Comment profiter des prêts à taux variable en limitant les risques ?

Lorsque vous souscrivez un crédit immobilier, vous avez le choix entre un prêt à taux fixe ou un emprunt à taux variable qui est au départ un peu plus faible que le taux fixe. Comment fonctionne un prêt révisable ? Est-ce intéressant d’utiliser ce type de financement ? À quels niveaux sont les taux variables actuels ? Comment utiliser un crédit révisable tout en se protégeant un minimum d’une envolée des taux ?

Découvrez notre dossier complet sur les prêts à taux variable.

Qu’est-ce qu’un taux variable ? Définition

Sur un prêt à taux fixe, vous vous engagez à rembourser votre emprunt pendant plusieurs années avec un taux constant sur toute la durée du remboursement. Vous avez donc des mensualités constantes sur toute la durée.

Il existe également des crédits dont le coût des intérêts est calculé selon un taux d’intérêt qui varie au cours du temps. Votre emprunt dépend donc de l’évolution des coûts des financements sur les marchés. Il va évoluer selon l’indice de référence de votre offre. C’est la définition d’un taux variable. Ce dernier peut être capé ou non-capé de manière à ajuster le niveau de risque.

Vous pouvez ainsi profiter des périodes de baisse des taux et payer moins cher pour l’argent qui vous est prêté. En revanche, vous êtes également soumis à de possibles augmentations des taux et donc à un coût plus élevé de financement.

Il n’est donc pas possible de calculer un TAEG pour un crédit variable, ni d’obtenir un tableau d’amortissement. Il n’est en effet pas possible de connaître à l’avance le coût de ce type de financement avant son terme.

Calcul de la révision du taux et impact sur le coût

Le taux variable est indexé sur l’indice de référence Euribor. C’est-à-dire que si les taux Euribor montent ou baissent, votre taux de crédit montera ou baissera de la même manière.

Les taux les plus couramment utilisés sont l’Euribor 3 mois et l’Euribor 1 an, mais le prêteur peut également utiliser d’autres taux de référence. Il faudra donc étudier en détail la proposition de prêt immobilier et la manière dont sera calculée la variation du taux par votre banque.

Les taux sont actuellement bas en France malgré leur remontée récente. Ce n’est pas le cas dans différents pays européens qui peinent à se financer et où les taux dépassent actuellement les 6 %.

La France n’est pas à l’abri de conditions beaucoup plus difficiles pour emprunter sur les marchés dans les mois ou années à venir. Il convient donc d’être très prudent avant de s’engager sur un crédit à taux variable, car le coût de votre emprunt immobilier pourrait bien exploser !

Évolution de l’utilisation de ce type de financement

Jusqu’à la fin des années 1990, le recours à des crédits à taux variable était très courant. Lorsque l’inflation était importante et que les salaires suivaient plus ou moins cette inflation, une grande partie des emprunts étaient indexés sur ces évolutions.

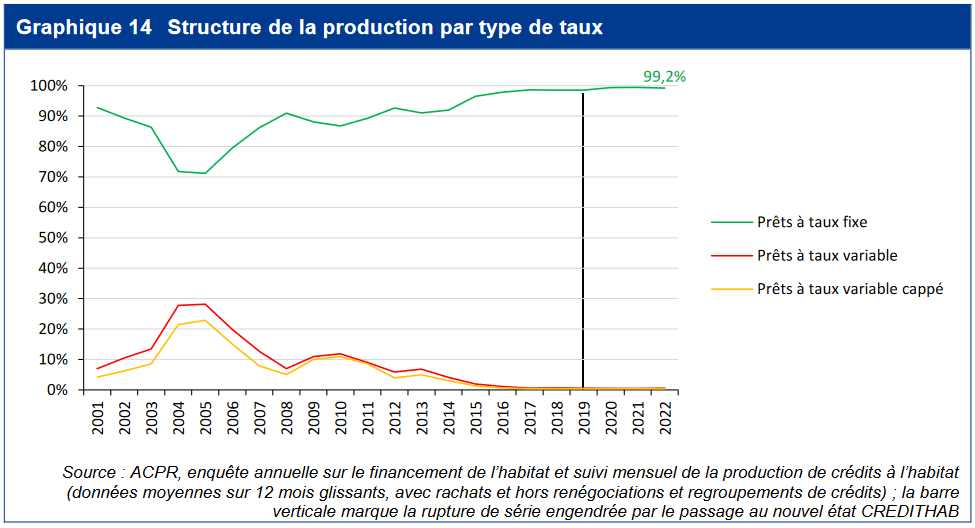

Depuis, durant les années 2000 à 2025, la part des emprunts révisables a fortement diminué à l’exception d’une courte période en 2004 et 2005. C’est ce que vous pouvez voir sur ce graphique qui reprend l’évolution de la part des crédits à taux variable sur l’ensemble des prêts jusqu’en 2022 d’après les statistiques de la Banque de France publiées en août 2023 :

En 2022 et en 2023, la production de crédit à taux variable augmente à nouveau, mais cela reste très limité. En effet, pour contrer les problèmes des taux d’usure trop bas qui bloquent de nombreux dossiers, les banques recommencent à proposer de plus en plus souvent de passer par un taux variable. Il faut dire qu’avec la fortement augmentation des taux de crédit immobilier en 2022 et en 2023, cela redevient plus intéressant pour elles.

Réduire le risque d’une forte augmentation du taux

Il existe différentes formes de prêts à taux révisables. Certains types de montage permettent un compromis entre taux totalement fixe et taux entièrement soumis aux évolutions des marchés financiers.

En effet, la plupart des emprunts variables sont proposés avec des taux plafonds à la hausse (certains sont plafonnés aussi bien à la hausse qu’à la baisse). On appelle cela un prêt à taux variable « Capé ».

Par exemple, un taux variable « Capé +1 » à 2 % au départ, signifie que le taux maximum qui sera utilisé sur votre crédit ne pourra pas dépasser 3 %. Le minimum sera également de 1 %, car il sera aussi capé à la baisse sur toute la durée de remboursement.

Nous vous conseillons de toujours opter pour un taux variable capé, car comme nous l’avons vu ci-dessus, vous n’êtes pas à l’abri de voir les taux d’emprunt augmenter fortement. Sans cap sur votre prêt, vous prenez de gros risques sur l’évolution future des taux.

En outre, méfiez-vous des conditions réelles d’un crédit à taux variable. Certains organismes ont, par le passé, proposé de « faux prêts révisables » dont les limitations pouvaient disparaître selon certaines conditions…

L’emprunt à taux variable est donc un produit à manier avec la plus grande prudence !

Quels sont les taux variables actuels en 2025 ?

Ce type de crédit est tellement devenu rare que plus aucun courtier ne publient de statistiques sur les taux d’intérêt variable en 2025. Même l’observatoire Crédit Logement CSA a retiré ces données de ces publications car elles n’avaient plus d’intérêt. Avec moins de 0,6 % des emprunts avec un taux variable depuis quelques années, le prêt révisable était devenu une opération financière très marginale.

Pour avoir une idée approximative, vous pouvez regarder nos tableaux des meilleurs taux immobiliers et des taux moyens, il faut retirer de 30 à 120 points de base en moyenne pour un prêt à taux variable par rapport à un taux fixe

Sur un emprunt révisable, le taux donné à titre indicatif ne sera utilisé que pour le calcul des intérêts de la première année. Dès la seconde année de remboursement, un nouveau taux sera recalculé en fonction des éléments extérieurs sur lesquels s’appuie ce montage financier. Chaque année, le taux d’un prêt révisable va être ajusté selon l’évolution d’un indice de référence : l’Euribor. Cela suit effectivement les taux imposés par la Banque Centrale Européenne (BCE).

Comme pour tout crédit immobilier, votre banque vous obligera à souscrire une assurance emprunteur pour se couvrir d’un risque de non remboursement. Le montant de vos mensualités peut ainsi être pris en charge par votre assurance emprunteur en cas de sinistre couvert par l’une de vos garanties (décès, invalidité, incapacité de travail, perte d’emploi, etc.).

Comment choisir entre taux fixe et variable ?

Il est souvent admis que pour que les taux variables soient plus intéressants que les taux fixes, il faut qu’il y ait une différence d’au moins 100 points de base (la notion de 1 % est maladroitement utilisée).

Choisir un prêt révisable, c’est aussi parier sur l’évolution future des taux dans les années à venir. Or, comme nous l’avons vu dans notre analyse des taux immobiliers fixes en avril 2025, les taux vont encore fortement remonter dans les mois à venir. Il y a donc plus de potentiel de hausse que de baisse dans les mois et années à venir… Il y a donc peu d’avantages à choisir un prêt révisable en 2025. Les avantages sont surtout pour les banques qui pourront répercuter les futures augmentations sur votre montant de mensualité comme le prévoit votre contrat.

Pour votre projet d’achat d’appartement ou de maison, il est préférable de rester sur un taux fixe actuellement. Si vous cherchez à faire des économies, regardez plutôt du côté de votre taux d’assurance de prêt immobilier. Le contrat des banques n’est pas souvent avantageux, il serait préférable de comparer avec l’offre d’autres assureurs spécialisés.

En cas de baisse dans quelques années des taux sur le marché, il sera toujours possible d’étudier la possibilité de faire un rachat de crédit immobilier pour passer sur un taux fixe plus bas qu’au moment de la signature de votre contrat. Notre guide sur ce sujet pourra alors vous être utile.

Pour bien choisir, informez-vous sur les derniers chiffres sur les taux fixes de crédit immobilier en 2025.

de 100 banques

40 assurances de prêt !

rachat crédit

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?