Le rachat de prêt immobilier n'a plus la cote en 2025

Début 2022, les taux de crédit immobilier moyens battaient des records mensuels historiques. Les taux d’emprunt affichés par les courtiers étaient alors au plus bas jamais connu après avoir battu mois après mois le précédent record. Seulement depuis le printemps 2022, les taux immobiliers augmentent fortement.

Alors que c’était un excellent moment pour faire un rachat de crédit immobilier entre fin 2016 et début 2022 ou pour renégocier son prêt avec sa banque. Cela n’est plus le cas en 2025. Certes les taux baissent, mais c’est loin d’être encore suffisant pour qu’un rachat soit suffisamment intéressant.

Il faudra désormais attendre de nouvelles baisses pour profiter des taux très bas pour économiser plusieurs milliers d’euros sur la suite du remboursement de votre prêt immobilier. Découvrez comment faire un rachat de crédit immobilier ou hypothécaire pour sa maison ou son appartement.

Le nombre de rachat de crédit immobilier baisse à cause des taux élevés

Après plusieurs années de baisse régulière des taux, une part importante des anciens emprunteurs ont fait racheter leur prêt ou ont renégocié une baisse de leur taux avec leur banque.

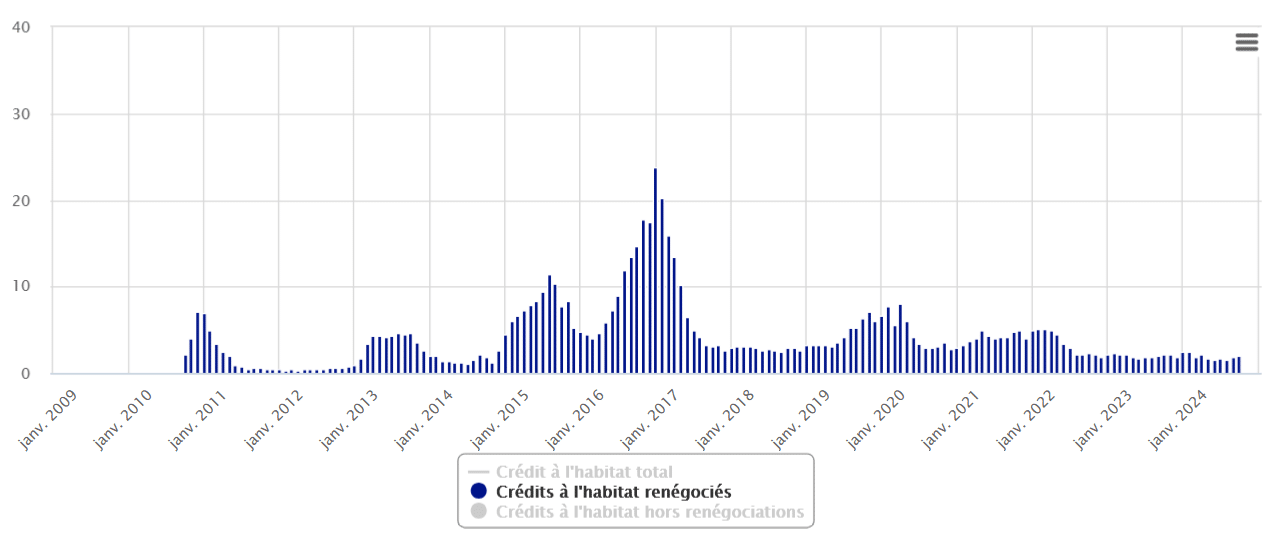

Depuis le début de la hausse des taux d’emprunt en mars 2022, les renégociations se font de moins en moins nombreuses comme le montre ce graphique de la Banque de France :

Le pic des rachats de crédit a eu lieu en 2016 lorsque les taux étaient descendu pour la première fois sous les 1.50 %.

Malgré cela, le nombre potentiel de crédits immobiliers qui pourraient avoir un intérêt à être racheté ou renégocié est élevé. En effet, si les taux continuent de diminuer, tous ceux qui ont fait un prêt immobilier pendant cette période de taux haut pourront en profiter. La Banque de France indique qu’en 2016 jusqu’à 40 % de la production de crédits provenait des renégociations et rachats. Selon les dernières statistiques, cela est descendu à moins de 15 % durant l’été 2024 (cela intègre les crédits modifiés suite à des changements d’assurance emprunteur avec la loi Lemoine).

Baisse des taux en 2025 et intérêt d’un rachat de crédit immobilier

Après avoir atteint leur pic sur la fin de l’année 2023, une baisse des taux de prêt immobilier s’est enclenchée depuis quelques mois. Les taux diminuent progressivement sur ces derniers mois comme le montre notre suivi de l’évolution des taux de crédit immobilier en mars 2025. Les courtiers en financement et l’observatoire Crédit Logement affichent des taux en baisse de l’ordre de 60 à 80 points de base par rapport au pic de décembre 2023 et cela pour tout type de durée de remboursement.

Par exemple, en janvier 2025 voici les écarts avec les taux de fin 2023 :

- En moyenne sur l’ensemble des prêts : – 87 points de base pour passer de 4.24 % à 3.37 %.

- 86 points de base en moins en moyenne sur les prêts sur 15 ans avec un taux moyen de 3.26 % contre 4.12 %.

- Un taux immobilier actuel moyen de 3.30 % sur 20 ans contre 4.26 % il y a quelques mois, soit 96 points de base de gagnés.

- Pour un crédit sur 25 ans, le taux d’intérêt moyen est descendu à 3.38 % contre 4.38 %, soit un gain de 100 points de base.

De plus, les meilleurs taux qui sont obtenus par les emprunteurs qui ont les meilleurs dossiers ont également fortement diminué eux aussi et s’éloignent des plus hauts avec par exemple (chiffres actualisés le 2 janvier 2025) :

- Un taux pour un prêt sur 10 ans compris entre 2.70 et 2.90 %

- Un meilleur taux sur 15 ans qui varie de 2.87 et 3.00 %

- Ou un meilleur taux pour un crédit sur 20 ans 2.94 % à 3.00 %

- Ou encore un meilleur taux sur 25 ans entre 3.02 % et 3.15 %

Nous sommes donc encore très loin des niveaux records observés sur fin 2021 et début 2022. L’euphorie des taux extrêmement bas est désormais derrière nous. Reverra-t-on des taux de crédit immobilier à 1.00 % en moyenne dans les années à venir ? Affaire à suivre.

Retrouvez tout sur les taux de rachat de crédits en 2025 (immo et conso).

Qui a intérêt à faire racheter son emprunt en 2025 ?

Pour qu’un emprunt soit financièrement intéressant, il faut que plusieurs critères soient réunis. Quoi qu’il en soit, cela ne coûte rien de faire une simulation de renégociation de prêt immobilier et de voir si cela est avantageux pour vous ou non.

Voici quelques critères à étudier pour déterminer les économies potentielles avec un rachat ou une renégociation :

- Il faut que vous ayez encore suffisamment d’argent à rembourser. S’il ne vous reste que moins de 5 ans de remboursement, cela ne vaut peut-être pas le coup. Il faut tout prendre en compte. Sur un prêt qui est dans sa deuxième moitié de remboursement, le gain financier sur les intérêts sera plus faible, mais celui sur l’assurance emprunteur peut être beaucoup plus important.

Nous expliquons dans notre article « Un rachat de crédit immobilier n’est-il intéressant qu’en début de prêt ? » qu’il ne faut pas négliger les gains sur l’assurance de prêt immobilier lorsque vous faites un rachat de crédit immobilier sur un prêt plus vieux.

- Il faut que le nouveau taux soit bien plus bas que l’ancien. On parle généralement d’une différence d’au moins 100 points de base (par exemple de 2.00 % au lieu de 3.00 % ou plus), mais là encore, il faut étudier cela au cas par cas en fonction de tous les paramètres du financement.

Il ne faut pas oublier que pour racheter votre prêt, il va falloir payer des frais à votre banque. Une sorte de dédommagement pour mettre fin au contrat actuel. Ces frais de remboursement anticipé pour un rachat par une autre banque sont plafonnés. Il faut donc vous assurer que les gains générés par un rachat soient bien supérieurs au coût de cette fin de contrat. Cela fait partie des pièges du rachat de prêt à éviter.

Regardez quelle est la meilleure banque pour un rachat de crédit immobilier.

Renégociation sans changer de banque ou rachat par une autre banque ?

Pour faire baisser votre taux d’intérêt vous avez 2 possibilités :

- Soit vous faites racheter votre prêt immobilier par une autre banque à un taux plus avantageux. Cela vous coûte des frais de remboursement anticipé et vous demande d’ouvrir un compte dans une autre banque.

- Soit vous demandez une renégociation auprès de votre banque actuelle. Cela vous coûtera également des frais de dossier, mais ils seront normalement moins élevés que ceux d’un remboursement anticipé total. Cependant, le nouveau taux proposé risque d’être moins bas que ce que pourra vous proposer une banque concurrente et il faut également vérifier que cela génère bien un nouveau calcul des cotisations d’assurance emprunteur sur la base du nouveau capital restant dû.

Pour vous aider à choisir et à comparer les offres de ces deux solutions, consultez notre article « Est-il préférable de renégocier ou de faire un rachat pour son prêt immobilier ?. En effet, en 2025, les banques se font encore beaucoup de concurrence pour récupérer ou conserver les anciens emprunts immobiliers en cours d’exécution.

Il est donc intéressant de rechercher l’établissement bancaire qui proposera la meilleure offre de rachat de crédits en fonction du montant de capital restant dû et du coût des intérêts. Veillez également à l’offre d’assurance emprunteur associée à cette opération et à la garantie. Le gain avec une meilleure offre de crédit peut représenter un montant de plusieurs milliers d’euros. De quoi démarrer un autre projet.

Voici une simulation pour une offre d’assurance emprunteur à un meilleur prix.

Regroupement de plusieurs crédits

Pour ceux qui ont d’autres emprunts à rembourser notamment des crédits à la consommation, il faut étudier votre dossier plus en détails pour voir si un regroupement de crédits ne serait pas une opération plus profitable qu’un simple rachat de crédit immobilier. Tout dépend du montant global en fonction du capital restant de chaque crédit. Il peut y avoir de belles économies à réaliser avec une opération de regroupement, surtout pour bénéficier d’une situation avec un cours plus bas pour tout le marché en France et de nouvelles offres bancaires. En outre, regrouper un crédit immobilier et des crédits conso permet une réelle simplification de votre mensualité et de l’ajuster pour obtenir un endettement acceptable.

Un établissement bancaire spécialisé dans ce type de projet peut vous aider à optimiser votre dossier sans faire exploser le coût des intérêts. Cela vous permettrait d’avoir un effort mensuel fixe de quelques centaines d’euros. Une garantie pour maintenir un budget au montant stable. Profitez de notre simulateur pour mettre en concurrence les banques pour votre regroupement de crédits (immobilier et consommation).

Retrouvez notre dossier complet sur le rachat de crédit : son fonctionnement, les avantages et les pièges de regrouper ses crédits, etc.

Réduire sa durée de prêt ou sa mensualité ?

Les conditions sont réunies pour que vous gagnez de l’argent (parfois jusqu’à plusieurs dizaines de milliers d’euros) en obtenant un taux beaucoup plus bas pour la fin du remboursement de votre prêt avec une nouvelle cotisation d’assurance emprunteur plus basse ?

Vous aurez alors différentes stratégies pour le plan de financement de votre nouveau crédit immobilier. Vous pourrez soit choisir de réduire la durée des remboursements par rapport à ce qu’il vous restait sur l’ancien contrat, soit choisir de réduire les mensualités en conservant une durée similaire ou encore un mélange des deux.

La solution la plus rentable financièrement est de réduire au maximum la durée en gardant des mensualités similaires, voire en les augmentant si votre capacité financière est suffisante. Vous allez ainsi rembourser beaucoup plus vite et faire chuter le montant total des intérêts et en plus, vous aurez plusieurs mois de cotisation d’assurance de prêt à payer en moins.

Néanmoins, si votre situation financière est actuellement plus difficile et que vous avez besoin d’avoir un peu plus de marges financières tous les mois, vous aurez intérêt à faire baisser vos mensualités. Cela permettra d’utiliser cette différence mensuelle pour d’autres besoins.

Il n’a jamais été aussi intéressant de faire un rachat de crédit immobilier qu’entre 2016 et début 2022, c’est bien moins intéressant depuis l’été 2022. Les taux des prêts immobiliers sont désormais élevés et la baisse des taux pourrait durer encore plusieurs mois.

Il nous paraît encore un peu tôt pour en profiter. Les gains potentiels ne concernent que les crédits établis avec des taux au plus haut fin 2023. Mieux vaut changer d’assurance emprunteur avec la loi Lemoine sur ces contrats là pour faire des économies. Pour en savoir plus concrètement, faites donc une simulation de renégociation de prêt immobilier en ligne dès maintenant ou une simulation de rachat de crédits ! Notre courtier pourra vous conseiller sur la meilleure opération à faire, le choix de la nouvelle mensualité et vous aider à renégocier votre crédit immobilier selon votre dossier (revenus, etc.) et un comparateur du marché actuel.

Pour compléter cela, regardez quelle est la meilleure banque pour votre prêt immobilier en 2025 et consultez notre baromètre du taux immobilier 2025.

rachat crédit

40 assurances de prêt !

de 100 banques

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?