Obtenir un crédit immobilier sans apport : c’est possible !

Acheter sans apport est parfois plus rentable pour certains projets immobiliers. Pour certains emprunteurs, il n’est pas toujours possible d’apporter de l’argent faute d’une épargne suffisante.

Rassurez-vous, il est possible d’obtenir un prêt immobilier sans apport dans plusieurs cas. Certaines banques acceptent de faire un crédit immobilier à 110 %, mais ce ne sera pas pour tous les emprunteurs.

Découvrons dans ce dossier dans quelle situation cela est possible. Qui peut avoir un crédit sans apport pour acheter une maison ou un appartement ? Comment faire pour augmenter vos chances qu’une banque accepte de financer un bien immobilier sans épargne ?

Emprunter sans apport : pourquoi les banques n’aiment pas trop cela

Comme nous l’avons vu dans nos explications sur l’apport personnel pour un prêt immobilier, on parle d’apport pour toue somme que vous investissez dans votre achat sans le crédit de votre banque.

Dans la plupart des dossiers de financement, les banques demandent au moins 10 % d’apport personnel. Cela permet de couvrir au moins les frais d’achat (frais de notaire, de garantie, etc.) et permet de rassurer la banque sur votre capacité à épargner. Cela montre que vous êtes prévoyant et que vous pouvez assumer vos dépenses. C’est un signal très positif.

Néanmoins, par manque de moyens financiers ou pour optimiser le montage de son projet, il est fréquent de souhaiter obtenir un prêt immobilier sans apport.

Certaines banques acceptent ce mode de financement appelé aussi un crédit à 100 % ou à 110 % (cas où l’emprunt finance également les frais d’acquisition). Seulement, elles ne peuvent pas le faire pour n’importe quel type de dossier.

En effet, pour une banque française, outre son souhait de prêter un maximum, elle veut avant tout s’assurer de limiter les risques sur les remboursements de ses crédits. Elle va donc prendre toute une série de mesures pour limiter les pertes et s’assurer de revoir son argent en faisant un bénéfice.

C’est pour cela qu’un établissement prêteur aime bien qu’il y ait un minimum d’apport personnel. Cela montre un engagement plus fort de votre part dans votre projet et cela lui permet de couvrir plus facilement un non-remboursement sur la valeur de la maison ou de l’appartement qu’elle finance.

Pour un crédit immobilier sans apport personnel, il va falloir rassurer votre banque par d’autres moyens. Nous allons voir lesquels ci-dessous.

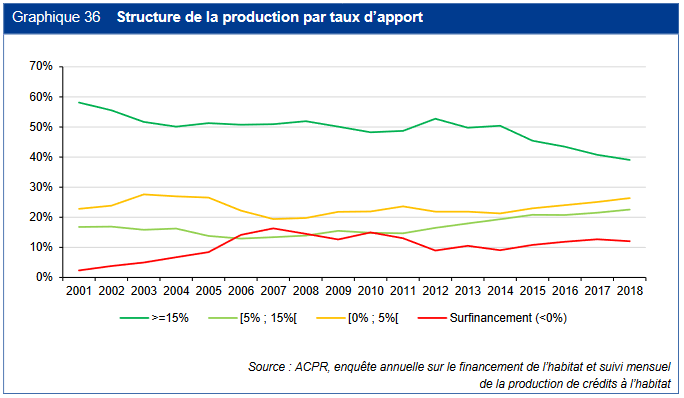

Sur ces dernières années, entre 9 et 13 % des crédits immobiliers se font sans apport d’après l’ACPR comme le montre ce graphique (courbe en rouge) :

Plus de 25 % des prêts immobiliers se font avec un apport personnel non nul mais de moins de 5 % du montant du projet. C’est donc bien la preuve qu’on peut emprunter sans apport ou avec un faible apport en ce moment.

Mise à jour en 2021 (et toujours valable en 2025) : attention avec la réforme imposée par le HCSF, fournir un apport personnel devient obligatoire dans la majorité des crédits habitats, notamment pour payer les frais de notaire. Seuls 20 % des dossiers pourront déroger aux différentes restrictions imposées à un emprunteur par les banques. Cela sera notamment le cas pour un dossier pour emprunter sans apport même dans une situation intéressante en CDI avec un bon montant de revenus réguliers.

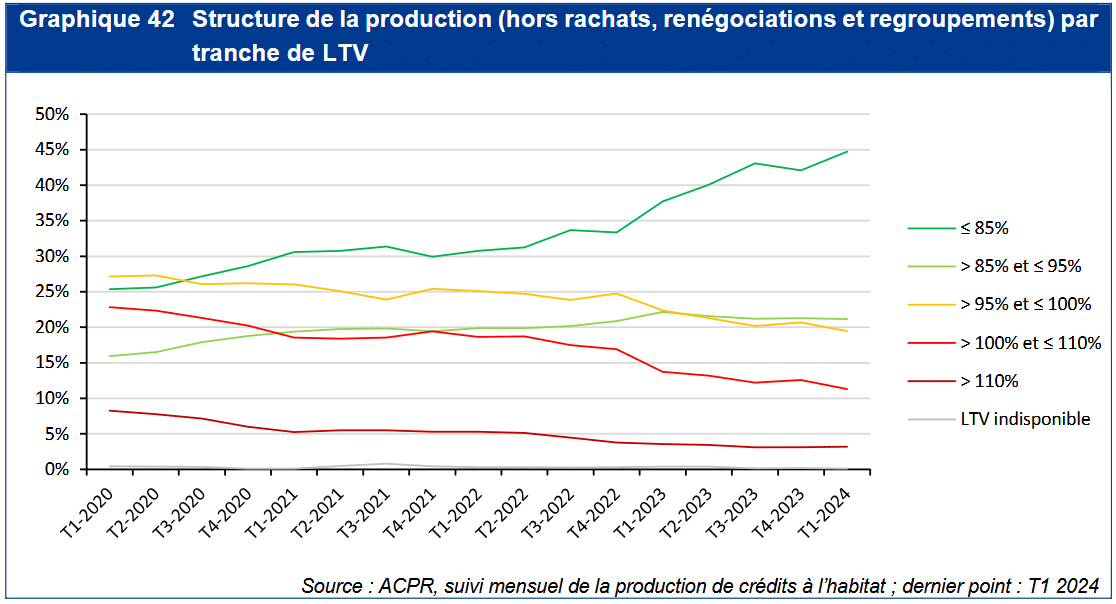

Voici un graphique sur l’évolution plus récente de la répartition des crédits immobiliers selon le niveau d’apport :

Depuis fin 2020, les crédits financés à 110 % ne représentent plus que 3 à 4 % des dossiers. Cependant, il y a encore environ 15 % des prêts qui se font avec une somme égale ou supérieure au prix du logement acheté.

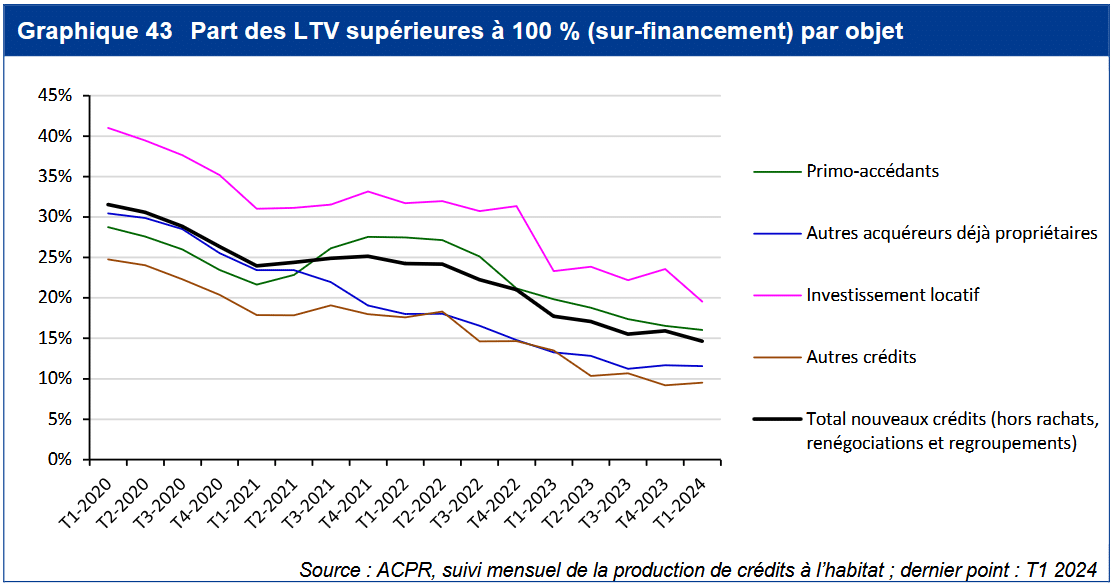

Voici la répartition selon le type de projet :

Prêt sans apport en 2025, où en est-on ?

En 2025, grâce à la baisse des taux et au besoin des banques de financer plus de projet, il redevient petit à petit possible pour certains de faire un prêt immobilier sans apport. Pour rappel, les banques ont le droit à une dérogation pour 20 % des prêts immobiliers qu’elles proposent. Pour les bons dossiers, certaines sont prêtes à accepter un financement à 110 %.

Comment convaincre une banque de faire un prêt sans apport ?

Il y a d’autres moyens pour rassurer un banquier et lui donner l’envie de vous faire un prêt immobilier que de proposer un apport personnel suffisant. Pour cela, vous devez jouer sur ces autres leviers :

- Prouvez la fiabilité et la stabilité de votre situation professionnelle. Un couple où les 2 personnes travaillent depuis plusieurs années sans grosse période de chômage et avec un CDI ou un statut de fonctionnaire apportera de bonnes garanties sur ses rentrées d’argent futures et des revenus stables. Une personne en profession libérale depuis plusieurs années et avec de bons revenus n’aura pas de mal à avoir la confiance de sa banque non plus.

- Démontrez la valeur de votre patrimoine en dehors de ce projet : possédez-vous d’autres biens immobiliers sans trop de crédit à finir de rembourser ? Avez-vous d’autres placements ou biens de valeur ? Avez-vous des parts dans votre entreprise ? Quel est votre niveau d’épargne ? Ce n’est pas un secret, plus vous pouvez montrer que vous avez d’argent et plus on vous en prête beaucoup plus facilement.

- Quel est votre reste à vivre après le remboursement de votre mensualité de prêt immobilier ? Plus vous avez de marges financières tous les mois après avoir payé votre crédit immobilier et vos charges fixes et plus votre banque pourra vous faire confiance sur votre aptitude à rembourser vos engagements. Ainsi l’endettement par rapport à votre revenu sera systématiquement étudié de près.

Par exemple, parlez de l’écart entre vos futures échéances avec ce prêt (mensualité d’emprunt + cotisation d’assurance emprunteur) par rapport à vos charges actuelles (loyer payé chaque mois ou ancien prêt) et de votre aptitude à assumer ce niveau de vie (soit parce qu’ils sont à un niveau proche, soit parce que cela fait plusieurs mois voire années que vous épargnez au moins la différence). Le but est de prouver qu’avec votre salaire et vos autres revenus votre profil est sans risque.

- Votre âge joue également. Les banques prêteront plus facilement sans apport à un primo-accédant de moins de 30 ans qui peut justifier facilement son manque d’apport et qui correspond à une clientèle qu’une banque veut attirer chez elle pour de longues années. Elles financeront également plus facilement à 110 % un investisseur immobilier de moins de 40 ans.

- Ayez un profil bancaire irréprochable : limitez les découverts, fuyez les crédits à la consommation, démontrez votre capacité d’épargne régulière, etc. Tous ces éléments peuvent prouver le sérieux de votre gestion financière à long terme et donner du crédit à votre demande de financement sans apport.

- Rassurez sur la valeur de du bien immobilier que vous allez acheter. La banque appréciera que vous soyez en mesure de montrer que vous n’achetez pas un bien à un prix surévalué. De plus, cela peut être un atout d’expliquer en quoi l’emplacement de cette maison ou de cet appartement est amené à s’apprécier avec le temps (aménagement urbain prévu, etc.). Ainsi, elle pourra s’assurer qu’en cas de vente rapide de ce logement, vous serez en mesure de récupérer suffisamment de fonds pour solder votre prêt.

- Soyez capable de justifier votre absence d’apport. Si vous venez de commencer à travailler récemment et que vous n’avez pas eu assez de temps pour épargner, une banque le comprendra aisément. Par contre, si vous avez plus de 40 ans et que vous n’avez pas d’épargne, cela pourra être plus difficile à justifier (sauf situations particulières).

En outre, pour certains, il est préférable de conserver leur épargne pour d’autres projets d’investissement plutôt que de les injecter dans cet achat. Par exemple, un investisseur immobilier aura tendance à privilégier le crédit pour de l’optimisation fiscale. Nous en parlons plus en détail sur l’investissement locatif sans apport.

Pour des primo accédants, obtenir un prêt à taux zéro (PTZ) est un plus. En effet, c’est ce que la banque aura de moins à financer par rapport au prix du logement et certains établissements prêteurs considèrent ce type de prêts comme un apport.

De même pour celui qui sera capable de placer cette épargne à des taux de rendement plus élevés que celui du prêt immobilier proposé. Cela est d’autant plus vrai que les taux de crédit immobilier actuels sont en baisse. Que ce soit pour un investissement locatif ou l’achat d’une résidence principale, faire un prêt sans apport personnel peut être avantageux. C’est un plan à étudier.

Prêt immobilier à 110 % : attention au taux d’intérêt plus élevé et aux autres conditions

Il ne faut pas se le cacher, vous ne pourrez pas tout obtenir. Si vous cherchez à négocier un emprunt sans apport personnel, il faudra accepter d’avoir en contrepartie un taux de prêt plus élevé que celui que vous auriez pu obtenir avec un apport d’au moins 10 %.

On ne peut pas gagner sur tous les tableaux. Ainsi, en vous passant d’apport, vous vous passez aussi d’un levier puissant pour négocier un meilleur taux et des conditions plus intéressantes sur d’autres points (frais de dossier allégés, réduction des frais de remboursement anticipé, etc.).

Il est donc préférable de bien choisir ce qui est le plus important pour la réussite de votre projet immobilier entre l’absence d’apport, un taux d’emprunt plus bas, etc. Pour cela, découvrez notre article complémentaire : « Combien d’apport pour un achat immobilier en 2025 ?« .

Avant de financer votre projet de logement sans apport, pensez à vérifier que les mensualités ne seront pas trop importantes pour vos finances personnelles. Il faut également penser à intégrer les mensualités d’assurance emprunteur dans votre calcul. C’est notamment une obligation désormais pour les établissements prêteurs d’inclure le coût de l’assurance emprunteur dans votre calcul du taux d’endettement suite aux recommandations du HCSF pour 2025. La somme à emprunter doit correspondre à votre capacité financière mensuelle par rapport à votre salaire.

Notre avis est que quelques euros de moins sur vos mensualités ne changeront pas beaucoup votre capital emprunté, mais que cela permet d’avoir plus facilement un avis favorable pour votre financement sans apport. Auparavant, une somme équivalente à votre loyer actuel permettait de rassurer son banquier. Ce dernier devra désormais beaucoup plus tenir compte de votre endettement.

En outre, votre chance d’avoir une réponse positive à votre dossier sera plus importante avec un CDI ou un contrat de fonctionnaire.

Vous pouvez utiliser notre simulateur de prêt immobilier pour découvrir quel serait le meilleur taux d’intérêt possible en fonction de votre durée d’emprunt, du type d’acquisition, du degré de risque de votre projet, etc. parmi tous les prêts possibles des établissements bancaires en France. Profitez également de notre guide du crédit immobilier pour profiter gratuitement de tous nos conseils pour votre financement.

Quelle est la meilleure banque pour un prêt immobilier sans apport ? Comment obtenir un bon crédit ?

Toutes les banques et autres établissements prêteurs ne sont pas disposés à accepter un prêt sans apport personnel. Cela va dépendre de leur politique monétaire et de leurs objectifs du moment. En effet, cela va varier dans le temps. Pour vous aider à avoir des informations de ce type, il est possible de faire appel à un courtier immobilier ou d’interroger directement plusieurs banques vous-même.

Si vous passez par un courtier en prêt immobilier, demandez-lui ce qu’il peut obtenir pour un prêt sans apport personnel et ce que cela change sur les conditions si vous apportez 10 ou 20 % du montant nécessaire pour votre projet. Ce sera ensuite à vous de choisir l’offre la plus adaptée.

Vous pouvez également faire cette simulation de prêt immobilier pour tester les meilleures offres du moment auprès de nombreuses banques et être informé de la meilleure banque pour un prêt immobilier sans apport pour l’achat d’une maison ou d’un appartement (résidence principale ou secondaire, investissement locatif, etc.).

Découvrez quelle banque fait les meilleurs taux de crédit immobilier en 2025.

de 100 banques

40 assurances de prêt !

calculettes immobilières !

Pour approfondir :

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?