Impact du taux d’intérêt sur un crédit

Le taux d’intérêt d’un crédit immobilier permet de calculer le coût d’un prêt d’argent par une banque ou un organisme de crédit. Comment se calcule un taux d’intérêt ? Combien représente le coût d’un prêt et quelle est la capacité d’emprunt en fonction du taux d’intérêt ?

Aujourd’hui, le taux d’intérêt moyen est à 3.19 % en avril 2025 pour un crédit immobilier réalisé en France.

Calcul du taux d’intérêt

Le taux d’intérêt d’un crédit est fixé librement par une banque ou un organisme de crédit. Il constitue la rémunération de l’argent demandée par un prêteur (nommé le « capital »), appelé aussi « loyer de l’argent ». La banque peut proposer des prêts à taux variable ou à taux fixe.

Il dépend du taux d’intérêt auquel la banque va pouvoir emprunter cette somme sur les marchés financiers (prix de refinancement), des coûts fixes de la banque (recrutement, personnels, informatique, impayés, etc.) mais aussi de la durée du prêt et de la gestion des risques encourus. Les taux d’intérêt varient donc très régulièrement compte tenu de ces différents paramètres et données.

Une banque en France va définir sa grille tarifaire pour les différents types de crédits possibles (prêt immobilier, crédit à la consommation, etc.) notamment relativement à la politique monétaire et au taux directeur de Banque Centrale Européenne (BCE) et des conditions actuelles du marché bancaire en France et en Europe. Il faut notamment différencier les taux à court terme (marché monétaire) des taux à moyen ou long terme (marché obligataire). La Banque Centrale Européenne fait évoluer les taux d’intérêt directeurs par rapport à l’évolution de l’inflation. Son objectif est de limiter le risque de déflation ou de forte inflation en tentant d’orienter le taux d’inflation annuel vers 2 %. Elle a la capacité par période d’augmenter ou de baisser les taux d’intérêt partout en Europe, notamment en cas de crise dans un État.

Un crédit immobilier permet à une banque de capter un client pendant de longues années. Les banques pratiquent donc généralement de faibles marges sur les crédits habitats pour attirer des clients avec des taux d’intérêt compétitifs en espérant pouvoir placer, pendant ces années, différents produits plus rémunérateurs (moyens de paiement, compte service, assurance, etc.). Ainsi, il peut être intéressant de chercher quelle banque propose les meilleurs taux immobiliers actuels.

Retrouvez toutes nos explications sur le calcul des intérêts d’un prêt immobilier avec la formule et des calculettes pour vous y retrouver facilement dans la compréhension de votre crédit immobilier (calculette de mensualité, de tableau d’amortissement, etc.).

Capacité d’emprunt en fonction du taux d’intérêt

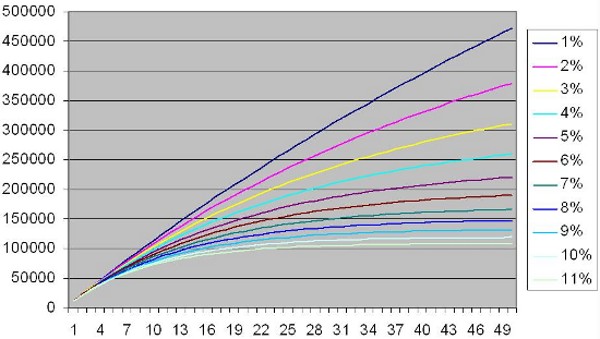

Votre capacité d’emprunt avec une mensualité fixe varie en fonction de la durée du crédit immobilier et du taux d’intérêt obtenu.

On peut remarquer que l’allongement du nombre d’années de remboursement du prêt augmente de moins en moins la capacité d’achat. Il est donc très couteux d’emprunter sur de longues périodes (supérieures à 25 ans) par rapport au peu d’euros prêtés supplémentaire.

Voici un graphique reprenant la capacité d’emprunt eu égard à la durée et au taux d’intérêt pour une mensualité fixe de 1 000 € :

Par exemple, avec des taux en 2009 proche de 4%, la capacité à emprunter s’élève à environ 165 000 € sur 20 ans. Regardez à combien sont les taux immobiliers en 2025.

Coût des intérêts d’un crédit

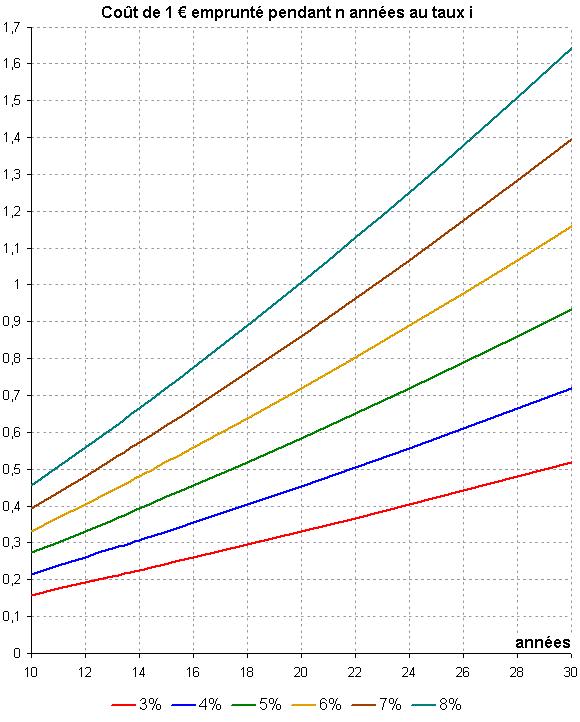

De la même manière que pour la capacité d’emprunt, la durée a aussi un effet néfaste sur le coût d’un crédit. En effet, plus la durée de prêt est longue et plus vous allez payer d’intérêt sur la somme empruntée.

Pour bien se rendre compte de l’effet de la durée et des taux d’intérêt sur le prix d’un crédit immobilier, regardez ce graphique qui résume les intérêts d’un crédit de 1€ par taux et durée :

Même avec des taux de prêt actuellement assez bas (1.17% de moyenne début 2021), le coût de chaque euro emprunté est quasiment multiplié par deux si on compare un prêt de 17 ans à un de 30 ans.

Ceci s’accentue fortement avec des taux d’intérêt plus élevé. Il est donc important de ne pas acheter une maison ou un appartement trop cher et de vous constituer un apport personnel conséquent.

Si c’est trop tard, un rachat de crédit peut vous permettre de réduire votre durée d’emprunt, surtout avec les meilleurs taux immobiliers actuels.

Source des courbes sur les taux d’intérêt : Sujet de slash33 sur le forum de bulle-immobiliere.org.

Découvrez 15 conseils pour obtenir un meilleur taux et faites le calcul de combien vous pouvez emprunter.

Quels sont les différents taux d’intérêt ? Taux nominal, TAEG…

Les banques utilisent différentes notions autour du taux d’intérêt immobilier. Il faut bien distinguer :

- le taux nominal d’un prêt immobilier qui va représenter le montant des intérêts à payer tous les ans par rapport à votre capital restant dû. On parle alors d’un taux hors frais et assurance. Il peut être fixe ou variable (moins de 2 % du marché pour ce dernier actuellement car peu de bénéfices par rapport au risque).

- Le TAEG, Taux Annuel Effectif Global (anciennement TEG), qui va lui représenter le prix réel de votre prêt en incluant en plus des intérêts, les différents frais et les différentes assurances qui sont liés à ce crédit immobilier. On va parler notamment des frais de dossier, des frais de garantie de prêt ou encore de l’assurance emprunteur. Pour cette dernière, on parle également d’un taux d’assurance de prêt immobilier qui s’applique sur l’année pour calculer le montant des cotisations d’assurance. Il est utile de bien comprendre et de chercher le meilleur taux d’assurance emprunteur.

- Il existe également des prêts sans intérêts à payer, c’est-à-dire avec un taux de 0 %. Pour l’immobilier, il faut regarder du côté du prêt à taux zéro PTZ.

En outre, la Banque de France va imposer aux banques de ne pas dépasser un taux d’intérêt maximum par rapport au type de prêt et à ses modalités. En effet, elles fixent tous les trimestres des taux d’usure qui viennent plafonner les taux d’intérêt immobilier. C’est le TAEG qui ne doit pas dépasser ces limites. Découvrez comment calculer le TAEG d’un crédit.

Informez-vous sur tous les taux d’achat immobilier ou encore sur la moyenne pour le taux de prêt relais en 2025.

Quelle banque a le taux le plus bas ?

Par rapport à la politique monétaire de la Banque Centrale Européenne, chaque banque en France va déterminer, souvent au niveau de chaque région, son offre de taux d’intérêt et de financement par type de projet (immobilier, auto, consommation, etc.). En fonction de votre profil (âge, profession, revenus, patrimoine, apport personnel, etc.) et de votre projet (achat de maison principale, investissement dans un appartement en locatif, etc.), ce ne sera pas toujours la même banque qui aura le taux le plus bas pour votre financement. Cela peut également varier par période.

Les banques mettent à jour leur barème de taux d’intérêt immobilier au moins une fois par mois voire toutes les 1 ou 2 semaines. Il faut donc comparer les offres au moment où vous en avez besoin.

Pour cela, vous pouvez utiliser pour chaque type de projet :

Retrouvez plus d’informations sur le niveau des taux de prêt immobilier en 2025 en France pour du moyen ou long terme.

de 100 banques

40 assurances de prêt !

rachat crédit

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?