Taux d’assurance de crédit immobilier

Une assurance de prêt invalidité / décès est obligatoire pour chaque crédit immobilier. Seulement le taux d’assurance de prêt immobilier varie fortement d’un assureur à un autre par rapport au capital emprunté et de l’âge de l’assuré notamment.

Immobilier Danger vous explique tout ce que vous devez savoir sur les taux d’assurance de prêt immobilier en 2025 et le calcul du coût d’une assurance emprunteur.

Que signifie le taux d’une assurance de prêt immobilier ?

Lorsqu’une banque vous prête une somme d’argent pour financer l’achat de votre appartement ou de votre maison, elle vous oblige à souscrire une assurance de prêt. Elle vise à couvrir le remboursement des mensualités de votre emprunt en cas de décès ou d’invalidité. Ce sont les garanties minimales, mais vous pouvez également souscrire d’autres garanties optionnelles comme une garantie perte de travail.

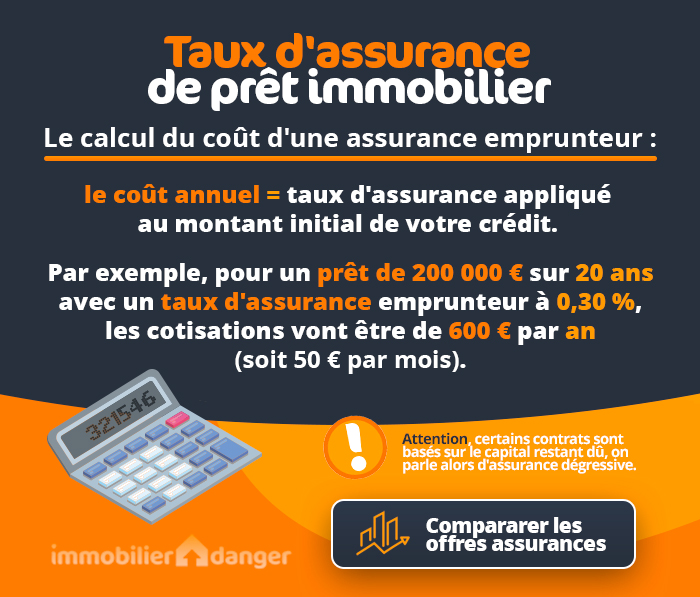

La plupart des assurances emprunteurs sont calculées en prenant un taux d’assurance sur le capital initial du prêt immobilier. Cela permet de calculer le montant de vos cotisations pour chaque année de remboursement.

Vous aurez donc compris que plus vous empruntez une somme d’argent importante et plus votre assurance de prêt vous coutera chère… Le taux de cette assurance d’emprunt est défini par la banque ou l’assurance en fonction de votre âge, de votre état de santé ou de votre métier et ses risques.

Nous allons maintenant voir comment calculer le coût de votre assurance de prêt immobilier compte tenu de son taux et de la durée de remboursement de votre emprunt. Puis nous verrons comment il est possible d’économiser plusieurs milliers d’euros sur votre assurance emprunteur en faisant jouer la concurrence entre les assureurs !

Quel taux moyen d’assurance de prêt immobilier en 2025 ?

L’âge reste un facteur déterminant. Ainsi, on peut vous donner des tranches de taux d’assurance emprunteur en 2025 en fonction de votre âge :

- Moins de 30 ans : de 0.07 % à 0.39 %

- Entre 30 et 45 ans : de 0.16 % à 0.41 %

- Entre 45 et 55 ans : de 0.35 % à 0.69 %

Il peut y avoir en plus une surprime pour prendre en compte une profession à risque, un problème de santé avéré, etc.

Comment calculer le coût de son assurance emprunteur en fonction du taux ?

Que signifie un taux de 0.5 % pour votre assurance de prêt immobilier ?

Cela indique le prix annuel de votre cotisation. Il sera égal à 0.5 % du montant initial de votre crédit immobilier. Attention, il ne s’appuie généralement pas sur le « capital restant dû », mais sur la somme totale empruntée.

Quel est le coût d’une assurance au taux de 0.5 % pour un crédit de 200 000 € remboursé sur 20 ans ?

Le prix calculé sera donc de 1 000 € par an (200 000 * 0.5 /100). Cela représente une mensualité de 83.33 €. Sur les 20 ans de remboursement, votre assurance de prêt vous coûtera donc un total de 20 000 € ! Pour effectuer le calcul de l’assurance de prêt immobilier, il faut prendre le taux d’assurance et l’appliqué au montant du prêt et le diviser par 12 mois pour obtenir le montant des mensualités.

On voit donc que l’assurance de prêt n’a pas un coût négligeable… Heureusement, il est possible de réduire ce coût en négociant un taux d’assurance de crédit plus faible et en obtenant un montant d’assurance plus bas ! Nous allons voir comment il est possible de trouver une assurance avec un taux d’intérêt plus bas sans faire baisser le niveau de garantie ou la durée du prêt.

Comment gagner plusieurs milliers d’euros en comparant les taux d’assurance de prêt ?

Depuis la loi Murcef, qui a été renforcé par la loi Lagarde puis la loi Hamon, les emprunteurs ont le droit de demander une délégation d’assurance. Cela permet de faire des économies en obtenant de très bons tarifs pour des conditions de garanties au moins équivalentes. Cela signifie que vous n’êtes pas obligés de souscrire votre assurance de prêt auprès de la banque ou de l’organisme de crédit qui vous prête l’argent. Vous pouvez donc faire marcher la concurrence et choisir une meilleure assurance emprunteur avec un taux d’assurance moins élevé.

Les offres d’assurance emprunteur vont varier au regard de votre situation, de votre dossier de santé (fumeur ou non-fumeur, âge, type de travail, etc.), du profil de votre ou vos crédits et de votre acquisition immobilière. Les banques proposent souvent une offre collective, souvent appelée « assurance de groupe ». Il faut bien s’informer sur les différents détails de ce contrat proposé par votre prêteur avec votre emprunt. Une demande de devis en ligne à la concurrence présente un intérêt pour de nombreuses personnes. Trouver un bon taux d’assurance de prêt immobilier auprès d’un autre assureur permet alors d’obtenir une cotisation d’assurance moins élevée que celui de votre banque.

Si vous utilisez un comparateur d’assurance de prêt immobilier et que vous obtenez un taux à 0.4 % au lieu de 0.5 %, vous réalisez une économie de plusieurs milliers d’euros sur l’ensemble de la durée de remboursement. Avec ce meilleur taux d’assurance de prêt obtenu, le calcul des mensualités pour la cotisation d’assurance indique 200 € d’économies par an pendant 20 ans.

Si on reprend l’exemple de 200 000 € de capital remboursé sur 20 ans, cela nous donne avec un taux d’assurance de prêt de 0.4 % :

- Un coût de 800 € par an, soit 200 € d’économie par an !

- Une mensualité de 66.66 € au lieu de 83.33 € !

- Un montant total de 16 000 € au lieu de 20 000 €. Soit 4 000 € en moins sur 20 ans !

Cela vaut le coût de prendre quelques minutes pour faire une simulation d’assurance emprunteur, non ?

Comment est calculée l’assurance d’un prêt immobilier ?

Avant de vous faire une offre de contrat d’assurance de prêt immobilier, un assureur va mesurer le risque d’un décès, d’une invalidité ou d’une incapacité de travail par rapport à votre profil personnel :

- Âge (déterminant),

- Métier exercé (un facteur aussi très important)

- Problème de santé déjà connu

- Fumeur ou non,

- Sports et loisirs pratiqués,

- Etc.

Ensuite, il va étudier les garanties désirées pour ce contrat par votre prêteur et celles optionnelles que vous pouvez souscrire (comme un niveau plus faible d’incapacité temporaire de travail (ITT) sans attendre la perte totale et irréversible d’autonomie (PTIA)). Chaque risque doit être analysé selon votre situation personnelle et de vos antécédents.

Regardez aussi où en sont les taux de crédit immobilier en 2025 avant de choisir la meilleure banque pour votre prêt immobilier.

L’assureur va ainsi pouvoir calculer avec tous ces éléments votre taux d’assurance de crédit immobilier personnalisé pour une assurance spécifique avec une délégation ou un taux moyen d’assurance de prêt immobilier pour votre catégorie pour une assurance de groupe de votre banque. Pour cette dernière, le calcul du taux est moins individualisé. Les risques sont donc mutualisés entre tous les emprunteurs de cette banque. Le coût de ce contrat de groupe sera donc intéressant pour un profil plus risqué alors qu’il sera plus élevé qu’un taux individualisé pour un meilleur profil.

Quelle est la meilleure assurance de prêt immobilier ?

De nombreux assureurs peuvent vous proposer une assurance emprunteur comme CNP Assurances, Cardiff, Axa, Generali, ACM Vie, Mgen, April, Afi Esca, Alliance, Swiss Life, Metlife, Matmut, Malakoff Mederic (Quatrem), Suravenir (BPSIS), Macif, Mutlog, Spheria Vie, etc. Pour savoir lequel propose la meilleure assurance de prêt immobilier pour vous au regard de vos données personnelles et de votre projet immobilier à assurer, il va falloir comparer les offres d’assurance de prêt immobilier. Cela peut se faire en ligne comme avec notre comparateur gratuit, soit auprès d’un courtier spécialisé.

Utilisez le TAEA (Taux Annuel Effectif Assurance) pour bien comparer les différents contrats pour votre assurance emprunteur. Le TAEA reprend le total du coût de votre assurance de prêt immobilier en fonction de votre capital (restant dû ou initial) à assurer et des garanties sélectionnées (décès, invalidité, incapacité de travail, perte d’emploi aussi appelé garantie chômage). Pour obtenir le TAEA d’une assurance de banque, vous pouvez, par exemple, faire la différence entre le TAEG (taux annuel effectif global appliqué sur le capital de votre crédit) avec assurance et celui sans. Les banques peuvent vous fournir ce type d’information afin de permettre à l’emprunteur de faire librement son choix de contrat.

Vous pourrez ainsi obtenir une meilleure comparaison avec le TAEA notamment entre une assurance emprunteur sur le capital initial et une avec un taux appliqué sur le capital restant dû. En effet, avec une assurance emprunteur dégressive, la cotisation va être plus élevée au début puis elle va baisser d’année en année. Il convient donc de ne pas simplement comparer le taux des contrats des assurances.

Comment négocier son assurance prêt immobilier ?

Pour négocier son assurance emprunteur, il faudra privilégier une assurance de prêt immobilier individuelle qui tiendra compte des spécificités de votre dossier. En effet, vous aurez ainsi plus de marge de manœuvre qu’avec une de groupe qui pour rappel est mutualisée. Cette dernière a donc une grille fixe pour tous les emprunteurs de chaque catégorie.

Grâce à la loi Lagarde depuis 2010, les emprunteurs ont la possibilité de choisir leur assurance de prêt immobilier indépendamment de leur crédit. C’est ce que l’on appelle la délégation. Il suffit que le niveau de garantie soit au moins équivalent à celui de l’assurance de groupe de votre banque pour pouvoir choisir une assurance de prêt moins chère.

Votre contrat est déjà souscrit ? Pas de panique

Vous pouvez, grâce à la loi Hamon, changer gratuitement pendant 12 mois à partir de la date de votre offre de prêt. Votre résiliation prend effet après un délai de préavis de seulement 15 jours.

Ensuite, vous pouvez grâce à la loi Lemoine faire une demande de résiliation d’assurance de prêt immobilier à tout moment de votre contrat afin de faire le choix d’en souscrire une moins chère. Le délai de préavis pour cette résiliation est de 2 mois. L’emprunteur doit donc anticiper sa demande de renégociation.

Retrouvez plus d’informations pour savoir comment changer d’assurance de prêt immobilier.

Pour conclure sur votre taux d’assurance de prêt immobilier : c’est un élément à vraiment prendre en compte si vous souhaitez réduire les coûts de votre crédit immobilier. En effet, avec les taux bas actuels, les cotisations d’assurance emprunteur peuvent représenter de 20 à plus de 50 % du coût total de votre financement. De la même manière que vous négocier avec différentes banques pour obtenir un meilleur taux de crédit, il convient donc de comparer les contrats d’assurance de prêt immobilier par rapport aux risques couverts et de faire le bon choix.

Chaque emprunteur devrait prendre le temps d’étudier les offres de contrat individualisé et faire le calcul des mensualités d’assurance emprunteur avant de s’engager avec un contrat de l’une des banques. Seulement 15 % le font en moyenne en 2025. Un bien faible pourcentage…

40 assurances de prêt !

de 100 banques

calculettes immobilières !

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?