Quel taux de crédit immobilier en 2020 ?

Comment ont évolué les taux de crédit immobilier en 2020 ? Tous les débuts de mois, Immobilier Danger analyse les taux d’intérêt actuels pour financer l’achat d’une maison ou d’un appartement. Retrouvez dans cette page le résumé de nos décryptages mensuels réalisés en 2020 après un bilan global.

Voici donc une synthèse complète des différentes informations et chiffres qui avaient été communiqués cette année-là. Cela permet de se souvenir des conditions d’emprunt, de la politique des banques et des changements concernant le crédit immobilier en 2020. Pour ceux qui veulent savoir à combien étaient les taux des crédits immobiliers pour chaque mois de 2020, savoir à quels niveaux se situaient le meilleur taux immobilier 2020 par durée ou encore comprendre comment savoir quelle banque choisir, etc.

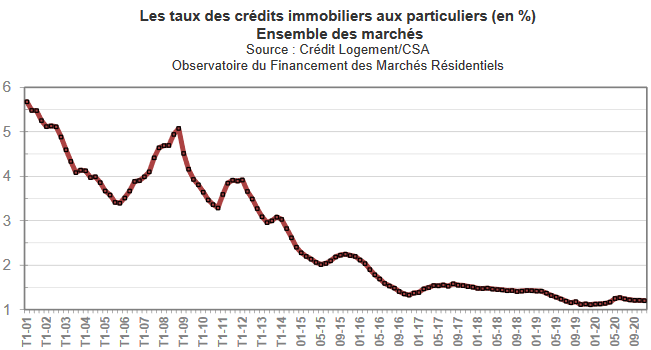

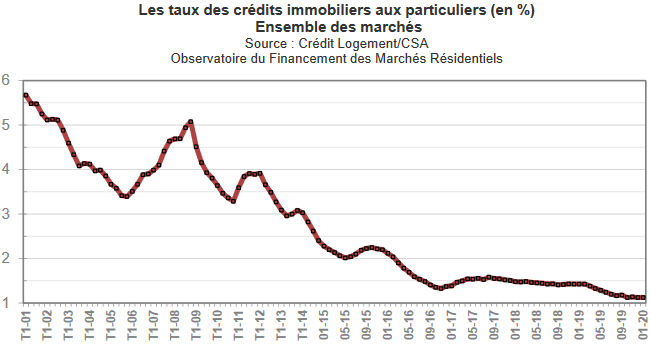

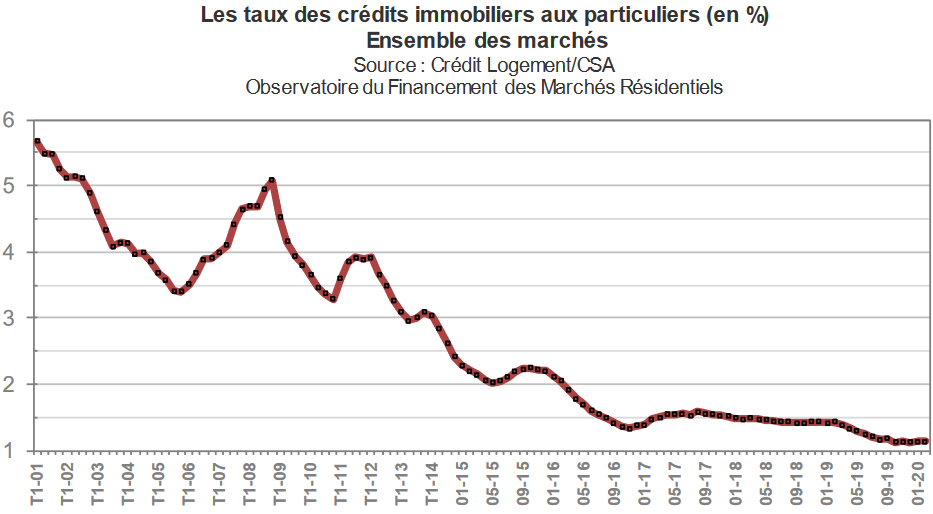

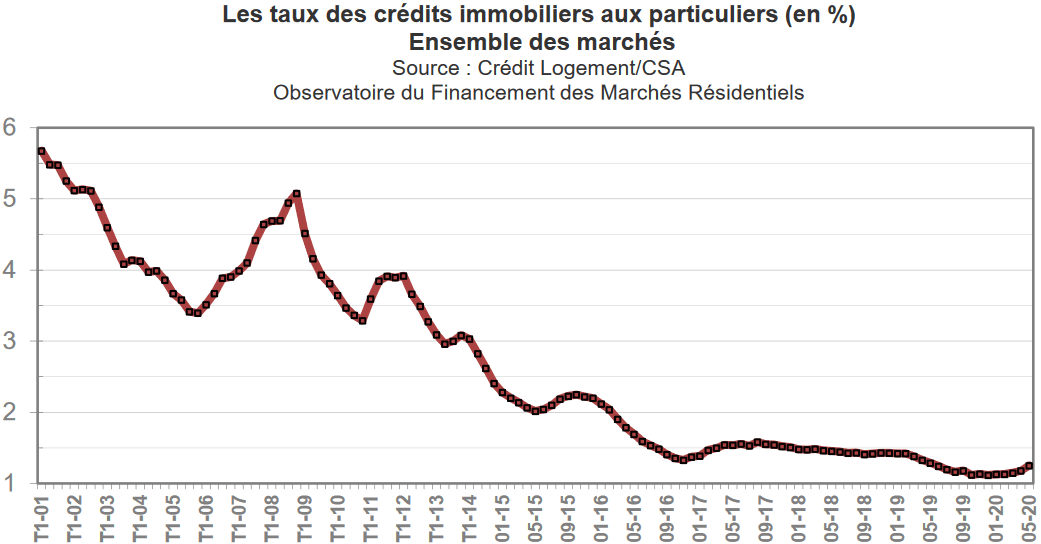

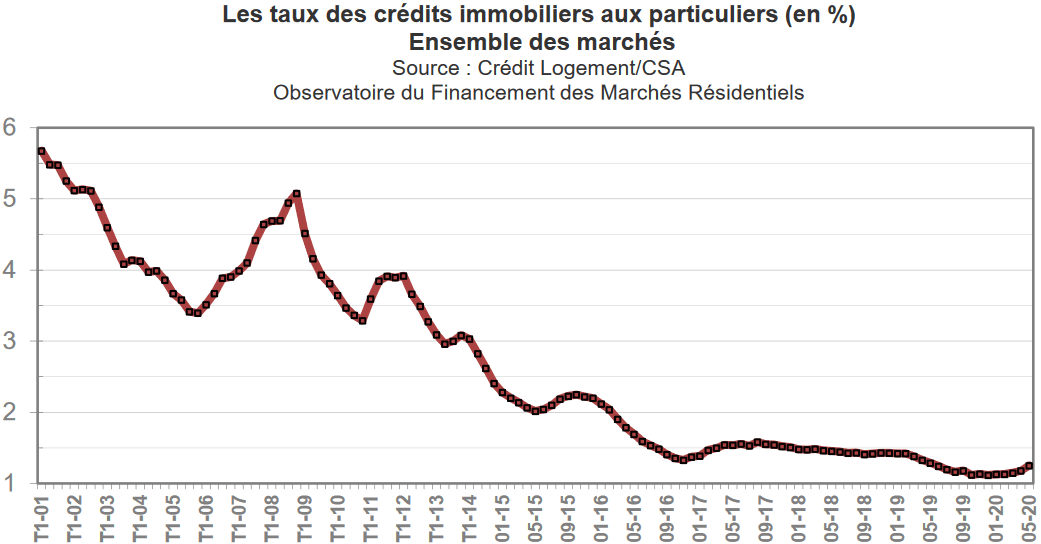

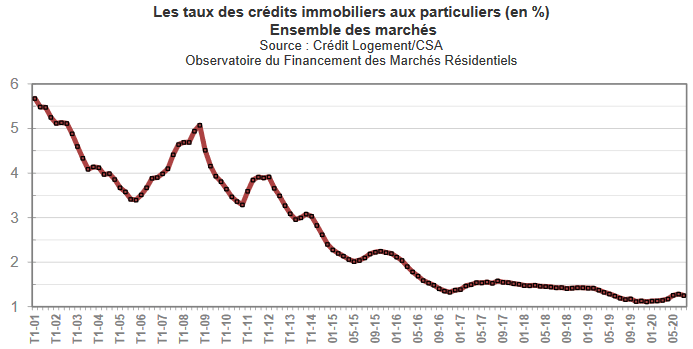

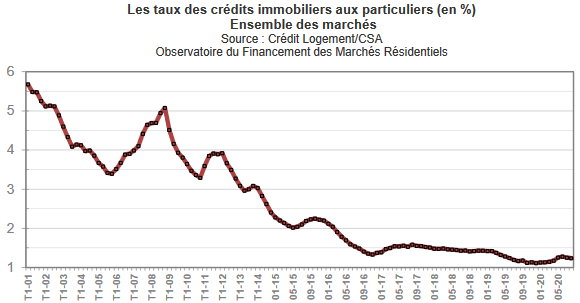

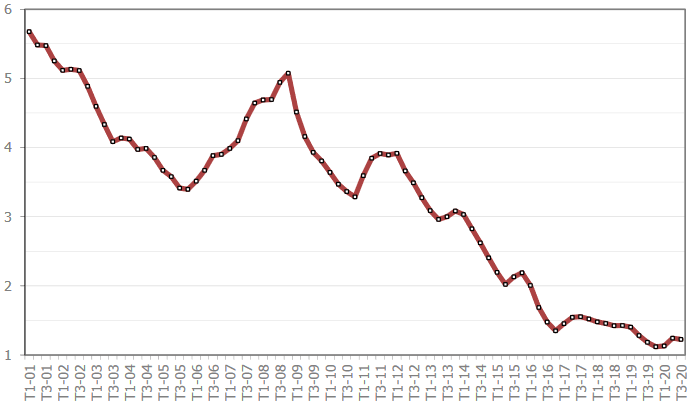

Courbe de l’évolution des taux de prêt immobilier en 2020

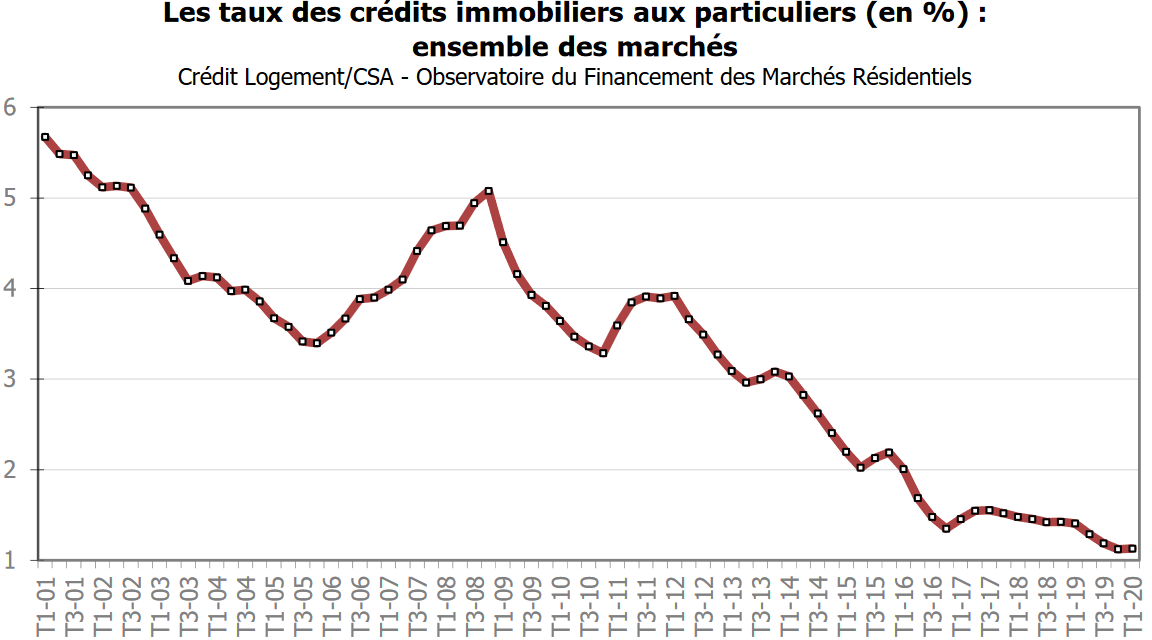

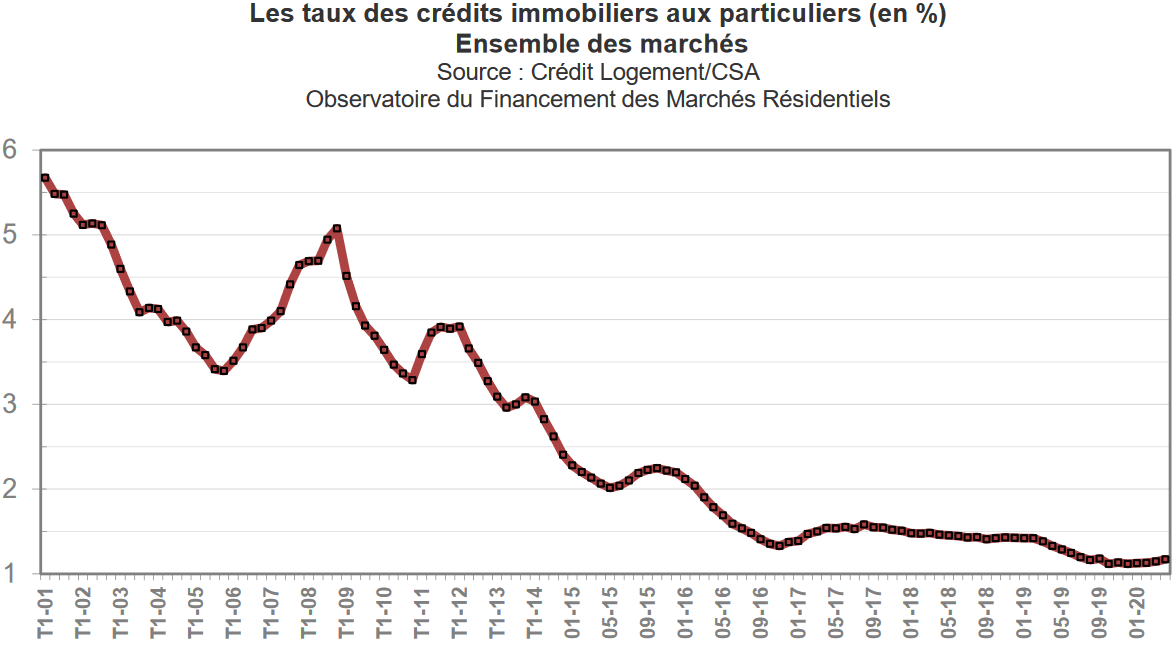

Voici la courbe du taux de crédit immobilier moyen publiée fin 2020 d’après l’observatoire Crédit Logement CSA, le taux d’intérêt moyen était alors à 1.20 % :

Comme vous pouvez le constater sur ce graphique qui reprend tout l’historique sur 20 ans de cette moyenne, les taux ont commencé l’année 2020 très bas avant d’augmenter au printemps, puis de revenir progressivement à des niveaux plus bas sur la fin d’année 2020.

Nous allons reprendre ci-dessous un bilan des meilleurs taux de crédit immobilier en 2020 puis nos observations mois par mois cette année-là.

Quel meilleur taux immobilier en 2020 ?

Dans le tableau ci-dessous, vous pouvez retrouver les meilleurs taux obtenus pour un crédit immobilier mois par mois en 2020 :

| Période | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| Janvier 2020 | 0.48 % | 0.67 % | 0.79 % | 0.95 % | 1.22 % |

| Février 2020 | 0.48 % | 0.67 % | 0.83 % | 1.03 % | 1.22 % |

| Mars 2020 | 0.48 % | 0.65 % | 0.79 % | 1.04 % | 1.22 % |

| Avril 2020 | 0.44 % | 0.64 % | 0.79 % | 1.06 % | 1.55 % |

| Mai 2020 | 0.49 % | 0.66 % | 0.81 % | 1.06 % | 1.45 % |

| Juin 2020 | 0.58 % | 0.76 % | 0.89 % | 1.11 % | 1.45 % |

| Juillet 2020 | 0.63 % | 0.79 % | 0.93 % | 1.16 % | 1.55 % |

| Août 2020 | 0.50 % | 0.75 % | 0.91 % | 1.21 % | 1.55 % |

| Septembre 2020 | 0.50 % | 0.75 % | 0.91 % | 1.21 % | 1.78 % |

| Octobre 2020 | 0.50 % | 0.75 % | 0.90 % | 1.17 % | 1.78 % |

| Novembre 2020 | 0.50 % | 0.74 % | 0.89 % | 1.02 % | 1.78 % |

| Décembre 2020 | 0.50 % | 0.58 % | 0.81 % | 0.94 % | 1.78 % |

Pour connaître les derniers chiffres, découvrez notre page sur les meilleurs taux immobiliers en avril 2025. Cette autre page est mise à jour très régulièrement pour que vous puissiez savoir en un coup d’œil où en sont les meilleurs taux et les taux moyens.

Taux immobilier janvier 2020

Différents signes sont venus montrer que les banques se montraient un peu plus exigeantes en fin d’année 2019 :

- De nombreux courtiers ont annoncé que plusieurs banques avaient augmenté un peu leur barème de taux pour décembre.

- Les demandes en termes d’apport personnel sont également moins laxistes qu’au milieu de l’année.

Les banques qui avaient pour la plupart largement dépasser leurs objectifs de production de crédit immobilier se sont donc montrées plus sélectives sur la fin de l’année 2019. Il faut dire que le nombre de dossiers est important. Elles peuvent donc choisir ceux avec lesquels elles préfèrent travailler en fonction de leurs objectifs stratégiques. Les dossiers un peu plus difficiles sont laissés de côté.

L’observatoire Crédit Logement CSA n’a pas encore communiqué ses chiffres sur les prêts immobiliers signés en décembre 2019. Nous mettrons donc à jour cet article dès que les chiffres seront diffusés.

En attendant, attardons-nous sur les taux immobiliers affichés par les courtiers, l’importance grandissante de l’assurance de crédit immobilier ou encore les tendances pour les taux de crédit immobilier en 2020.

Mise à jour le 21 janvier 2020 :

L’observatoire Crédit Logement vient de publier ses chiffres pour le 4ème trimestre 2019 ainsi que pour le mois de décembre 2019.

Sur le 4ème trimestre, le taux de prêt immobilier moyen se situe à 1.13 % contre 1.19 % au 3ème trimestre 2019.

Sur le mois de décembre 2019 seulement, pour l’ensemble des crédits immobiliers, le taux d’intérêt moyen s’élève à 1.13 % :

On notera également une durée moyenne des prêts immobiliers en décembre 2019 toujours élevée avec 232 mois.

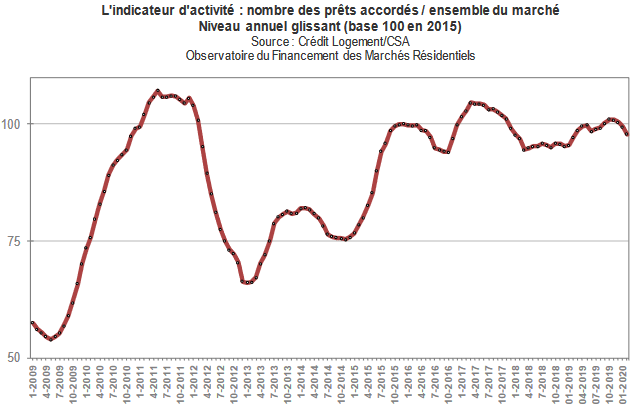

Sur l’ensemble de l’année 2019, la production de crédit immobilier augmente de 5.4 % par rapport à 2018. Néanmoins, le nombre de prêts habitats n’augmente que de 0.9 % sur la même période.

Les taux plus bas ont permis d’emprunter plus pour la plupart des crédits immobiliers.

Comparaison de l’évolution des taux immobiliers moyens en janvier 2020 par rapport à décembre 2019

Pour suivre les tendances sur le marché des taux de crédit immobilier, il est intéressant de comparer les taux moyens affichés par différents courtiers ce 6 janvier 2020 par rapport à ceux relevés le 3 décembre lors de notre précédente analyse (entre parenthèses).

Cela permet d’évaluer l’orientation actuelle des taux d’intérêt et de voir si les offres que vous recevez sont compétitives par rapport à l’ensemble du marché :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret |

Ce que l’on peut constater c’est que les baisses générales sur toutes les durées ne sont plus d’actualité. Il faudra néanmoins attendre les premières actualisations de ces taux moyens dans quelques semaines pour voir les décisions des banques pour ce début d’année 2020.

Sachez que nous mettons à jour très régulièrement ces tableaux des meilleurs taux et des taux moyens en 2025. Mettez donc cette page en favori et revenez y quand vous voulez savoir où se situent les taux de crédit immobilier actuels.

En outre, vous constaterez de gros écarts entre les meilleurs taux obtenus pour les meilleurs dossiers et la moyenne de tous les crédits immobiliers. Cela va dépendre de votre profil d’emprunteur :

- Du niveau d’apport personnel par rapport au montant global de votre projet. Il est toujours possible d’acheter sans apport, mais le taux obtenu sera alors plus élevé.

- De vos revenus et surtout de leur stabilité (plus difficile d’obtenir un prêt immobilier sans CDI) et de leur évolution prévisible.

- De vos autres crédits et de vos dépenses courantes. La banque surveillera notamment pour cela votre taux d’endettement et votre reste à vivre après le paiement de ces crédits et de vos dépenses indispensables.

- De votre comportement bancaire : êtes-vous plutôt épargnant et économe ou dépensier et souvent à découvert ?

- De votre capacité à consommer d’autres produits de cette banque (placements, assurances, moyen de monétisation, etc.)

Pour mettre toutes les chances de votre côté, voici 15 conseils pour négocier un meilleur taux immobilier.

Pensez à négocier également votre taux d’assurance de prêt immobilier car il y a d’importantes économies à faire sur l’assurance emprunteur obligatoire pour un financement de maison ou d’appartement.

Quelle évolution pour le taux de crédit immobilier en 2020 ?

En ce début d’année 2020, de nombreux particuliers s’interrogent et aimeraient savoir si les taux de prêt immobilier vont continuer à rester aussi intéressant tout au long de l’année. Faut-il craindre des hausses de taux durant l’année ou au contraire peut-on espérer voir les records descendre encore plus bas ?

Comme nous l’avons vu dans nos tendances pour les taux immobiliers en 2020, il y a de bonnes chances de conserver ces excellentes conditions de financement pour un achat de maison ou d’appartement en 2020.

En effet, les banques centrales auront bien du mal à relever leurs taux sans faire de gros dégâts au niveau économique et malgré leurs soutiens divers, l’inflation peine à décoller dans notre pays et ailleurs en Europe.

Il est même possible de voir le taux immobilier moyen descendre encore un peu plus bas. Pourquoi pas sous 1.00 % avant la fin de l’année 2020 ?

La seule chose qui pourrait venir freiner cette tendance de fond très baissière au niveau des taux d’intérêt est la volonté des banques de vouloir préserver un minimum de marges. En effet, dans cette période de taux bas, les banques gagnent beaucoup moins d’argent et elles vont tenter par divers moyens de changer cela.

Oseront-elles pour autant augmenter les taux de crédit immobilier ? Cela pourrait faire ralentir la demande. De plus, la concurrence entre elles se poursuivra car elles ont besoin de capter des clients par ces prêts immobiliers qui permettent d’attirer des clients pour de longues années dans leur établissement.

Si vous avez un achat immobilier à faire en 2020 ou que vous prévoyez un rachat de crédit immobilier ou une renégociation de taux de prêt, cela sera toujours intéressant en 2020. Les risques d’une remontée sérieuse des taux sont très faibles.

Taux immobilier février 2020

L’Observatoire Crédit Logement CSA vient de communiquer des chiffres tout frais sur les taux des crédits immobiliers souscrits en janvier 2020. Le taux immobilier moyen ressort à 1.13 %. C’est donc le même que sur le mois de décembre et seulement un point de plus qu’en novembre lors du record historique.

Les conditions de financement semblent donc toujours excellentes en ce début d’année 2020.

- Taux immobilier moyen pour un achat de logement ancien : 1.15 %

- Taux immobilier moyen pour un achat immobilier neuf : 1.17 %

Le taux d’intérêt pour des prêts travaux fait descendre cette moyenne globale pour tous les crédits habitats à 1.13 %.

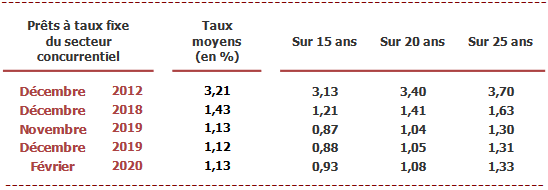

Attention, cette apparente stabilité des taux en moyenne cache un changement de tendance qu’il faudra surveiller de près dans les mois à venir. En réalité, les taux de prêt immobilier augmentent légèrement depuis 2 mois :

- Taux moyen sur 15 ans : 0.92 % contre 0.87 % il y a 2 mois

- Taux moyen sur 20 ans : 1.08 % contre 1.04 % il y a 2 mois

- Taux moyen sur 25 ans : 1.33 % contre 1.30 % il y a 2 mois

Si la moyenne des taux d’intérêt reste à 1.13 % c’est parce que certains profils plus difficiles sont un peu moins suivis par les banques depuis plusieurs semaines. Les banques ont notamment levé le pied au niveau des dossiers de financement de ceux qui disposent de moins d’apport personnel (les jeunes primo-accédants ou les personnes les moins aisées).

Ainsi, il y a une part plus importante de « bons profils » dans les prêts immobiliers accordés ces 2 derniers mois. Ce qui influence le taux moyen et masque pour le moment un début de légère hausse des taux.

Disons que si les conditions restent très favorables, elles le sont tout de même moins qu’il y a quelques mois quand les banques étaient beaucoup plus flexibles sur les dossiers les plus justes.

Voici néanmoins 7 conseils pour négocier un prêt immobilier sans apport malgré ce contexte moins favorable pour ce type de demande.

En outre, ce changement de profil des emprunteurs se voit également sur la durée moyenne des crédits immobiliers souscrits en janvier 2020. Elle est à 227 mois. C’est 5 mois de moins qu’en décembre 2019.

Comparaison de l’évolution des taux de prêt immobilier moyens sur différentes durées

Comme chaque mois, nous allons comparer les taux immobiliers moyens affichés par différents courtiers sur les durées types ce 4 février 2020 par rapport à ceux relevés le 6 janvier (entre parenthèses) dernier lors de notre précédente analyse. Cela permet de se faire une bonne idée de la tendance générale pour les taux de crédit immobilier en ce début 2020 :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret |

On peut remarquer qu’après quelques hausses légères en fin d’année 2019, les banques baissent à nouveau un peu leur taux d’intérêt pour les crédits immobiliers souscrits en ce début février.

Il y a de bonnes chances de voir ce mouvement de taux globalement stables se poursuivre dans les mois à venir comme nous le verrons ci-dessous.

Quand on regarde le tableau des meilleurs taux immobiliers actuels, on se rend compte que la tendance est la même pour les meilleurs emprunteurs en ce début 2020.

Les écarts entre les taux moyens et les meilleurs taux sont encore très importants. Ils vont de 35 à plus de 50 points de base en fonction des durées.

Par exemple, obtenir un taux le plus bas à 0.80 % sur 20 ans permet une économie de 7 483 € sur un prêt immobilier de 200 000 € par rapport au taux moyen sur 20 ans qui est de 1.15 %. Cela vous permet ainsi soit d’avoir une mensualité plus faible, soit de pouvoir emprunter plus pour une mensualité identique et ainsi avec plus de budget pour faire face aux prix immobiliers élevés.

Le gain serait encore plus important pour un crédit immobilier sur 30 ans où l’on passe de 1.75 % pour un taux d’intérêt moyen à 1.22 % pour les meilleurs taux obtenus (18 287 € pour un prêt de 200 000 €).

Découvrez aussi notre dossier sur les taux de prêt actuels de chaque banque :

- Taux emprunt immobilier Crédit Agricole

- Taux emprunt immobilier Crédit Mutuel

- Taux crédit immobilier BNP Paribas

- Taux crédit immobilier Société Générale

- Taux prêt immobilier La Banque Postale

- Taux prêt immobilier Caisse d’Epargne

- Taux prêt immobilier Banque Populaire

- Taux crédit immobilier LCL

- Taux emprunt immobilier Boursorama

- Taux crédit immobilier Fortuneo

- Taux prêt immobilier Hello Bank

Taux immobilier mars 2020

Un taux immobilier moyen stable mais des banques moins prêteuses

L’Observatoire Crédit Logement CSA vient de communiquer les chiffres et ses observations sur les prêts immobiliers contractés en février 2020.

En apparence, tout est très stable. Le taux de prêt immobilier moyen en février 2020 est encore à 1.13 %. Cela fait 3 mois que cela dure :

Dans les faits, si l’on analyse plus loin que cette moyenne générale, on peut néanmoins constater qu’il y a des changements non négligeables en matière de crédit immobilier et des taux d’intérêt.

Pour commencer, cette moyenne cache une lente augmentation des taux d’emprunt sur toutes les durées de remboursement. Voici un tableau des taux moyens sur 15 ans, 20 ans et 25 ans et une comparaison avec d’autres périodes :

On peut voir qu’on a le même taux moyen qu’en novembre, mais que toutes les durées sont en hausse par rapport à ce mois depuis lequel le marché change de comportement :

- Taux sur 15 ans à 0.93 % contre 0.87 %, soit 6 points de base de plus

- Taux sur 20 ans à 1.08 % contre 1.04 %, soit 4 points de base supplémentaires

- Taux sur 25 ans à 1.33 % contre 1.30 %, soit 3 points de base en plus

Si ces écarts ne changent pas beaucoup de choses au niveau du coût des intérêts, cela démontre néanmoins :

- un changement de tendance avec une confirmation d’une période de légère augmentation des taux

- un changement de la base statistique pour que le taux moyen ressorte identique malgré des moyennes plus hautes sur toutes les durées.

Ce dernier élément s’explique parce que les banques n’imposent plus les mêmes conditions pour accorder un crédit immobilier :

- Elles demandent plus d’apport personnel : + 11.1 % pour le niveau d’argent apporté par l’emprunteur en ce début 2020. Il devient plus difficile d’obtenir un crédit immobilier sans apport.

- Elles freinent les dossiers en limitant les durées trop longues. Ceci se ressent au niveau de la durée moyenne des crédits habitats de février qui est de 228 mois.

En outre, il y a beaucoup moins de financements pour des achats immobiliers depuis quelques mois. En effet, la production de crédit immobilier est en repli sur 12 mois glissants depuis son pic atteint en novembre 2019 :

Crédit Logement note même qu’il y a eu 13 % de prêts immobiliers accordés en moins sur les 3 derniers mois (décembre à février) par rapport à la même période il y a un an.

Comparateur des taux immobiliers moyens en mars 2020 par rapport à février

Comme chaque fois, regardons rapidement quelles sont les tendances pour les taux de crédit immobilier moyens ce 3 mars 2020 par rapport à ceux relevés le 4 février 2020 lors de notre précédente analyse. Les chiffres affichés sont ceux donnés par les courtiers pour différentes durées de remboursement :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret |

Comme vous pouvez le constater, il n’y a plusieurs hausses chez différents courtiers d’un mois à l’autre pour ce mois de mars 2020 par rapport à la situation d’il y a un mois.

C’est dans les semaines à venir que l’on verra ce qu’ont décidé les banques pour les taux de crédit immobilier pour le printemps qui est la période la plus importante de l’année pour l’activité.

Du côté des meilleurs taux observés, on observe quelques baisses assez faibles sur les plus petites durées de remboursement (10, 15 et 20 ans) et une stabilité sur 25 et 30 ans.

Il n’y a pas de secret, les banques proposent des taux plus bas aux emprunteurs qu’elles veulent le plus avoir comme client. Comment faire partie de ces emprunteurs chanceux pour avoir les meilleurs taux d’emprunt ? Voici 15 conseils pour avoir un dossier de crédit immobilier qui plaît aux banques.

Pour trouver le meilleur prêt immobilier en fonction de votre achat et de votre dossier de financement, faites une simulation de prêt immobilier. C’est gratuit et ne prend que quelques minutes.

Vous allez ainsi pouvoir découvrir quelle est la banque qui peut vous faire le meilleur taux en fonction de votre profil, de vos besoins et des possibilités de ce mois de mars 2020 chez les différentes banques ou organismes de crédit.

Taux immobilier avril 2020

En attendant les chiffres de l’Observatoire Crédit Logement CSA qui ne seront communiqués que dans quelques jours (nous compléterons cet article à ce moment-là), voici quelques informations qui font l’actualité des taux de crédit immobilier en ce 1er avril 2020.

Tout d’abord, il faut savoir que depuis le début du confinement, les banques, les agences immobilières, les notaires, etc. tentent de s’adapter pour maintenir leurs activités a minima.

Cela signifie qu’il y a encore quelques crédits immobiliers qui se font, mais le nombre de dossiers de demande de financement a fortement baissé d’un seul coup. Certains courtiers parlent d’une division par 3 du nombre de demandes.

On ne devrait donc pas voir de gros changements dans les taux de prêt immobilier observés en avril par rapport à ceux de mars. Il est trop tôt pour savoir quelle sera l’orientation des taux après la relance des transactions et des relations en plus grand nombre. Néanmoins, nous verrons, ci-dessous, qu’il y a plusieurs indicateurs à suivre. Notamment parce que les banques centrales ont inondé le marché de liquidité et que cela pourrait impacter les taux de crédit immobilier à la hausse dans les mois à venir.

En outre, les banques font habituellement des efforts à cette période forte de l’année pour le marché immobilier pour capter le plus de crédit immobilier possible. Cependant, en cette période de crise, les banques font tout l’inverse.

Elles concentrent leurs ressources actuelles à étudier comment elles vont être impactées directement, puis elles tentent de parer au plus pressé (report d’échéances et négociations avec les entreprises ou les particuliers les plus en difficulté notamment). Elles ont donc d’autres priorités que de proposer de très bons taux de prêt immobilier pour attirer de nouveaux clients.

Par exemple, Sandrine Allonier, porte-parole du courtier Vousfinancer, fait référence à une hausse de 20 à 25 points de base pour les taux immobiliers de certaines banques françaises il y a une dizaine de jours déjà.

Mise à jour le 23 avril 2020

L’Observatoire Crédit Logement vient de communiquer ses statistiques sur les crédits immobiliers souscrits en mars 2020 et sur l’ensemble du 1er trimestre 2020.

Le taux d’intérêt moyen pour des crédits immobiliers souscrits en mars 2020 s’établit à 1.14 %. C’est un point de base de plus que le mois de février. Mais ce que l’on constate c’est que cette moyenne est très stable depuis plusieurs mois.

Au niveau de la moyenne de la durée des prêts, elle se situe à 229 mois en mars. Les crédits sur plus de 25 ans ne représentent plus que 0.8 % des dossiers en mars 2020 et 1 % sur l’ensemble du 1er trimestre, contre 1.8 % en 2019 ou 1.7 % en 2018. Les banques ont mis le frein sur les emprunts sur les durées les plus longues.

Évolution des taux immobiliers moyens en avril 2020

Même si l’activité du crédit immobilier tourne fortement au ralenti, les courtiers continuent de mettre à jour les taux de crédit immobilier moyens qu’ils obtiennent pour les emprunteurs.

Voici donc, comme chaque mois, une comparaison des taux d’emprunt moyens par courtier et par durée de ce 1 avril 2020 en comparaison, entre parenthèses, à ceux du 3 mars 2020 lors de notre précédente analyse :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Il faudra voir comment les banques vont ajuster leurs grilles de taux immobilier dans les semaines à venir en réponse à cette crise sanitaire et économique. Nous tenterons d’étudier les premiers signes ci-dessous.

Une chose ne change pas. Ce sont toujours les meilleurs profils avec les dossiers les plus qualitatifs qui obtiennent les taux les plus bas. Les écarts restent très importants entre les meilleurs taux observés et les taux moyens. Cela représente près de 50 points de base sur différentes durées types.

Par exemple, cela représente une capacité d’achat supplémentaire de l’ordre de 20 000 € pour un crédit immobilier sur 25 ans avec une mensualité de 1 200 €. C’est loin d’être négligeable.

Taux immobilier mai 2020

L’Observatoire Crédit Logement CSA a communiqué un taux immobilier moyen de 1.17 % sur les crédits immobiliers contractés en avril 2020.

C’est 2 points de base de plus que le mois précédent et 5 points de base de plus que le record à 1.12 % observé sur les prêts immobiliers de novembre 2019.

Encore moins de prêt immobilier sans apport

En avril, en cumulant l’effet des recommandations du HSCF et la mise en place du confinement à cause du Covid-19, les banques ont observé une accentuation de la déformation de la base statistique.

En clair, les emprunteurs modestes avec le moins d’apport personnel, notamment le primo-accédant, se font de plus en plus rares dans les dossiers de financement acceptés.

Il sera donc de plus en plus difficile d’obtenir un crédit immobilier sans apport.

Évolution du taux moyen par rapport au record

En fonction de la durée du crédit, la hausse réelle depuis fin 2019 se situe plutôt aux alentours de 7 à 8 points de base. Pas de quoi compromettre la plupart des achats immobiliers, mais c’est un facteur négatif de plus dans ce contexte.

En moyenne, par rapport à décembre 2019, on observe d’après Crédit Logement :

- Taux moyen : 1.17 % contre 1.12 %, soit + 5 points de base

- Taux sur 15 ans : 0.96 % contre 0.88 %, soit 8 points de base de plus

- Taux sur 20 ans : 1.13 % contre 1.05 %, soit 8 points de base de plus également

- Taux sur 25 ans : 1.38 % contre 1.31 %, soit une hausse de 7 points de base

Le meilleur taux sur 25 ans ne descend plus sous les 1 %

En revanche, d’après nos différents relevés sur les sites des courtiers immobiliers, nous observons une augmentation bien plus importante au niveau des meilleurs taux actuels sur la même période.

Le meilleur taux pour chaque durée a plutôt augmenté de 8 à 32 points de base :

- Meilleur taux sur 10 ans : environ + 18 points

- Meilleur taux sur 15 ans : environ + 13 points

- Meilleur taux sur 20 ans : environ + 15 points

- Meilleur taux sur 25 ans : environ + 29 points

Les banques qui faisaient des ponts d’or aux meilleurs emprunteurs ont clairement stoppé ce mouvement de forte baisse pour les profils les plus intéressants.

Néanmoins, l’écart avec le taux moyen reste encore élevé : environ de 40 à 50 points de base. Il vaut donc mieux négocier son crédit immobilier.

Les banques ne prêtent (presque) plus sur plus de 25 ans

Après une baisse importante en début d’année 2020, la durée des prêts immobiliers a augmenté à nouveau en avril pour remonter à 231 mois en moyenne.

Il faut compter une durée de 250 mois pour l’achat d’un bien immobilier neuf et 244 mois pour un achat de logement ancien. Les prêts travaux (durée non communiquée) font baisser la moyenne générale.

Malgré tout, le nombre d’emprunts sur plus de 25 ans continue à se réduire avec 0.6 % en avril, contre 1.0 % au 1er trimestre 2020 ou 1.8 % en 2019. Les banques ont quasiment arrêté les prêts sur 30 ans ou plus.

Comparateur de l’évolution des taux immobiliers en mai 2020

Comme chaque mois, comparons les taux de prêt immobilier moyens annoncés par différents courtiers ce 5 mai 2020 à ceux relevés le 1er avril 2020 lors de notre précédente analyse sur l’évolution des taux.

Cela permet de voir en un coup d’œil l’orientation de la tendance et de mesurer s’il y a eu des changements importants sur les conditions de financement d’un mois sur l’autre :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

La tendance d’évolution des taux d’emprunt immobilier est claire : cela augmente quasiment partout. Mais, rassurez-vous, pour le moment la hausse est limitée à quelques points de base. Pas de quoi vous contraindre à renoncer à votre projet d’achat.

Cela sera néanmoins, en plus de la crise du Covid-19 et du confinement, un élément supplémentaire qui va peser à la baisse sur les prix de l’immobilier dans les mois à venir.

Pour limiter l’impact de cette hausse sur votre budget et si vous n’avez pas le temps ni l’expérience pour négocier vous-même avec les banques, vous pouvez passer par un courtier immobilier qui négociera pour vous la meilleure offre de prêt possible en fonction de votre type d’achat (résidence principale ou secondaire ou investissement locatif) et de votre situation personnelle (revenus, charges, autres crédits, apport personnel, taux d’endettement, etc.).

Taux immobilier juin 2020

Les statistiques produites par l’observatoire Crédit Logement CSA sur les crédits immobiliers contractés en mai 2020 viennent d’être communiqués.

Ils viennent confirmer la tendance à l’augmentation des taux de prêt immobilier avec un taux d’intérêt moyen à 1.25 %.

Pour rappel, le taux immobilier moyen était à 1.17 % en avril et à 1.12 % au plus bas fin 2019. C’est donc une hausse de 8 points de base en un mois. On n’avait pas vu de hausse aussi forte d’un mois à l’autre depuis début 2017.

En tout, depuis fin 2019, c’est environ 20 points de base de plus d’observés sur l’ensemble des taux d’emprunt du marché. Une hausse qui commence à être significative et qui aura un impact sur la capacité d’achat des emprunteurs.

Voici les évolutions par durée de remboursement en moyenne hors assurances :

- Taux immobilier sur 15 ans : 1.07 % en mai 2020 contre 0.96 % en avril 2020 ou 0.88 % en décembre 2019.

- Taux immobilier sur 20 ans : 1.26 % en mai 2020 contre 1.13 % en avril 2020 et 1.05 % en décembre 2019

- Taux immobilier sur 25 ans : 1.51 % en mai 2020 contre 1.38 % en avril ou 1.31 % en décembre.

Le niveau des hausses est similaire pour financer un logement ancien, un logement neuf ou même pour un prêt travaux.

Enfin, la durée moyenne des remboursements est de 230 mois sur les prêts immobiliers de mai 2020.

Il n’y a pas que les taux qui posent des difficultés pour un emprunt immobilier en 2020

Comme nous le rappellerons ci-dessous, cela se cumule avec d’autres vents négatifs pour ceux qui veulent contracter un prêt immobilier en 2020 :

- Un taux d’usure très bas qui vient faire augmenter le nombre de refus de dossier de crédit immobilier. Surtout avec des taux actuels en augmentation depuis plusieurs mois. Un véritable effet ciseau s’abat sur l’emprunteur. Même les bons dossiers ont des risques de ne pas avoir d’accord de prêt en ce moment.

- Des conditions d’accès au crédit immobilier qui se durcissent depuis plus de 6 mois avec des banques qui ne prêtent qu’en prenant moins de risques au niveau du taux d’apport personnel, du taux d’endettement ou encore sur les durées de financement.

Cela va donc accentuer la baisse du nombre de transactions immobilières en 2020 et si ces tendances persistent, cela va entraîner secteur géographique par secteur géographique des baisses de prix des logements.

Comparateur des taux de crédit immobilier moyens en juin 2020

Comme chaque mois, voici un tableau comparatif des taux de prêt immobilier moyens affichés par différents courtiers pour les durées types de remboursement. Ces chiffres sont ceux relevés le 3 juin 2020 et ils sont comparés à ceux du 5 mai lors de notre précédente analyse.

Comme vous pouvez le constater rapidement à l’aide des pictogrammes, la tendance est toujours à une légère hausse des taux d’un mois à l’autre :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Pour une estimation personnalisée de votre taux de prêt immobilier en fonction de votre projet (achat d’une résidence principale, d’une résidence secondaire ou d’un investissement locatif, dans l’ancien ou dans le neuf, etc.) et de votre situation personnelle (métier, revenus, situation familiale, patrimoine, capacité d’épargne, etc.), faites une simulation de prêt immobilier en ligne.

Pour rappel, ces taux sont ceux communiqués par les barèmes des banques aux courtiers avant négociation et hors assurances et frais (de dossier ou de garantie notamment). Soyez très attentif également au prix de votre assurance de prêt immobilier.

Elle peut vite faire la différence entre un bon et un excellent financement. Dans certains cas, elles représentent plus de 50 % du coût total du montage financier. Il n’y a donc pas que les intérêts qu’il faut négocier, mais également le taux d’assurance emprunteur.

Taux immobilier juillet 2020

Taux immobilier en hausse et conditions strictes du HSCF confirmées

En ce début juillet 2020, la tendance reste la même que ces derniers mois pour les taux de crédit immobilier en France :

- Ils sont en moyenne en augmentation progressive sur toutes les durées de remboursement. Les taux moyens du marché sont chaque mois un peu plus chers.

- Les banques continuent d’appliquer des conditions d’octroi plus strictes suite aux demandes du HSCF et de la Banque de France qui ont été maintenues et confirmées ces derniers jours.

Augmentation des taux d’emprunt

Comme depuis la fin de l’année 2019, chaque mois qui passe voit de légères hausses des taux pour financer un achat immobilier.

Pas de panique, les conditions pour emprunter restent très bonnes, même si elles ne sont plus aussi excellentes qu’il y a quelques mois :

En attendant les chiffres de l’observatoire Crédit Logement CSA sur les taux des prêts immobiliers octroyés en juin 2020, on rappelle que les hausses moyennes par rapport aux records sont de l’ordre d’environ 20 points de base :

- + 19 points de base avec en moyenne un taux immobilier sur 15 ans de 1.07 % (contre 0.88 % au plus bas).

- + 21 points de base avec en moyenne un taux immobilier sur 20 ans de 1.26 % (contre 1.05 % lors du record).

- + 20 points de base avec en moyenne un taux de crédit immobilier sur 25 ans de 1.51 % (contre 1.31 % pour le meilleur mois).

Nous mettrons cette page à jour dans quelques jours lors de la publication des statistiques de Crédit Logement. Il y a probablement quelques points de hausse en plus actuellement d’après les dernières actualités immobilières.

Mise à jour du 16/07/2020

L’Observatoire Crédit Logement CSA vient de communiquer ses chiffres pour les taux de prêt immobilier au 2ème trimestre ainsi que pour les crédits immobiliers contractés en juin 2020.

Pour ce dernier, le taux d’intérêt moyen est de 1.29 %. Cela représente donc une nouvelle hausse de 4 points de base par rapport au 1.25 % enregistré sur les prêts immobiliers de mai 2020.

Il faut noter également une hausse de la durée moyenne des emprunts avec 231 mois (soit 19 ans et 3 mois).

Le HSCF confirme des critères d’octroi plus strictes pour éviter trop d’endettement des particuliers

Depuis le 20 décembre 2020, le HSCF (et avant lui la Banque de France) ont incité les banques françaises à se montrer bien plus vigilantes avant d’accorder un prêt immobilier à un particulier. Il faut dire que l’année dernière, on a vu de nombreux débordements par rapport à ses mesures de prudence.

Les autorités viennent de confirmer ces mesures de précautions. Les banques devront donc continuer à appliquer des contraintes similaires sur la 2ème partie de l’année 2020.

Ainsi, le HSCF demande donc pour un crédit immobilier de :

- Réduire la part des prêts sans apport. La proportion était beaucoup trop importante en 2019. Il a donc été demandé de limiter à 15 % des dossiers le nombre de prêts immobiliers sans apport. Il est donc toujours possible d’en obtenir, mais cela sera plus difficile car réservé à certains emprunteurs seulement.

- Limiter les financements qui amènent le taux d’endettement à dépasser le seuil symbolique de 33 %

- Freiner les dossiers sur une durée trop longue. Il est, en effet, peu judicieux d’emprunter sur 25 ans ou plus. Les banques sont (enfin !) incitées à réduire le nombre de crédits sur une durée de plus de 25 ans.

Des mesures qui auront un impact sur le marché immobilier en venant réduire le nombre d’acheteurs et leur capacité d’achat.

Retrouvez tous nos conseils pour votre prêt immobilier au meilleur prix ici. Vous y trouverez de nombreuses informations sur tous les éléments qui concernent votre crédit ainsi que de nombreux conseils pour négocier les bonnes options et limiter les frais.

Comparaison des taux immobiliers moyens en juillet 2020

Pour suivre l’évolution des taux de prêt immobilier par durée et par courtier, nous vous proposons chaque mois un tableau comparatif des taux immobiliers moyens annoncés par différents courtiers ce 1er juillet 2020. Nous les comparons entre parenthèses à ceux relevés le 3 juin 2020 lors de notre précédente analyse sur les taux d’emprunt immobilier :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

La tendance apparaît très clairement : en ce 1er juillet 2020 les taux de prêt immobilier moyens sont encore en hausse par rapport au mois dernier. Ils s’écartent sensiblement des taux les plus bas observés pendant les records de fin 2019.

Néanmoins, ils restent à des niveaux très attractifs en comparaison avec les années précédentes. La période est un peu moins favorable à un rachat de prêt immobilier en 2020, mais elle reste bonne pour financer un nouvel achat de maison ou d’appartement.

Taux immobilier août 2020

Bonne nouvelle pour les emprunteurs ! La hausse des taux de ces derniers mois s’est arrêtée et on assiste même à une baisse de taux ce mois-ci.

En effet, d’après les derniers chiffres publiés par l’observatoire Crédit Logement CSA ce 4 août 2020, le taux de prêt immobilier moyen ressort à 1.25 % sur les crédits signés en juillet 2020. C’est donc 4 points de base de moins que sur les crédits de juin (le même taux moyen que sur les prêts de mai).

Dans le détail, ce sont sur les durées de remboursement les plus courtes que les taux ont le plus baissé :

- -6 points de base pour le taux immobilier sur 15 ans avec 1.03 % contre 1.09 %.

- -6 points de base pour le taux immobilier sur 20 ans avec 1.21 % contre 1.27 %.

- -5 points de base pour le taux immobilier sur 25 ans avec 1.47 % contre 1.51 %.

En outre, ce mouvement de baisse des taux est généralisé. Tous les profils d’emprunteurs en profitent de la même manière : les meilleurs dossiers, les dossiers moyens et même les dossiers les moins bons (faibles revenus et moins d’apport).

Ce qui n’était pas le cas depuis le début de l’année. En effet, si les taux ont augmenté depuis décembre 2019, ils l’ont 3 fois plus fait sur les plus mauvais dossiers que pour les bons.

Plus d’apport personnel

Les banques appliquent sagement les recommandations du HSCF, notamment en ce qui concerne le niveau d’apport personnel.

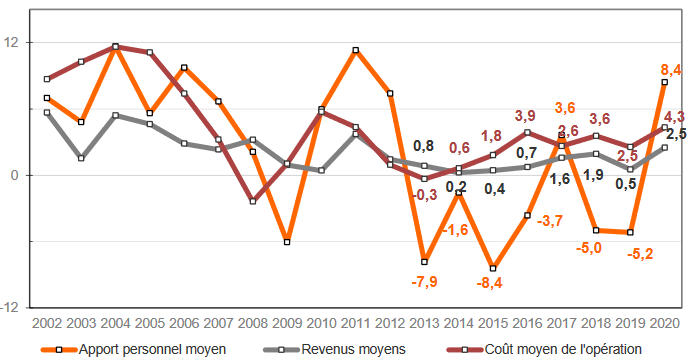

D’après cet autre graphique de Crédit Logement, après deux années de forte baisse de l’apport personnel (respectivement -5.0 et -5.2 % en 2018 et en 2019), on peut constater un net rebond en 2020 avec + 8.4 % en glissement annuel :

Seuls certains bons dossiers continuent de pouvoir emprunter sans apport. Cela peut avoir un intérêt même si le taux d’emprunt sera plus élevé. Les banques réservent cela à certains emprunteurs désormais en fonction des revenus, du type de projet immobilier (résidence principale, résidence secondaire, investissement locatif, neuf ou ancien, etc.), de l’âge, de votre profession, etc.

Durée de remboursement

Après avoir battu un record en juin 2020, la moyenne de la durée d’un crédit immobilier avec 231 mois, on observe une forte baisse en juillet avec une moyenne des durées revenue à 224 mois. C’est son niveau le plus bas depuis 2 ans.

Comparaison du taux immobilier moyen en août 2020 par durée

Comme chaque mois, nous allons comparer les taux de crédit immobilier moyens affichés par différents courtiers ce 4 août 2020 avec ceux relevés le 1e juillet 2020 lors de notre précédente analyse (taux entre parenthèses).

Cela permet notamment de visualiser en un coup d’œil l’orientation globale des taux sur les différentes durées types du marché :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Enfin ! Après plusieurs mois avec de nombreuses hausses des taux, depuis quelques semaines, on voit à nouveau des taux de crédit immobilier en baisse sur les principales durées de remboursement. Cela est confirmé par différents courtiers : en août 2020 les taux immobiliers moyens sont plus bas que début juillet. Une bonne nouvelle pour ceux qui ont besoin d’un emprunt immobilier ou qui veulent faire un rachat à un meilleur taux.

Taux immobilier septembre 2020

Légère baisse des taux de prêt immobilier dans les derniers contrats signés

Après un pic à 1.29 % sur les crédits immobiliers de juin 2020 et une baisse à 1.25 % sur ceux de juillet, le taux immobilier moyen pour un prêt immobilier contracté en août 2020 ressort à 1.24 %. C’est la conclusion des derniers chiffres communiqués par l’observatoire Crédit Logement CSA.

Il faut remonter au mois d’avril pour trouver une moyenne plus basse (1.17 % sur ce mois-là). Malgré tout, cela reste un cran au-dessus du record observé à 1.12 % fin 2019.

En effet, les légères baisses de l’été n’ont pas effacé entièrement les hausses que les emprunteurs subissent depuis le début de l’année 2020.

Voici un point sur les moyennes par durée de remboursement de l’emprunt immobilier :

- Taux immobilier sur 15 ans : 1.05 % (+2 points de base en un mois, +17 points par rapport à décembre 2019)

- Taux immobilier sur 20 ans : 1.20 % (-1 point de base en un mois, +15 points par rapport à décembre 2019)

- Taux immobilier sur 25 ans : 1.47 % (stable sur un mois, +16 points par rapport à décembre 2019)

Ainsi, même si les conditions de financement restent excellentes, les banques restent toujours attentives aux critères définis comme à risque par les conclusions du HSCF. Elles continuent d’appliquer des limitations assez fortes en ce qui concerne le niveau de l’apport personnel, le taux d’endettement ou encore sur la durée des crédits.

Néanmoins, il faut noter qu’après une forte baisse de la moyenne de la durée d’emprunt le mois dernier, cela n’aura été que de courte durée. Sur les prêts immobiliers d’août 2020, elle remonte rapidement à 230 mois.

Comparaison des taux immobiliers moyens par durée

Le taux d’intérêt d’un prêt immobilier va dépendre de votre projet d’achat (logement neuf ou ancien, maison ou appartement, emplacement, résidence principale ou investissement locatif, etc.) ainsi que de votre profil d’emprunteur (profession, revenus, leurs stabilités et leurs évolutions, âge, patrimoine et habitude bancaire, etc.).

Il va également dépendre de la durée de remboursement de votre emprunt. En effet, plus vous empruntez longtemps et plus votre taux de prêt sera élevé.

Pour bien s’informer sur le niveau actuel des taux de crédit immobilier moyens par durée type (10 ans, 15 ans, 20 ans, 25 ans et 30 ans) et voir l’évolution d’un mois sur l’autre, voici notre comparateur des taux moyens annoncés par différents courtiers immobiliers.

Voici donc la situation en ce 2 septembre 2020 en comparaison avec celle du 4 août lors de notre dernière analyse :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Comme vous pouvez le constater, le mouvement global de légère baisse des taux observé le mois dernier n’est déjà plus d’actualité. En ce début septembre, les taux sont globalement restés très stables par rapport à début août.

Ces chiffres ne sont que des moyennes de taux, hors assurance de prêt, frais de dossier et de garanties. Il s’agit de ce que l’on appelle le taux nominal.

Taux immobilier octobre 2020

Alors que l’on pouvait s’attendre à ce que les banques fassent un dernier effort sur les taux de prêt immobilier en cette rentrée 2020 afin de dynamiser leur production de crédit immobilier qui est très impactée par la crise économique et notamment les 2 mois de confinement. Il n’en est rien. Les taux d’emprunt immobilier sont restés plus ou moins les mêmes en septembre 2020 qu’en août 2020.

Cette grande stabilité s’observe aussi bien sur les taux de prêt immobilier moyens que sur les meilleurs taux et cela pour tout type de durée. Les chiffres de l’Observatoire Crédit Logement CSA viendront confirmer cette tendance dans les jours à venir. Nous mettrons à jour cette page avec les dernières statistiques sur les taux immobiliers et l’octroi des crédits du mois dernier dès que les chiffres seront publiés.

Le HCSF maintient des contraintes fortes sur le crédit immobilier

Comme nous l’avons vu il y a quelques jours, le Haut Conseil de Stabilité Financière a indiqué poursuivre ses indications envers les banques pour l’octroi de crédit immobilier aux particuliers au moins jusqu’à la fin de l’année 2020 :

- Un niveau d’apport personnel suffisant (10 à 20 % du coût du projet d’achat de maison ou d’appartement)

- Un taux d’endettement maximum de 33 %

- Une durée de remboursement maximale de 25 ans

Ce sont les contraintes qui valent pour la majorité des prêts immobiliers contractés en France en 2020. Une banque ne peut déroger à ces règles que pour 15 % de leur dossier de financement. Autant dire qu’il y aura peu d’emprunteur qui pourront outrepasser ces limites. De plus, parmi ces 15 %, la priorité est donnée aux primo-accédants et à ceux qui financent l’acquisition de leur résidence principale.

Cela signifie notamment qu’il y a peu de chances pour un investisseur d’obtenir des conditions d’emprunt particulières pour faire de l’investissement locatif.

Le but est de limiter le risque bancaire sur des crédits avec un montant élevé et de freiner la forte hausse de l’endettement des particuliers de ces dernières années.

D’après le courtier Pretto, 145 000 projets d’achat immobilier sont impactés en 2020 par l’application de ces mesures restrictives. 50 000 d’entre eux pourront tout de même se réaliser grâce à l’utilisation de plus d’épargne ou par un allongement de la durée du crédit. Ces solutions font partie des possibilités pour réduire votre taux d’endettement en abaissant vos mensualités. C’est ainsi qu’environ 95 000 transactions immobilières n’auront pas lieu faute de financement de l’acheteur. Cela aura un impact certain sur le marché.

Hausse du taux d’usure : moins de prêt refusé en fin d’année

Après cette mauvaise nouvelle pour ceux qui veulent financer un nouveau projet, en voici une bien meilleure : les taux d’usure pour un crédit immobilier augmentent significativement pour le 4ème trimestre.En effet, pour les crédits immobiliers de 10 à 20 ans, le seuil de l’usure augmente de 12 points de base pour atteindre 2.52 %. Celui pour les prêts de plus de 20 ans est en hausse également de 11 points de base avec 2.68 %.

C’est la Banque de France qui calcule ses seuils d’usure et qui régulent l’activité de prêt immobilier. Le taux TAEG de votre emprunt immobilier ne doit pas dépasser ce niveau. Les banques ont interdiction de le faire.

Ainsi, il y aura désormais beaucoup moins de refus de crédit immobilier à cause du franchissement du taux d’usure par rapport au début d’année. Seules les recommandations du HCSF bloquent actuellement de nombreux dossiers de crédit habitat. Cela peut néanmoins bloquer encore certains projets, notamment pour les emprunteurs avec un risque élevé de santé (séniors ou problème de santé important) qui obtiennent un taux d’assurance de prêt immobilier élevé qui peut faire exploser le TAEG. Pour ce type de profil, il reste difficile d’emprunter.

Mise à jour : l’Observatoire Crédit Logement CSA a communiqué ses données pour le mois de septembre 2020. Le taux immobilier moyen ressort à 1.22 %. Soit une baisse de 2 points de base par rapport au mois précédent. On constate de légères baisses sur toutes les durées de remboursement.

Comparateur des taux de prêt immobilier moyens en octobre 2020

Comme chaque mois, voici un point sur le marché des taux de crédit immobilier moyens sur 10, 15, 20, 25 ou 30 ans pour différents courtiers. Il s’agit d’un taux nominal hors assurance emprunteur et frais divers (frais de dossier, de garantie, etc.) Ils sont comparés entre parenthèses à ceux relevés le 2 septembre 2020 lors de notre précédente analyse des tendances d’évolution :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Il y a donc seulement quelques légères variations habituelles, mais aucune tendance globale à la hausse ou à la baisse pour la moyenne du taux immobilier d’octobre 2020.

Les emprunteurs peuvent donc prendre leur temps pour monter correctement leur dossier et rechercher le meilleur taux possible. En ce moment, les meilleurs taux immobiliers obtenus par ceux qui présentent les dossiers les plus attractifs pour une banque sont également très stables. Il y a encore quelques chanceux qui peuvent obtenir un taux de moins de 1.00 % sur 20 ans, mais ils se font beaucoup plus rares que fin 2019 où plus de la moitié des crédits immobiliers se faisaient avec un taux d’intérêt de moins de 1 %.

Avec un taux le plus bas à 0.90 % sur 20 ans et une mensualité de remboursement de 1 000 € par mois, on obtient un montant d’emprunt de 219 564 €. C’est 8 328 € de plus que celui qui emprunte à 1.30 % qui est la moyenne actuelle (211 236 € avec ce taux d’intérêt là).

Taux immobilier novembre 2020

Les dernières actualités sur les taux de prêt immobilier

Le 15 octobre, l’observatoire Crédit Logement CSA a détaillé tous les chiffres sur les crédits immobiliers au 3ème trimestre ainsi que les statistiques pour les taux de crédit immobilier obtenus en septembre 2020. Le taux immobilier moyen est de 1.22 %. Soit une nouvelle baisse de 2 points de base en un mois.

Le mouvement de diminution des taux d’intérêt est léger mais se poursuit depuis le pic à 1.29 % sur les crédits immobiliers contractés en juin 2020.

Les baisses de taux d’intérêt se font sur toutes les durées. Ainsi, nous avons sur les prêts de septembre 2020 :

- Un taux immobilier moyen sur 15 ans à 1.02 %, contre 1.09 % en juin 2020 et 0.88 % en décembre 2019

- Un taux immobilier moyen sur 20 ans à 1.19 % contre 1.27 % en juin 2020 et 1.05 % en décembre 2019

- Un taux immobilier moyen sur 25 ans à 1.46 % contre 1.52 % en juin 2020 et 1.31 % en décembre 2019

Mise à jour le 3 novembre 2020 : Les taux de prêt immobilier obtenus en octobre 2020 viennent d’être publiés. Le taux d’emprunt immobilier moyen ressort à 1.21 %. C’est un nouveau point de baisse supplémentaire. Dans le détail, si le prêt sur 15 ans garde la même moyenne que le mois dernier, on observe de belles baisses sur 20 et 25 ans pour atteindre respectivement 1.16 % et 1.42 %.

Par rapport au type de projet immobilier, Crédit Logement nous donne les statistiques suivantes :

- Taux d’intérêt moyen à 1.26 % pour financer un achat immobilier neuf

- Taux d’emprunt moyen à 1.23 % pour financer l’acquisition d’un logement ancien

- Taux de prêt travaux moyen à 1.15 %

Cela redevient plus intéressant pour faire un rachat de prêt en 2020.

Les écarts s’accentuent entre les meilleurs taux et les taux les moins bons

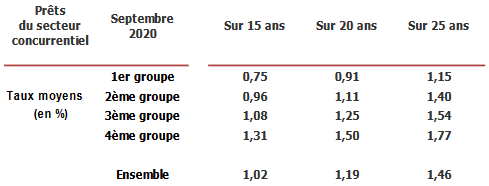

Enfin, il faut noter que sur un an, les emprunteurs qui subissent la plus forte hausse de taux sont ceux avec les moins bons dossiers. En effet, si l’on classe les dossiers du meilleur au plus difficile et que l’on fait 4 groupes distincts, on obtient un aperçu des conditions moyennes de financement :

Comme vous pouvez le constater, les écarts sont très importants entre les meilleurs emprunteurs et ceux avec des dossiers plus difficiles à faire accepter.

Par exemple, sur 25 ans, le quart des emprunteurs avec un très bon dossier obtient un taux moyen de 1.15 %, contre 1.77 % pour le 4ème groupe (c’est 20 points de base de plus qu’il y a un an, la plus forte hausse), c’est-à-dire celui des dossiers les moins attractifs pour les banques. Soit un écart de 62 points de base. C’est énorme si on fait le calcul de ce que cela représente sur le coût total du crédit immobilier.

Par exemple pour une mensualité de 800 € sur 25 ans, on obtient un crédit immobilier d’un montant de 208 495 € avec un taux à 1.15 %, mais seulement d’un montant de 193 823 € avec un taux de 1.77 %. C’est presque 15 000 euros de moins (14 672 € exactement). De quoi renforcer l’idée qu’il faut tout faire pour soigner votre dossier et vous rapprocher des meilleurs taux immobiliers actuels. Nous verrons comment ci-dessous et nous pouvons vous aider à négocier un meilleur taux de prêt immobilier.

Durée de remboursement moyenne

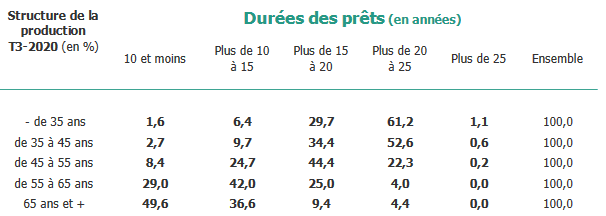

La durée moyenne des crédits immobiliers souscrits au 3ème trimestre est de 231 mois. Elle est à 230 mois sur les prêts de septembre.

Voici la répartition des durées de prêt immobilier par tranche d’âge :

Ce sont principalement les moins de 45 ans qui empruntent sur plus de 20 ans. Parmi les emprunteurs les plus âgés, ceux de 65 ans et plus, on note que malgré leur âge, certains seniors obtiennent quand même un prêt immobilier sur plus de 15 ans, voire sur plus de 20 ans. Cela répond à la question « jusqu’à quel âge peut-on emprunter pour un prêt immobilier ?« .

Mise à jour le 3 novembre 2020 : la durée des crédits immobiliers augmentent à 235 mois sur les dossiers d’octobre. C’est un record. Malgré les restrictions du HCSF au niveau des prêts sur plus de 25 ans, les Français empruntent sur plus longtemps pour compenser la hausse des taux de cet été et surtout la hausse des prix de l’immobilier.

Augmentation de l’apport personnel

En 2020, le niveau moyen d’apport personnel augmente de 7.9 % en glissement annuel, après un recul de 5.2 % en 2019 et de 5.0 % en 2018. On voit clairement l’impact du fait qu’il est plus difficile d’emprunter sans apport pour un crédit immobilier depuis que les banques appliquent les mesures du HCSF et de la Banque de France.

Comparateur des taux immobiliers moyens sur différentes durées : en baisse

Toute bonne nouvelle est bonne à prendre actuellement. En voilà une !

Les taux de crédit immobilier moyens sont en baisse sur toutes les durées de remboursement. C’est ce que vous pouvez voir dans ce comparateur des taux immobiliers moyens en ce 1er novembre 2020 avec ceux relevés le 1er octobre 2020 lors de notre précédente analyse (pourcentage entre parenthèses) :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Il s’agit d’un taux immobilier nominal qui ne tient donc pas compte notamment de l’assurance emprunteur.

Depuis le mois de juin et un pic du taux d’intérêt moyen à 1.29 % sur l’ensemble des crédits immobiliers, le mouvement de baisse très progressive des taux se poursuit. Cela permet aux particuliers de pouvoir emprunter pour acheter une maison ou un appartement à moindre coût.

On observe une tendance similaire du côté des meilleurs taux actuels. Les banques diminuent aussi les taux d’emprunt pour les meilleurs dossiers. On revoit même un meilleur taux sur 25 ans repasser en dessous de la barre symbolique des 1.00 %. Ce qui n’était plus le cas depuis quelques mois.

Taux immobilier décembre 2020

Comment évoluent les taux de prêt immobilier actuellement ?

Cela fait depuis cet été que nous observons de légères baisses des taux pour un financement de maison ou d’appartement. Depuis le mois dernier, l’ampleur de la baisse des taux s’est amplifiée. Les banques semblent fournir de bien meilleures conditions d’emprunt en cette fin d’année.

Ainsi, après différentes fluctuations tout au long de l’année, les taux moyens actuels sont les plus bas observés cette année. On frôle les records sur certaines durées comme nous le verrons ci-dessous.

Toujours les restrictions du HCSF, jusqu’à quand ?

Depuis bientôt un an, le Haut Conseil de Stabilité Financière et la Banque de France ont fortement incité les banques à réduire les prêts immobiliers avec des taux d’endettement trop élevés, avec un apport personnel insuffisant ou encore sur des durées de plus de 25 ans.

Certes les taux sont également excellents, mais beaucoup de particuliers ne peuvent pas en bénéficier car leur projet bloque à cause de ces contraintes plus fortes appliquées par les banques depuis début 2020.

D’ici à la fin du mois, le HCSF va se prononcer sur les règles à suivre pour 2021. Espérons pour le marché immobilier qu’il redonnera un peu plus de possibilités aux banques de financier certains projets un peu plus risqués.

Chiffres sur le crédit immobilier en novembre 2020

Dès qu’ils seront rendus publics, nous mettrons à jour cette page avec les dernières statistiques de l’Observatoire Crédit Logement CSA. Pour rappel, sur les crédits immobiliers d’octobre, le taux d’intérêt moyen était de 1.21 %. Il devrait être encore plus bas en novembre. On se rapproche progressivement du record à 1.11 % de fin 2019.

Mise à jour le 3 décembre 2020 : les dernières informations sur les taux de crédit immobilier viennent d’être communiquées par l’observatoire Crédit Logement CSA. Le taux de prêt moyen ressort à 1.20 %. Soit un point de base de moins qu’en octobre.

- Taux moyen sur 15 ans : 0.99 %

- Taux moyen sur 20 ans : 1.12 %

- Taux moyen sur 25 ans : 1.38 %

La durée moyenne s’élève à 233 mois sur l’ensemble des prêts immobiliers. C’est encore un niveau très élevé après le record du mois dernier à 235 mois.

Sur un an glissant, le nombre de prêts accordés est en baisse de 17.2 %. Le nouveau confinement n’aide pas.

En fonction de votre région et de votre profil bancaire, nous allons voir qu’il y a de belles opportunités dont vous pouvez profiter sur les taux de crédit immobilier actuels.

Comparatif du taux immobilier moyen en décembre 2020

Comme tous les mois, voici une comparaison des taux de prêt immobilier moyens pour ce 1er décembre 2020 avec ceux relevés le 1er novembre 2020 (entre parenthèses) pour différents courtiers et différentes durées de remboursement :

| Courtier \\ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Le mouvement de baisse des taux immobiliers semblent s’amplifier depuis quelques semaines. On ne parle pas d’un ou deux points de base en moins mais jusqu’à 15 points d’écart.

C’est une excellente nouvelle en ces temps moroses pour les emprunteurs. En effet, cela va permettre de dynamiser leur capacité d’emprunt. Avec un crédit immobilier d’un montant plus important pour une même mensualité, cela permettra d’obtenir un meilleur budget. Pour savoir quel montant vous pouvez obtenir avec un taux d’intérêt proche de la moyenne, consultez notre page « combien puis-je emprunter ? ».

Quelle évolution pour le taux immobilier en 2021 ?

Le contexte devient bien plus favorable pour emprunter pour un achat immobilier en cette fin 2020. Les espoirs sont donc élevés pour que les taux de crédit immobilier de 2021 soient tout aussi bons voire qu’ils battent encore de nouveaux records à la baisse. Les banques centrales comme la Banque Centrale Européenne (BCE) prennent de nombreuses mesures majeures pour stimuler l’économie en cette période de crise.

En outre, l’OAT 10 ans de la France, qui donne la tendance pour les taux à long terme, est quasiment au plus bas.

Cela devrait permettre aux banques de proposer des taux de crédit immobilier encore un peu plus bas en 2021. Il ne serait pas étonnant dans ce contexte, de voir les records de fin 2019 être battu dans l’année 2021.

Il ne manque plus que le HCSF lâche du lest sur les restrictions citées ci-dessus et que la crise sanitaire s’améliore (il faut notamment éviter un nouveau confinement) pour vivre une bien meilleure année pour le marché immobilier en 2021 qu’en 2020.

Retrouvez la suite de cet historique sur la page du taux immobilier 2021.

Pour profiter pleinement du taux le plus bas possible, faites une simulation de prêt immobilier. C’est gratuit et sans engagement et cela vous permettra de savoir quel taux d’emprunt vous pouvez obtenir en fonction de votre profil d’emprunteur (salaire et autres revenus, évolution professionnelle, âge, patrimoine, taux d’apport, épargne, etc.).

N’oubliez pas aussi de bien choisir votre assurance emprunteur. En effet, il est désormais fréquent avec les taux bas que le coût de cette assurance décès invalidité soit plus fort que celui de l’ensemble des intérêts de votre crédit. Pour cela, utilisez cette simulation d’assurance de prêt immobilier.

de 100 banques

40 assurances de prêt !

rachat crédit

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?