Acheter ou louer sa résidence principale ?

Acheter ou louer son bien immobilier ? Cette question essentielle revient souvent lorsqu’il s’agit de se loger. Beaucoup considèrent qu’il est toujours préférable d’acheter et que louer c’est jeter de l’argent par les fenêtres.

Cette fausse idée peut pourtant faire perdre beaucoup d’argent à ceux qui achètent sans faire le calcul. Pour ne pas vous tromper dans votre choix, il existe des outils de simulation « Acheter ou louer ? » Voici un tutoriel qui détaille et commente la manière de comparer ces deux solutions pour vous loger avec le meilleur simulateur du marché. Vous saurez ainsi s’il est rentable d’être propriétaire à terme pour votre situation ou de rester locataire et avec des calculs pour le vérifier.

Méfiez-vous, l’achat est loin d’être toujours la meilleure solution

Contrairement aux croyances populaires, louer son bien immobilier ne revient pas toujours plus cher que de l’acheter en France. Si vous pensez encore que louer c’est jeter de l’argent par les fenêtres, filez vite lire l’article sur ce sujet !

L’un des points clés de la comparaison entre les deux solutions disponibles pour se loger est la durée pendant laquelle vous allez habiter dans ce logement avant de le mettre en vente. En théorie, plus vous restez longtemps dans un appartement ou une maison et plus vous aurez de chance que l’achat soit préférable à la location.

Cela signifie également que pour des durées d’habitation courtes, il est pratiquement toujours moins coûteux de louer son logement. L’immobilier est rarement un placement de court terme pour son patrimoine. Il faut privilégier le long terme. Les avantages de conserver un bien pendant de longues années de sa vie sont nombreux. Rassurez vous si vous voulez investir dans l’immobilier et développer votre patrimoine, il est possible de faire de l’investissement locatif en étant locataire. De quoi utiliser votre capital pour un emprunt pour générer des revenus complémentaires.

En effet, pour votre acquisition et devenir propriétaire, vous allez devoir dès le 1er jouer payer beaucoup de choses coûteuses comme les frais de notaire (de 7.5 à 8.5 % du prix), souvent des frais d’agence (de 4 à 8 % du prix également) puis des éléments de votre crédit (frais de dossier, frais de financement, etc.) soit déjà environ 15 % du prix en plus pour les frais d’acquisition. Il va donc en falloir des loyers à ne pas payer pour récupérer ces milliers d’euros. Il faut également prévoir des frais supplémentaires du propriétaire comme les taxes foncières (plusieurs centaines d’euros, voire régulièrement plus de 1 000 euros chaque année, des assurances plus chères pour les propriétaires, etc.).

Pour mieux vous en rendre compte, faites des simulations « Acheter ou louer sa résidence principale » en fonction des paramètres de votre projet immobilier personnel, de la rentabilité locative dans votre ville (l’investissement n’est pas le même à Paris qu’à Lyon ou dans des villes moins chères et les écarts entre loyer et prix pour acheter non plus). En plus des avantages et des inconvénients pour les locataires ou propriétaires, calculer la rentabilité de son investissement peut permettre de prendre la bonne décision pour votre résidence principale.

Le simulateur qui permet de savoir s’il faut acheter ou louer son logement

Le site Bulle-immobilière.org propose une interface en ligne pour son simulateur achat ou location. Ce dernier est basé sur le simulateur d’asi77 dont vous pouvez télécharger gratuitement la version Excel.

Ce simulateur en ligne permet de comparer, pour un même logement, les coûts pour acheter et ceux pour louer. En faisant varier le nombre d’années pendant laquelle vous allez habiter dans ce logement, vous découvrirez dans quel cas il est plus judicieux d’acheter ou de louer et cela en fonction de la variation des prix de l’immobilier.

Ce tutoriel basé sur un exemple a pour but de vous aider à comprendre ce qu’il faut saisir comme données et qu’elles sont les conclusions à en retirer.

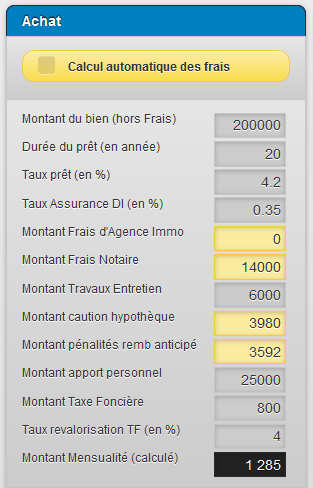

Le calcul du coût total de l’achat d’un logement

Il faut payer de nombreux frais lors d’un achat immobilier. La première étape pour effectuer cette simulation sera donc de renseigner les différentes dépenses affectées à l’acquisition de ce bien.

Voici les informations qui sont à saisir, il s’agit des cases en gris (celles en jaune sont calculées automatiquement mais vous pouvez les modifier si besoin) :

- Le prix du bien (hors frais) : il correspond au prix de l’appartement ou de la maison sans tenir compte des frais d’agence immobilière ou de notaire, ni des éventuels travaux à prévoir. Dans notre exemple le logement coûte 200 000 €.

- La durée du prêt : pendant combien d’années allez-vous payer vos mensualités de crédit immobilier ? Pour rappel, plus vous empruntez sur de nombreuses années et plus le coût des intérêts explosera. C’est pour cela qu’un prêt sur 30 ans est suicidaire financièrement.

- Le taux du prêt : il s’agit du taux d’intérêt de votre emprunt sans prendre en compte le coût des assurances ni des frais de dossier. Pour obtenir le meilleur taux possible, comparez les taux de plus de 100 banques.

- Le taux de l’assurance décès invalidité (en %) : le coût annuel de vos cotisations d’assurance emprunteur est généralement exprimé en pourcentage du capital initial du crédit. Par défaut, le taux est fixé à 0.35 %.

- Le montant des travaux à effectuer : lorsque vous achetez un bien immobilier ancien, il y a généralement des aménagements à effectuer, vous pouvez ici prendre en compte le montant prévu pour les travaux. Dans cet exemple, nous l’avons fixé à 3 % du prix du bien.

- L’apport personnel : il s’agit de l’argent que vous n’empruntez pas pour financer votre projet immobilier.

- La taxe foncière : chaque année tous les propriétaires doivent payer un impôt local sur leur propriété appelé la taxe foncière. Si vous ne connaissez pas sa valeur, partez sur une base d’un mois de loyer hors charges.

Certains éléments sont calculés automatiquement à partir de pourcentages moyens (les cases en jaune). Vous avez la possibilité de modifier manuellement les valeurs si elles ne correspondent pas à votre projet. Dans notre exemple, nous avons supprimé les frais d’agence car il s’agit d’un achat entre particuliers.

Le coût du loyer correspondant à ce logement

Il ne vous reste plus qu’à saisir 3 valeurs pour calculer le coût de la location d’un bien équivalent :

- Le montant du loyer : il correspond au prix de la location du même bien sans prendre en compte les charges locatives (ces dépenses seront également à payer pour un propriétaire).

- L’augmentation annuelle du loyer : les augmentations de loyer sont réglementées. Un propriétaire ne peut notamment pas augmenter son tarif plus que l’évolution de l’indice de référence des loyers (IRL). Ce dernier suit plus ou moins le niveau de l’inflation.

- Le taux des placements : lors d’une location au lieu d’un investissement, l’apport personnel est placé sur d’autres supports (livrets d’épargne, PEL, assurance vie, etc.). De plus, la différence entre la mensualité et le loyer peut être épargnée. Le taux des placements permettra de calculer les intérêts générés par votre argent épargné.

À noter que le rapport entre le prix d’achat et du loyer est calculé automatiquement. Il permet de comparer les coûts par rapport à d’autres types de bien ou à une moyenne générale.

Enfin, la mensualité de remboursement de votre crédit immobilier est indiquée à titre indicatif. Elle est calculée en fonction de votre coût total d’acquisition, de votre apport et des données que vous avez renseignées sur votre prêt.

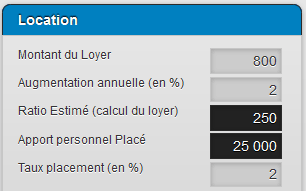

Les coûts pour toutes les années jusqu’à la vente

Vous avez désormais saisi tous les paramètres qui permettent de calculer combien va vous coûter ce bien immobilier pour l’acheter ou pour le louer. Vous allez pouvoir faire varier la période de détention du bien et observer les résultats :

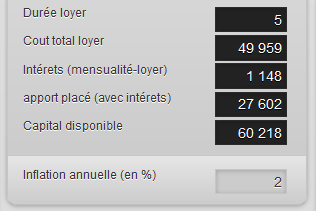

En dessous de la case de saisie de la durée, vous retrouvez différents résultats sur les coûts de votre achat.

La période est ensuite dupliquée dans la partie concernant la location. Vous obtiendrez, là aussi, des informations sur le coût de la location.

Vous pouvez modifier le taux d’inflation. Par défaut, nous avons pris pour cet exemple un taux identique pour l’inflation, l’augmentation des loyers et la rémunération de l’épargne (2 %).

Le résultat de la comparaison acheter ou louer son bien immobilier

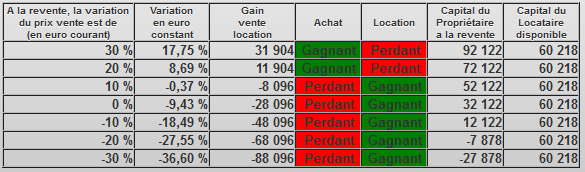

Chaque fois que vous modifiez une donnée, le tableau récapitulatif des résultats est mis à jour. Vous obtiendrez des résultats similaires à ceux-là :

Chaque ligne correspond à l’évolution du prix du logement au moment de la revente. Vous avez ici 7 possibilités différentes (de -30 % à + 30 % par tranche de 10).

Il s’agit ici des variations de la valeur sans tenir compte de l’inflation. Les pourcentages indiqués dans la seconde colonne vous permettent d’obtenir les variations en euro constant.

Dans la troisième colonne, vous découvrez le résultat financier de la comparaison acheter ou louer. Le montant indique la différence entre le coût de l’achat et celui de la location.

Les colonnes 4 et 5 permettent d’illustrer l’option gagnante et celle perdante pour chacune des variations des prix. Pour finir, les deux dernières colonnes vous donnent le capital généré dans chacun des cas.

Pour conclure, avec les paramètres renseignés dans cet exemple, on constate que pour une période d’habitation de 5 ans seulement, il n’est préférable d’acheter que si vous estimez que la valeur du logement va augmenter de plus de 20 % d’ici 5 ans.

Étant donné le niveau actuel des prix, il y a très peu de chance pour qu’une acquisition en 2025 permette d’obtenir une telle augmentation de valeur. Pour vous en convaincre, consultez les dernières courbes de Friggit.

Ainsi, il convient avant de prendre une décision aussi impactante de se poser la question du temps nécessaire pour rentabiliser un achat immobilier. Utiliser un bon simulateur avec vos propres chiffres permet d’obtenir des réponses précises selon votre situation particulière et non sur des données globales.

De quoi faire le bon choix financièrement pour vous selon des calculs complets et non sur des « on dit ».

Est-il plus avantageux d’être propriétaire ou locataire ?

Comme vous pouvez le voir avec ce simulateur, la réponse à la question acheter ou louer sa résidence principale en France ne se trouve pas simplement entre une comparaison des loyers pour ce type d’appartement ou de maison dans votre ville et des mensualités de crédit immobilier. Non, il y a de nombreux autres paramètres à prendre en compte. Il faut comparer tous les euros de frais de propriété à tous les euros payés par le locataire et cela dans le temps.

En fonction des villes, la moyenne du rendement immobilier locatif peut fortement varier. Derrière ce rendement se cache la différence entre le niveau des loyers et celui des prix. Pour se loger à Paris, à Lyon, à Bordeaux ou encore à Dijon ou Saint-Étienne, le choix entre acheter et louer sa résidence principale peut être très différent tant chaque marché immobilier est spécifique. A vous de voir par rapport à votre lieu de vie, de votre situation personnelle et professionnelle et de quand vous prévoyez la vente d’adapter votre choix pour votre appartement ou votre maison entre l’acheter ou le louer.

de 100 banques

40 assurances de prêt !

calculettes immobilières !

- Achat ou location de son logement : explications en interview

- Acheter sa résidence principale en 1er ?

- Aides pour achat

- Bon moment pour acheter

- Exemple de comparaison achat location

- Faut-il acheter un bien immobilier par défaut ?

- Le rôle de la psychologie dans un achat immobilier

- Louer c’est jeter de l’argent par les fenêtres

- Petit appartement avant maison

- Quand acheter une maison ou un appartement ?

- Quand revendre son achat

- Temps pour rentabiliser un achat

Comment réussir son achat immobilier en 2025 en fonction du contexte du marché ? 60 pages d’informations et de précieux conseils à télécharger gratuitement pour acheter votre maison ou votre appartement dans les meilleures conditions.

Comment réussir son achat immobilier en 2025 en fonction du contexte du marché ? 60 pages d’informations et de précieux conseils à télécharger gratuitement pour acheter votre maison ou votre appartement dans les meilleures conditions.