Il va y avoir du changement pour le marché du crédit immobilier en 2022. Tout d’abord, la réforme de l’assurance emprunteur vient d’être votée et sera appliquée dès cet été pour tous les emprunteurs avec notamment la résiliation à tout moment ou la suppression du questionnaire médical pour un prêt de moins de 200 000 €.

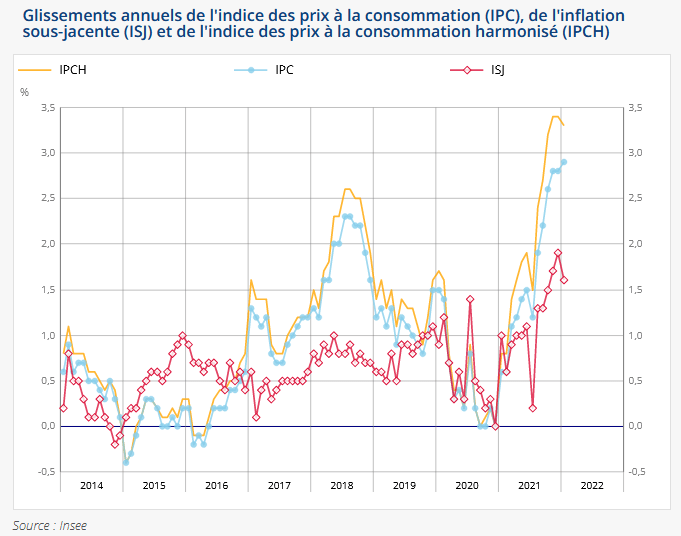

De plus, la forte inflation incite les banques centrales à durcir le ton et cela commence à déboucher sur une légère hausse des taux de prêt immobilier qui pourrait durer quelques mois. De quoi venir perturber un marché très dynamique.

Nous ferons également le point sur la construction de logements neufs et sur les changements de rémunération des livrets et autres placements régularisés par l’État. Découvrez tout ce qui fait l’actualité de l’immobilier en février 2022.

Assurance de prêt immobilier : résiliation à tout moment votée et autres améliorations

La réforme de l’assurance emprunteur avec la loi Lemoine est définitivement adoptée ! C’est l’excellente nouvelle de ce mois de février 2022 pour tous les particuliers qui ont un crédit immobilier en cours ou pour ceux qui vont en contracter un prochainement.

Il y a 3 principales avancées à retenir :

- La résiliation d’assurance de prêt immobilier pourra se faire à tout moment alors que jusqu’à présent, il fallait le faire dans la première année de contrat avec la loi Hamon ou attendre la date anniversaire de son contrat pour faire valoir son droit à l’amendement Bourquin. De quoi permettre de changer d’assurance emprunteur beaucoup plus facilement et ainsi pouvoir faire de belles économies en étudiant les meilleurs contrats d’assurance de prêt en 2024.

- La suppression du questionnaire médical pour une demande de prêt immobilier de moins de 200 000 € par personne. Il faut pour cela que le terme du remboursement du crédit soit avant le 60ème anniversaire de l’emprunteur ou de chacun des co-emprunteurs.

- La réduction du délai du droit à l’oubli à 5 ans au lieu de 10 ans pour les personnes guéries de certains cancers ou d’une hépatite C. Cela permet d’éviter le refus d’assurance de crédit, l’exclusion de garantie ou encore la surprime à cause de cette pathologie. Cela devrait permettre de réduire les inégalités de droit à emprunter pour accéder à la propriété. Cela va également permettre à tous ceux qui sont dans cette situation de renégocier leur contrat actuel pour faire disparaître les fortes contraintes liées à une ancienne malade.

Pour bien comparer les offres, pensez à utiliser le TAEA. Cela permet de plus facilement comprendre le coût d’une assurance emprunteur par rapport à une autre même s’il n’applique pas les mêmes règles de calcul. Par exemple, il faut distinguer les assurances sur le capital restant dû de celles sur le capital initial. En effet, le taux d’assurance de prêt immobilier ne va pas s’appliquer sur le même type de montant dans le temps. Le premier type de contrat se fera avec un prix dégressif dans le temps au fur et à mesure du remboursement de l’emprunt alors que le second aura une échéance fixe sur toute la durée du crédit.

Sur Immobilier Danger, vous trouverez toutes les informations et conseils nécessaires pour tout comprendre sur votre assurance de crédit immobilier et notre comparateur vous permettra de trouver la meilleure offre actuelle par rapport à votre profil (âge, activité professionnelle, montant emprunté, durée, état de santé, etc.).

Un début de hausse des taux de crédit immobilier ?

L’inflation continue de sévir depuis le redémarrage brutal de l’économie après les arrêts provoqués par les périodes de crise sanitaire. Cette inflation ne devrait être que temporaire, mais en attendant la durée du pic inflationniste oblige les banques centrales et notamment la FED et la BCE à préparer le terrain de différentes hausses de taux sur les marchés financiers.

Cela pourrait à court terme avoir des répercussions sur les taux de crédit immobilier en France. On peut commencer à voir quelques augmentations apparaître sur le marché en ce mois de février 2022. En effet, entre les taux immobiliers moyens de février 2022 notés le 1er février et les taux moyens et meilleurs taux actuels, on peut déjà voir quelques écarts à la hausse. Ce mouvement d’augmentation des taux pourrait se poursuivre pendant quelques semaines ou mois.

Néanmoins, il est peu probable que les taux d’emprunt remontent fortement et surtout que cela dure dans le temps. L’économie ne pourrait tout simplement pas le supporter tant les états, les entreprises et les particuliers sont endettés.

En outre, une hausse de quelques points sur votre taux d’intérêt ne viendra pas trop impacter votre capacité d’emprunt. Vous pouvez le voir en regardant « comment savoir combien on peut emprunter ? » et en faisant quelques simulations de capacité d’emprunt.

Pour ceux qui aiment bien les mathématiques, il peut être intéressant également de tester la formule de calcul d’intérêt d’emprunt et de faire des calculs d’impact en faisant varier le taux de prêt.

Enfin, toutes les banques ne vont pas augmenter leurs taux à la même vitesse ni de la même ampleur. Il est donc indispensable de chercher la meilleure offre du moment et de voir quelle banque prête le plus facilement pour l’immobilier en 2024. Quelle est la banque qui va faire le meilleur taux pour l’achat de sa résidence principale dans telle région ou pour un investissement locatif dans une autre ?

Dernier moment pour un rachat de crédit immobilier à un taux au plus bas

Comme on l’a vu ci-dessus, on commence à voir plusieurs banques relevaient le niveau de leur taux immobiliers. Pour les retardataires qui veulent faire un rachat de crédit immobilier à un meilleur taux, il est urgent d’agir avant qu’il ne soit trop tard.

De fait, si les taux remontent davantage, ce type d’opération perdra fortement de l’intérêt car les gains potentiels seront supérieurs au coût d’un rachat de prêt. Impossible de savoir quand les taux baisseront à nouveau vers leur niveau record observé ces derniers mois. Les frais peuvent être un peu moins élevés en faisant une renégociation de prêt immobilier avec votre banque, mais votre établissement prêteur vous fera probablement une proposition bien moins intéressante qu’un établissement concurrent.

Ainsi, en ce mois de février 2022, la réponse à la question quand faire racheter son crédit, c’est maintenant ! Il faut profiter des conditions actuelles qui sont encore excellentes pour renégocier les modalités de remboursement de la somme d’argent que vous devez encore à votre banque.

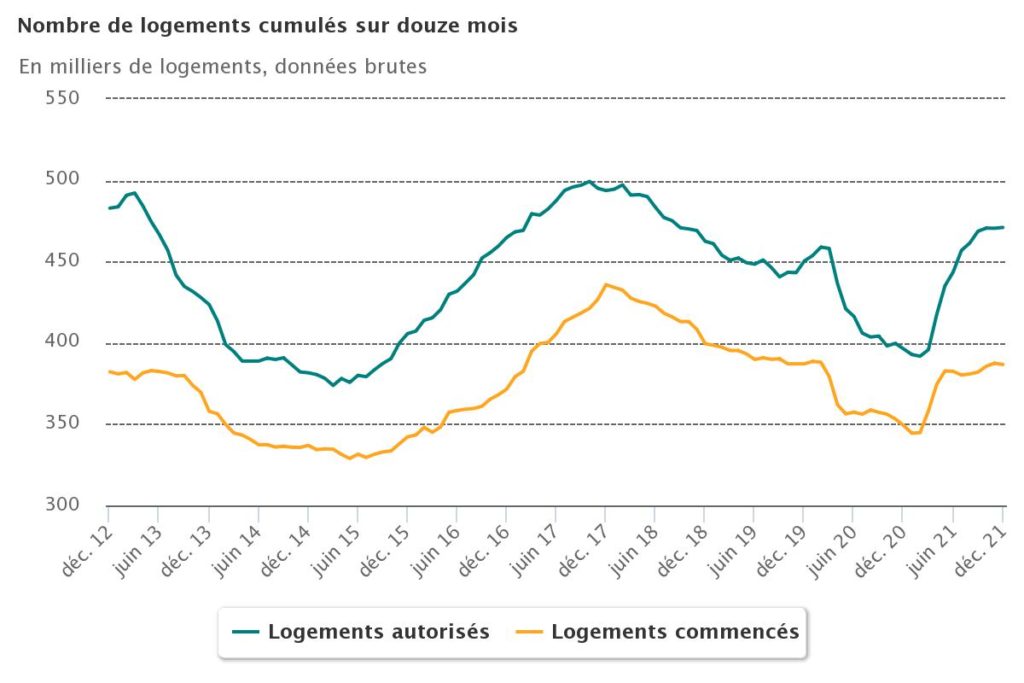

Construction de logements neufs : le nombre de logements autorisés retrouve un bon niveau

Sur l’ensemble de l’année 2021, le nombre de logements autorisés à la construction retrouve un bien meilleur niveau que pendant la crise. C’est 471 000 logements qui ont obtenu une autorisation d’être construits en 2021, soit 18 % de plus qu’en 2020 (396 300 logements l’année précédente). On retrouve ainsi un bien meilleur niveau par rapport aux données historiques, même si on est encore assez loin des points les plus hauts :

Pour faire une comparaison avec la période précédant le premier confinement, c’est-à-dire par rapport à la période mars 2019 à février 2020, c’est :

- Nombre de logements autorisés : +3.0 %

- Nombre de logements commencés : -0.4 %

Pour ceux qui veulent acheter un appartement neuf en France, il y a donc de plus en plus de programmes à choisir. Pour financer un tel investissement et compenser les prix élevés des biens immobiliers neufs, l’État met en place différents dispositifs particulièrement attractifs :

- Pour l’achat d’une résidence principale, il va y avoir le prêt à taux zéro pour un primo-accédant dans certaines zones ou encore le prêt 1 % patronal d’Action Logement.

- Pour un investissement locatif, il peut y avoir différentes solutions dont vous retrouverez tous les détails dans notre rubrique dédiée avec notamment la loi Pinel et d’autres possibilités de faire de la défiscalisation dans l’immobilier pour ceux qui veulent développer leur patrimoine tout en réduisant leurs impôts sur le revenu.

Hausse du taux du livret A mais pas d’augmentation sur le taux du PEL

L’inflation n’apporte pas que des mauvaises nouvelles pour les particuliers. Certes, cela risque de faire augmenter les taux de crédit immobilier, mais cela permet aussi de faire augmenter les taux de rémunération de l’épargne sur certains produits :

- Le taux du livret A passe de 0.5 % à 1 % depuis le 1er février 2022. Attention, ceci n’est pas une si bonne nouvelle que cela car ce taux reste largement sous l’inflation réelle et vous perdez donc de l’argent. Simplement, vous en perdez moins qu’avant avec de l’épargne de précaution sur un livret A

- Le taux du LDDS (livret de développement durable et solidaire) augmente également à 1.00 % contre 0.50 %.

- Le taux du LEP (Livret d’épargne populaire) est lui augmenté à 2.2 % contre 1 % auparavant. Ceux qui peuvent en bénéficier doivent donc privilégier ce produit d’épargne avant les autres.

- Le taux du CEL (Compte épargne logement) passe lui de 0,25 % à 0,75 %

En revanche, pour l’autre placement qui touche à l’épargne réglementée dédiée à l’immobilier, le PEL, il n’y aura pas d’augmentation des taux de rémunération. Cela ne va pas inciter les particuliers à ouvrir un PEL en 2024.

Mois précédent : Immobilier janvier 2022

Mois suivant : Actualité immobilière en mars 2022

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?