Faut-il encore investir dans l'immobilier locatif en France aujourd'hui ?

Investir dans l’immobilier dans un contexte difficile : taux, DPE, réglementations, etc.

Il y a actuellement beaucoup de vents contraires pour un investisseur immobilier. Que ce soit pour commencer à investir en locatif ou pour quelqu’un de déjà expérimenté, il y a différents types de difficultés à prendre en compte.

Dans un premier temps, nous allons revenir sur celles-ci de manière à ce que chacun puisse intégrer le contexte économique dans lequel il veut agir pour développer son patrimoine. Cela sera un résumé rapide, mais des liens vers des contenus plus détaillés vous permettront d’aller creuser un sujet plus en profondeur.

Puis nous verrons dans les chapitres suivants comment lutter contre cela et saisir les opportunités qui existent toujours.

Des taux d’intérêt de crédit immobilier à plus de 4.00 %

Les emprunteurs s’étaient habitués à obtenir des taux de prêt immobilier très bas. En effet, après une diminution progressive pendant plus d’une dizaine d’années pour atteindre une moyenne de 1.05 % début 2022 contre 5 % en 2008. Les taux de crédit immobilier remontent fortement depuis le printemps 2022.

Le taux immobilier moyen est de 4.22 % (taux d’intérêt de 3.19 % en avril 2025). Il devient compliqué d’obtenir un taux d’intérêt en dessous de 4.00 % sur une durée de 20 ou 25 ans.

Cela concerne aussi les clients avec les dossiers les plus solides comme vous pouvez le voir sur notre baromètre des meilleurs taux.

Que ce soit pour se loger ou pour louer, tous les acheteurs sont confrontés à une chute de leur capacité d’emprunt de l’ordre de 25 à 30 %. De quoi bouleverser le marché immobilier. Dans un premier temps par un fort ralentissement des transactions, puis dans un second temps par une baisse des prix des logements.

Difficultés à obtenir un prêt immobilier

Outre des taux d’emprunt de plus en plus élevés, les emprunteurs doivent également composer avec d’autres obstacles à l’obtention d’un financement pour leur projet d’achat de maison ou d’appartement :

- Le taux d’usure trop bas a longtemps entraîné de nombreux refus de crédit. Avec les hausses régulières des taux d’usure, c’est de moins en moins le cas.

- Les normes du HCSF imposent notamment un plafonnement du taux d’endettement à 35 % avec un calcul moins avantageux pour les investisseurs par rapport aux pratiques antérieures de certaines banques. Difficile de concilier une mensualité de prêt pour sa résidence principale, voire d’autres crédits à la consommation et de conserver une capacité d’emprunt suffisante pour investir en locatif avec cette contrainte.

- Les banques subissent des pertes avec taux qui ne sont pas encore assez élevés par rapport à ce que cela leur coûte. De ce fait, elles avaient fermé le robinet du crédit et mettent du temps à le rouvrir. C’est notamment bien plus compliqué pour un prêt locatif en 2025.

Tous ces obstacles peuvent faire fortement réduire le nombre de particuliers qui peuvent réellement réaliser un investissement locatif en 2025.

Bon à savoir : Pour optimiser votre financement, pensez également à choisir une meilleure assurance de prêt ou à profiter de la loi Lemoine pour changer d’assurance emprunteur.

Prix immobiliers très élevés et qui ne baissent que doucement

L’évolution des prix de l’immobilier est beaucoup plus lente que celle de la bourse. Le marché immobilier est effectivement fait de cycles beaucoup plus longs et lents qui durent plusieurs années.

De ce fait, lorsqu’un retournement de tendance se met en place. Cela prend plusieurs mois voire années. De plus, cela met du temps à se voir dans les statistiques officielles qui ont plusieurs mois de décalage. C’est ce que nous expliquons dans notre article pourquoi les prix de l’immobilier mettent du temps à baisser (en apparence).

En parallèle, les loyers ont augmenté beaucoup moins vite et sont même bloqués mécaniquement. De quoi faire baisser encore la rentabilité locative de nombreux investissements et rendre moins intéressant le fait d’investir dans l’immobilier locatif.

En outre, les rémunérations sur des placements sans risque deviennent dans la plupart des cas plus rentables qu’un placement avec des risques (et beaucoup plus de gestion à réaliser) comme l’immobilier. Tant que les prix ne baissent pas suffisamment, cela écarte un grand nombre d’investisseurs de ce type de produit.

Des loyers qui n’augmentent pas aussi vite que l’inflation et qui peuvent être plafonnés

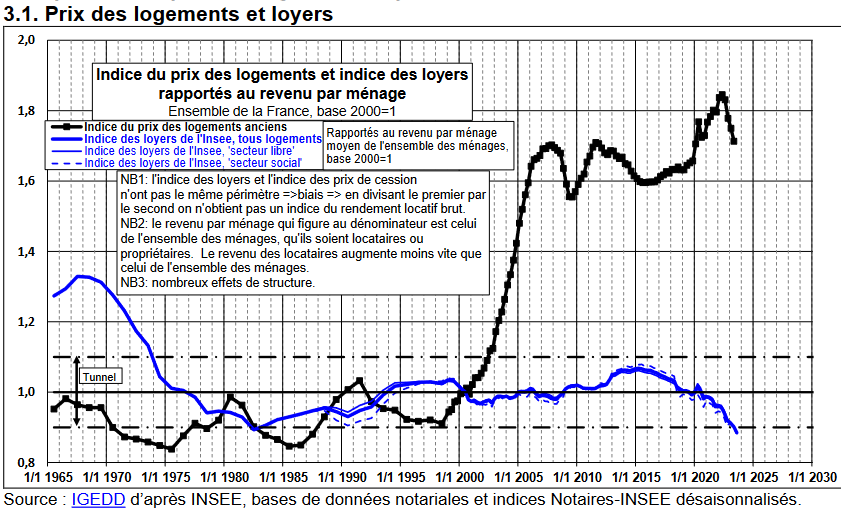

Depuis de nombreuses années, la chute des taux immobiliers a entraîné une forte hausse des prix des logements par rapport aux revenus disponibles. Mais ce mouvement n’a pas été suivi par une hausse des loyers dans le même ordre de grandeur.

De ce fait, les rendements locatifs ont fondu très rapidement. Tant que les taux étaient très bas, cela n’était pas un problème. Tous les actifs étaient moins rémunérateurs.

Seulement avec la forte hausse des taux observée dernièrement, il faudrait soit que les prix baissent franchement, soit que les loyers augmentent en conséquence.

Or l’évolution des loyers est limitée par le gouvernement a un niveau bien inférieur à l’inflation (à 3.5 % depuis l’été 2022 contre une inflation à 5 ou 6 %). Ainsi, les loyers augmentent bien moins vite que l’inflation et cela réduit petit à petit les gains financiers d’un propriétaire bailleur.

En outre, dans certaines grandes villes, les propriétaires sont confrontés à l’encadrement du loyer avec des plafonds à ne pas dépasser selon le secteur géographique et le type de biens.

Des normes énergétiques pour pouvoir louer à un locataire qui vont se durcir

Autre souci pour les bailleurs, l’interdiction de louer une passoire thermique. Celle-ci va peu à peu s’étendre à d’autres types de biens avec une performance énergétique qui n’est pas suffisamment bonne. En effet, le résultat du DPE est de plus en plus important.

Les logements avec un DPE F ou G, aussi appelés les passoires thermiques, subissent déjà des contraintes depuis plusieurs mois : interdiction d’augmenter le loyer au cours du bail ou au changement de locataire.

A lire également : « l’investissement dans une passoire thermique est-il intéressant ?« .

Le calendrier va s’intensifier :

- Depuis le 1er janvier 2023, les biens les plus énergivores (plus de 450 kWh/m²/an) sont interdits à la location. Cela correspond à la partie la plus haute de la classe G.

- A partir du 1er janvier 2025 : tous les logements avec un DPE en classe G ne pourront plus être mis en location.

- A partir du 1er janvier 2028 : cela concernera aussi les logements avec un DPE en F.

- A partir du 1er janvier 2034 : les logements en classe E seront également interdits d’être loués à des locataires.

Explosion des prix des artisans et des matériaux

Il est également difficile de réaliser des travaux de rénovation ou d’amélioration dans un bien immobilier à cause de l’explosion des coûts des matériaux et des devis des artisans. En effet, l’inflation a fortement touché ce secteur et il est bien plus coûteux de rénover un bien.

Malgré des aides possibles notamment pour de la rénovation énergétique, il est plus difficile de réaliser des travaux qu’il y a 2 ou 3 ans car bien plus cher.

Fiscalité immobilière toujours très lourde

En France, la fiscalité immobilière n’est pas du tout clémente avec l’investisseur immobilier. Cela peut même être très rapidement confiscatoire pour ceux qui sont dans une tranche marginale d’imposition (TMI) élevée et qui n’y prête pas attention.

En effet, avec une TMI de 30 %, chaque euro de loyer imposable se fait ponctionner de 30 % pour l’impôt sur les revenus et de 17.2 % pour les prélèvements sociaux, soit 47.2 %. Pour un contribuable avec une TMI de 41 %, c’est plus de la moitié des revenus fonciers qui sont donc prélevés avec un total de 58.2 %.

Il est indispensable de bien préparer son investissement au niveau de la fiscalité sous peine de très mauvaises surprises. Pour cela, renseignez-vous sur l’imposition des revenus fonciers en location nue ou sur l’imposition des loyers en LMNP. C’est au moment de la mise en location qu’il faudra bien préparer cela. Il y a notamment de grandes différences entre la fiscalité pour la location meublée ou non meublée.

Actuellement, ce qui fonctionne le mieux est de louer en LMNP au régime réel afin d’amortir le prix de l’appartement ou de l’immeuble ainsi que certains frais. Choisir un bon expert-comptable immobilier est un bon investissement pour ce genre d’optimisation fiscale.

En outre, l’investisseur immobilier devra subir d’autres impôts qu’il ne faut pas négliger :

- La taxe foncière : hors celle-ci a tendance à fortement augmenter ces dernières années et cette tendance devrait se poursuivre

- L’impôt sur la fortune immobilière (IFI) : pour ceux dont le patrimoine immobilier dépasse 1.3 million d’euros.

- L’impôt sur la plus-value immobilière qui n’est totalement exonéré qu’après 30 ans de détention.

Augmentation des impayés de loyer, des dégradations et du squat

Les derniers chiffres sur les loyers impayés (retard d’au moins 1 mois) montrent que les cas se multiplient. Ils représentent presque 4 % des locations (contre 1 à 1.5 % avant le Covid).

Certes cela signifie que dans 96 % des cas cela se passe bien, le loyer est payé en temps et en heure. Mais pour les propriétaires bailleurs qui ont affaire à un mauvais locataire, cela peut vite devenir compliqué. La peur de mal choisir son locataire est l’un des freins les plus importants à l’investissement locatif.

Il existe des possibilités de se protéger comme la garantie Visale ou encore une assurance loyers impayés.

Investissement locatif : il y a tout le temps des opportunités

Comme nous l’avons vu dans le chapitre précédent, les obstacles ne manquent pas pour celui qui veut investir dans l’immobilier locatif en France aujourd’hui. On peut se demander s’il faut encore acheter pour louer. Si c’est réellement intéressant.

Cela demande de plus en plus de connaissances pour ne pas perdre de l’argent et une sélection de plus en plus accrue pour choisir les biens les plus adaptés dans cette situation.

L’investisseur immobilier se doit d’être dans le même état d’esprit qu’un entrepreneur : savoir relever des défis, se former, se tromper et apprendre de ses erreurs. Commencer petit et progresser malgré l’adversité.

En faisant des calculs de rentabilité selon différentes projections, en préparant bien son projet notamment au niveau de la fiscalité et des réglementations, il est encore possible de réussir son investissement immobilier.

Voici comment voir les contraintes actuelles de manière positive et comme des sources d’opportunité.

Des prix élevés mais fortement négociables et moins de concurrence sur le marché

Tous ces changements sont arrivés rapidement et bloquent de nombreux projets financièrement ou font hésiter de nombreux particuliers. Cela signifie que, pour ceux qui ont la capacité d’investir actuellement, il va y avoir moins de concurrence que dans les années précédentes.

Certes les prix sont encore très élevés dans de nombreux secteurs géographiques. Trop pour que de nombreux biens fassent un investissement locatif suffisamment rentable. Cependant, ce sont les acquéreurs qui ont repris la main sur le marché. Il est actuellement possible de fortement négocier les prix. Ce qui était moins possible auparavant quand la demande était forte. Pour cela, il peut être utile d’apprendre à bien utiliser des outils comme DVF ou Castorus.

Pour ceux qui ont un bien à vendre en 2025, c’est bien plus compliqué pour trouver un acheteur. Les vendeurs les plus pressés n’ont d’autre choix que d’accepter la meilleure proposition qu’ils ont. Or comme il y a moins d’acheteurs et avec une capacité d’achat bien plus faible, de nombreux biens restent longtemps à la vente ou se vendent bien en dessous du prix de l’annonce.

Il y a même des déstockages et promotions intéressantes dans l’immobilier neuf actuellement et cela devrait se poursuivre dans les mois à venir car les promoteurs ont besoin de vendre leur stock et d’atteindre un seuil minimal de lots.

Des taux d’emprunt élevés mais qui pourraient baisser dans quelques années

En France, nous bénéficions de crédit immobilier à taux fixe. Cela signifie qu’au moment de faire votre investissement immobilier, vous savez où en sont les taux d’intérêt. Si un projet est rentable dans ces conditions, alors un taux élevé n’est pas une raison pour ne pas y aller.

Il y a plusieurs choses qui permettent d’amortir le coût des intérêts sur la durée du prêt :

- Les intérêts de prêt immobilier sont déductibles de vos loyers si vous déclarez au régime réel. Cela réduira votre imposition sur ces revenus. De quoi diminuer l’impact sur votre rentabilité globale nette d’impôt.

- Avec des taux à 4 %, voire bientôt 5 % souscrits pour 15, 20 ou 25 ans, il est fort probable qu’une baisse des taux ait lieux dans les années à venir. Impossible de savoir quand ni de quelle ampleur. Mais un retour à 3 %, par exemple, pourrait vous permettre de dégager de belles économies en effectuant une renégociation de votre prêt immobilier ou en faisant un rachat de crédit immobilier à un taux plus bas. De quoi booster la rentabilité des années suivantes avec un crédit bien moins coûteux.

Investir avec des prix plus bas et des taux élevés est une bonne situation car s’il est impossible de revoir son prix d’achat à la baisse dans le futur, il est probable que vous puissiez renégocier votre taux avant la fin de votre remboursement de crédit.

Les gains de l’effet de levier du crédit et de l’enrichissement par capitalisation

On le rappelle, l’immobilier est l’un des seuls placements qui peut se faire à crédit et avec peu d’apport : utiliser l’effet de levier du crédit immobilier pour faire croître son patrimoine plus rapidement reste une belle possibilité.

Certes dans le contexte actuel, il vaut mieux ne pas tabler sur des gains liés à une forte plus-value dans les années à venir à moins d’être capable de réellement dégager de la valeur d’un bien à rénover. On retrouve donc plus ici l’esprit de l’investissement très long terme comme auparavant. Là où les gains se font par la capitalisation des remboursements du prêt dans le temps. Plus vous remboursez votre emprunt et plus il vous restera de l’argent une fois que vous aurez vendu ce placement locatif. Alors autant commencer le plus tôt possible.

L’immobilier reste un placement de long terme, surtout dans un contexte de baisse des prix comme nous le vivons actuellement. Sauf exceptions, il ne faut pas s’attendre à s’enrichir rapidement avec des investissements locatifs. Cela se fait progressivement dans le temps.

Les nouvelles normes génèrent de nouvelles possibilités

Certains investisseurs profitent des changements de réglementations pour saisir de nouvelles opportunités. Par exemple, sur le problème des passoires thermiques, cela donne un contexte intéressant pour investir pour ceux qui se forment et s’informent sur les possibilités d’augmenter le plus efficacement possible (à moindre coût) la note du DPE.

Les prix des biens en classe F ou G se négocient plus fortement. Il est possible de faire de belles affaires si l’on est capable d’estimer le coût des travaux à réaliser pour faire gagner des classes énergétiques à ce type de logement. Cela vous permettra de le louer plus facilement et plus cher et cela valorise également son prix de revente.

Peur que cela ne soit pas rentable, de manquer de temps, etc.

A chaque peur, il y a des choses à mettre en place ou à étudier pour trouver une solution.

Par exemple, pour la peur que l’investissement ne soit pas assez rentable, il suffit de faire le calcul. Il existe des outils de simulation de rendement suffisamment performant et complet pour savoir où vous allez. Il suffit donc de faire le calcul et de savoir à partir de quel prix un bien est rentable pour votre projet.

Qui peut vous aider à mieux investir ?

Pour les autres besoins, nous allons voir ci-dessous quelles sont les ressources à utiliser pour se former ou déléguer tout ou partie de votre investissement locatif.

Pour se former : vous trouverez de très nombreuses ressources détaillées gratuites sur Immobilier Danger, à commencer par ce guide en 12 étapes clés pour investir. Vous avez également la possibilité de vous former et vous informer sur d’autres sites de qualité ou à travers des livres sur l’investissement immobilier, des vidéos, des podcasts, des forums, etc. Il n’y a pas besoin de payer des formations très chères pour apprendre. Il y a de nombreuses ressources accessibles gratuitement ou presque. Ensuite, il n’y a que la pratique qui vous permettra réellement de faire des essais, de faire vos propres erreurs et apprentissages afin de vous améliorer et de trouver la manière d’investir dans l’immobilier qui vous correspond.

Par exemple, pour ceux qui ne savent pas par où commencer, voici les 6 choses à faire pour louer un appartement ou celui sur les possibilités de défiscalisation en immobilier.

Pour se faire accompagner par des professionnels : de nombreux professionnels dans des domaines variés peuvent vous aider à réaliser votre projet ou à le gérer. Voici quelques exemples :

- Notre comparatif des agences d’investissement clé en main pour déléguer la recherche du meilleur bien selon vos critères de sélection, l’achat, les travaux et la décoration, la recherche du locataire voire la gestion locative.

- La possibilité d’échanger avec un expert en investissement immobilier neuf pour une défiscalisation ou une optimisation adaptée à votre situation pour un placement optimisé.

- La possibilité de faire de la gestion locative en ligne ou via une agence pour ne pas avoir à vous occuper de la recherche du locataire ou de la gestion administrative pendant le bail.

- Faire appel à un courtier en prêt immobilier pour une simulation et l’obtention du meilleur taux possible.

- Utiliser un comparateur pour trouver la meilleure assurance emprunteur ou la meilleure assurance habitation PNO.

- Passer par un expert comptable spécialisé en immobilier pour optimiser sa fiscalité et gérer sa comptabilité.

De nombreuses solutions existent dans ce domaine. A vous de tester et de trouver ce qui vous convient. Ce que vous allez faire vous-même et ce que vous allez déléguer.

investissement locatif

rendement locatif

immobilier

- Achat d’un studio pour investir

- Acheter plusieurs appartements pour louer

- Comment réussir son investissement immobilier ?

- Immeuble de rapport

- Intéressant investir immobilier locatif ?

- Investir dans l’immobilier pour sa retraite

- Investir dans une passoire thermique

- Investir en SCPI

- Investir immobilier dans le Grand Paris

- SCPI défiscalisation

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !