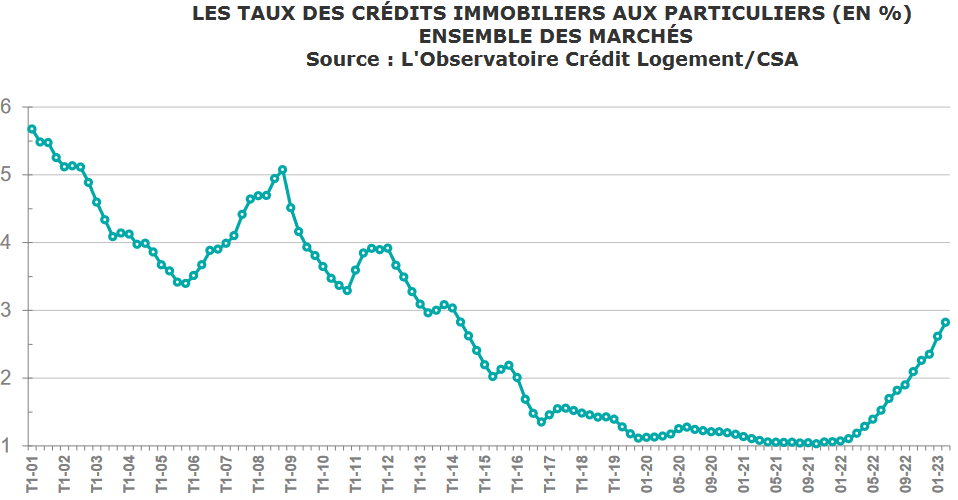

L’augmentation des taux de prêt immobilier a encore été très forte en mars 2023. On ne devrait pas être loin d’un taux d’intérêt moyen de 3.00 %. En ce 1er avril, la Banque de France augmente encore les taux d’usure et les banques vont encore en profiter pour revoir leur grille de taux. De ce fait, il va devenir très difficile de dénicher un taux d’emprunt à moins de 3.00 % et cela même pour les meilleurs dossiers.

Néanmoins, une bonne nouvelle pourrait venir de la crise bancaire actuelle. Les faillites de certaines banques font réagir les banques centrales et les taux à long terme. Cela pourrait déboucher vers une prochaine stabilisation des taux d’ici quelques mois alors qu’on anticipait des hausses étalées sur toute l’année. Voici tout ce que vous devez savoir sur le taux immobilier en avril 2023.

Mise à jour : découvrez le taux immobilier en avril 2025.

Quelles actualités pour les taux de prêt immobilier en avril 2023 ?

Voici un point sur les derniers chiffres à retenir sur le marché du crédit immobilier et notamment sur le niveau actuel des taux d’intérêt pour financer l’achat d’une maison ou d’un appartement en France.

Taux immobilier moyen : 2.82 %

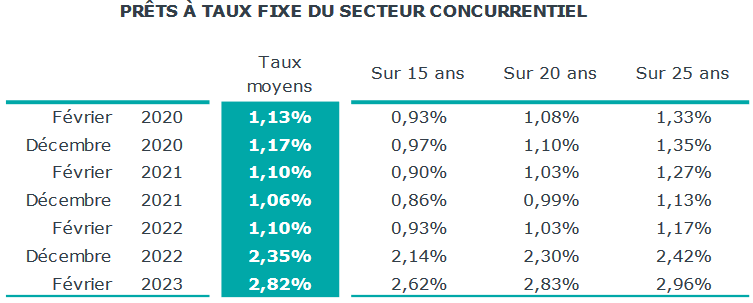

Alors que l’on était à un taux record de 1.06 % en janvier 2022, les crédits immobiliers souscrits en février 2023 l’ont été avec un taux d’intérêt moyen de 2.82 %. D’après les retours des courtiers que nous verrons ci-dessous dans un tableau comparatif par durée, les moyennes ont encore nettement augmenté en un mois. De ce fait, on devrait retrouver un taux immobilier moyen aux alentours de 3.00 % sur les prêts immobiliers signés au mois de mars 2023. Nous mettrons à jour cet article lorsque l’observatoire Crédit Logement CSA aura communiqué les dernières statistiques à ce sujet.

La remontée des taux est très brutale et pourtant elle a été fortement freiné par le fait que la Banque de France refuse de mettre à jour plus rapidement les taux d’usure.

Voici l’évolution du taux de crédit immobilier mensuel moyen entre 2001 et 2023 :

Et voici les variations des taux immobiliers moyens sur 15, 20 et 25 ans à différentes périodes :

Par rapport aux niveaux records de décembre 2021, on note :

- Une augmentation de 176 points de base pour un prêt sur 15 ans avec un niveau à 2.62 % contre 0.86 %

- Une augmentation de 184 points de base pour un prêt sur 20 ans avec un niveau à 2.83 % contre 0.99 %

- Une augmentation de 183 points de base pour un prêt sur 25 ans avec un niveau à 2.96 % contre 1.13 %

Pour ceux qui veulent démarrer un projet d’achat immobilier et qui se demandent combien peut-on emprunter, la réponse a donc fortement varié avec ce contexte bien moins profitable.

Par exemple, pour un couple avec un salaire cumulé de 3 000 € par mois et une mensualité de 1 000 €, vous ne pouvez plus emprunter que :

- 148 709 € sur 15 ans à 2.62 % contre 168 816 € à 0.86 %, soit une perte de capacité d’emprunt de 20 107 € (- 12 %). Cela diminue même à 144 805 € (-24 011 €, soit -14 %) si l’on prend un taux plus actuel à 3.00 % sur 15 ans.

- 183 107 € sur 20 ans à 2.83 % contre 217 652 € à 0.99 %, soit une perte de capacité d’emprunt de 34 545 € (- 16 %). Cela diminue même à 178 693 € (-38 959 €, soit -18 %) si l’on prend un taux plus actuel à 3.10 % sur 20 ans.

- 211 804 € sur 25 ans à 2.96 % contre 261 242 € à 1.13 %, soit une perte de capacité d’emprunt de 49 438 € (- 19 %). Cela diminue même à 206 322 € (-54 920 €, soit -21 %) si l’on prend un taux plus actuel à 3.20 % sur 25 ans.

Pour connaître votre taux personnalisé en fonction de votre projet (montant du capital, durée de remboursement, mensualités, financement d’une résidence principale, secondaire ou d’un investissement locatif) et de votre situation (revenus, profession, âge, autres crédits, etc.), remplissez dès maintenant cette simulation de prêt immobilier en ligne.

Mise à jour le 19 avril 2023 : le nouveau taux d’intérêt moyen est de 3.04 % sur les crédits souscrits en mars 2023 et même à 3.12 % à mi-avril 2023. Sur 20 ans, la moyenne était déjà à 3.05 % le mois dernier. Comme annoncé, il devient de plus en plus compliqué d’emprunter à moins de 3.00 % actuellement.

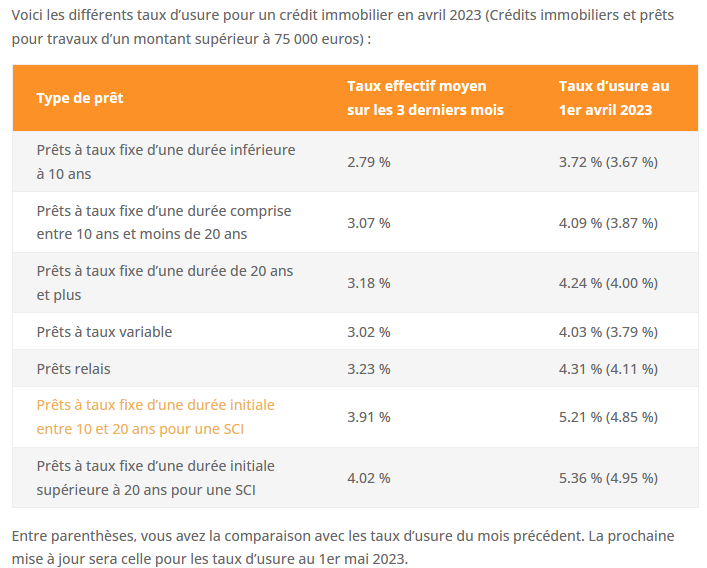

Taux d’usure en avril 2023 : les nouveaux plafonds

Depuis le 1er février, la Banque de France met à jour mensuellement les plafonds usuraires au lieu de trimestriellement. Cela se fera au moins jusqu’au 1er juillet 2023. De quoi faire chuter les risques de blocage à cause d’un décalage trop important entre les taux sur les marchés financiers et ce que les banques peuvent répercuter sur leurs clients. Autrement dit, les banques ne vont plus être obligées de prêter à perte sur un emprunt immobilier.

Voici les nouveaux plafonds des taux d’usure en avril 2023 à ne pas dépasser par une banque lors d’un crédit immobilier :

Pour la plupart des crédits qui se font sur plus de 20 ans, il faudra donc retenir le plafond de 4.24 % sur tout le mois d’avril 2023.

L’un des meilleurs moyens pour faire baisser son TAEG, après avoir négocié son taux d’intérêt, est de chercher à diminuer le coût de l’assurance emprunteur. En effet, plus votre taux d’assurance de prêt immobilier sera bas et plus vous limiterez l’impact sur le coût global de votre financement. De quoi réduire le risque d’un refus de crédit pour cause de dépassement du taux d’usure en plus de celui de pouvoir faire de réelles économies sur vos cotisations d’assurance décès invalidité.

Utilisez notre comparateur d’assurance de prêt immobilier pour découvrir quelle est la meilleure offre en fonction de votre profil et découvrez notre comparatif des meilleures assurances emprunteurs.

Ces contraintes viennent s’ajouter à celles fixées par le HCSF et qui sont toujours en vigueur actuellement :

- Taux d’endettement maximum de 35 % assurance emprunteur comprise

- Durée de remboursement limité à 25 ans maximum

- Avoir un apport personnel suffisant

Seuls 20 % des dossiers peuvent obtenir une dérogation par rapport à ces critères et principalement pour financer l’acquisition d’une résidence principale. Autant dire que pour obtenir un crédit immobilier sans apport pour un investissement locatif, il va falloir de sacrés arguments pour convaincre votre banquier.

Comparaison du taux immobilier moyen en avril 2023 par durée

Comme chaque mois, voici l’évolution du taux de crédit immobilier moyen en ce 1er avril 2023 par rapport à ceux relevés le 1er mars 2023 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

On peut voir que la rapidité de l’augmentation des taux d’intérêt est toujours aussi vive depuis le début de l’année. Les taux actuels sont 15 à 30 points de base plus élevés qu’il y a un mois pour la majorité des emprunteurs. En effet, près de 2 tiers du marché du crédit immobilier se fait aujourd’hui avec une durée d’emprunt de 20 ans ou plus. En complément vous pouvez voir les conditions annoncées par le courtier Pretto qui joue la carte de la transparence.

Comme vous pouvez le voir sur notre comparatif des meilleurs taux, il en est de même pour les taux les plus bas obtenus par les meilleurs clients. Avec la remontée des taux d’usure d’avril, les emprunteurs qui vont réussir à emprunter avec un taux de moins de 3.00 % vont se raréfier fortement et cela même pour les meilleurs dossiers.

Vous pouvez également consulter notre dossier sur les pratiques de chaque banque afin de dénicher la meilleure banque pour votre crédit immobilier :

- Taux crédit immobilier Crédit Agricole

- Taux crédit immobilier Crédit Mutuel

- Taux crédit immobilier BNP Paribas

- Taux crédit immobilier Société Générale

- Taux crédit immobilier La Banque Postale

- Taux crédit immobilier Caisse d’Epargne

- Taux crédit immobilier Banque Populaire

- Taux crédit immobilier LCL

- Taux crédit immobilier Boursorama

- Taux crédit immobilier Fortuneo

- Taux crédit immobilier Hello Bank

Comment calculer les différents éléments de son prêt immobilier ?

Un plan de financement pour acheter une maison ou un appartement, cela se travaille. Les sommes d’argent en jeu sont importantes et chaque petite amélioration peut amener des gains non négligeables sur le coût total du financement. Cela nécessite notamment de tester différentes possibilités pour pouvoir comparer les solutions entre elles. Pour vous aider dans cette démarche, voici plusieurs calculettes de prêt immobilier. Vous allez ainsi pouvoir :

- Calculer vos frais de notaire : en fonction du type de bien acheté, du département et du prix d’achat, vous pourrez connaître le coût des frais de notaire. Cela vous permettra ensuite de savoir de quel budget total vous avez besoin pour un logement à un prix déterminé.

- Calculer votre capacité d’emprunt et d’achat : en complément de votre apport personnel et d’éventuelles aides à l’investissement, vous pouvez regarder combien vous pouvez emprunter. Vous connaîtrez ainsi votre capacité maximale de financement pour un achat immobilier.

- Calculer votre mensualité de prêt : pour un montant emprunté, une durée de remboursement et un taux d’intérêt, vous pourrez savoir quelle sera la somme d’argent que vous aurez à rembourser chaque mois à votre banque.

- Calculer votre tableau d’amortissement : pour découvrir l’échéancier complet de vos remboursements sur toute la durée du prêt. En outre, cela permet de se rendre compte en un coup d’œil du montant des intérêts payés chaque mois ou chaque année.

- Calculer votre taux d’endettement : pour vous assurer de ne pas trop vous endetter et de limiter ainsi les problèmes de remboursement.

- Calculer le TAEG de votre prêt immobilier : cela permet de comparer avec celui annoncé par votre banque. Le TAEG pour Taux Annuel Effectif Global est un taux global qui prend en compte tous les frais de votre financement (les intérêts, mais aussi les frais de dossier ou de garantie, l’assurance emprunteur, etc.).

- Calculer votre droit au PTZ : vous allez pouvoir découvrir en quelques secondes si votre projet est éligible à l’aide la plus utilisée en 2023 à savoir le prêt à taux zéro. Si c’est le cas, vous aurez alors connaissance des conditions de ce PTZ avec notamment le montant prêté à un taux de 0 %.

Ces calculettes viennent compléter nos autres simulations pour votre projet immobilier.

Retrouvez également tout ce qu’il faut savoir sur la formule de calcul des intérêts de prêt. De quoi mieux comprendre son fonctionnement et ainsi comprendre comment optimiser votre crédit pour payer le moins d’intérêts possible sur toute la durée du remboursement.

La crise bancaire va-t-elle freiner la hausse des taux ?

A ce rythme, les prévisions pour le niveau des taux de prêt immobilier étaient d’environ 4.00 % d’ici la fin de l’année 2023. En effet, avec un taux de l’OAT 10 ans de la France à 3.20 %, il aurait été surprenant que les taux immobiliers puissent rester sous les 4.00 %. Il y a historiquement un écart qui peut aller de 70 à 150 points de base comme nous l’avons vu dans nos précédents articles.

Seulement, la forte remontée des taux commence à faire des dégâts au niveau des banques les moins solides. 3 banques régionales américaines ont fait faillite en mars, dont celle qui a fait le tour des actualités : SVB. Ensuite, c’est au tour de Crédit Suisse, une banque bien plus importante d’attirer les regards avec des difficultés qui s’accumulent avant un rachat par UBS. Pour le moment, les banques centrales et les autorités ont réagi rapidement. Le risque de faillite plus généralisée des banques reste limité, néanmoins cela nécessite de rester attentif à l’évolution de cette crise bancaire.

Le comportement des banques centrales a eu effet de faire réagir rapidement le niveau des taux à long terme. En 2 jours, le niveau de l’OAT 10 ans de la France est passé de 3.25 % à 2.75 %. Depuis, il s’est stabilisé entre 2.65 et 2.90 % :

Ainsi, si cette tendance perdure, cela pourrait permettre à la flambée des taux de crédit immobilier de se calmer dans les prochains mois. Il faut encore du temps pour que les taux d’usure remontent suffisamment et que les banques puissent prêter convenablement par rapport au coût de l’argent pour elles. Les augmentations de taux vont se poursuivre au moins jusqu’au début de l’été. Cependant, il y a une possibilité désormais pour au moins voir les taux se stabiliser par la suite.

Profitez des conditions actuelles avant de nouvelles hausses des taux de crédit, remplissez dès maintenant cette simulation de prêt immobilier en ligne et découvrez ainsi les meilleures offres bancaires du moment en fonction de votre projet, de votre région et de votre profil (revenus, capacité d’emprunt, montant de l’apport, profession en CDI, fonctionnaire ou autres).

Pensez aussi à comparer les devis d’assurance de prêt immobilier pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

Pour ceux qui veulent regrouper leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier mars 2023

Mois suivant : Taux immobilier mai 2023

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?