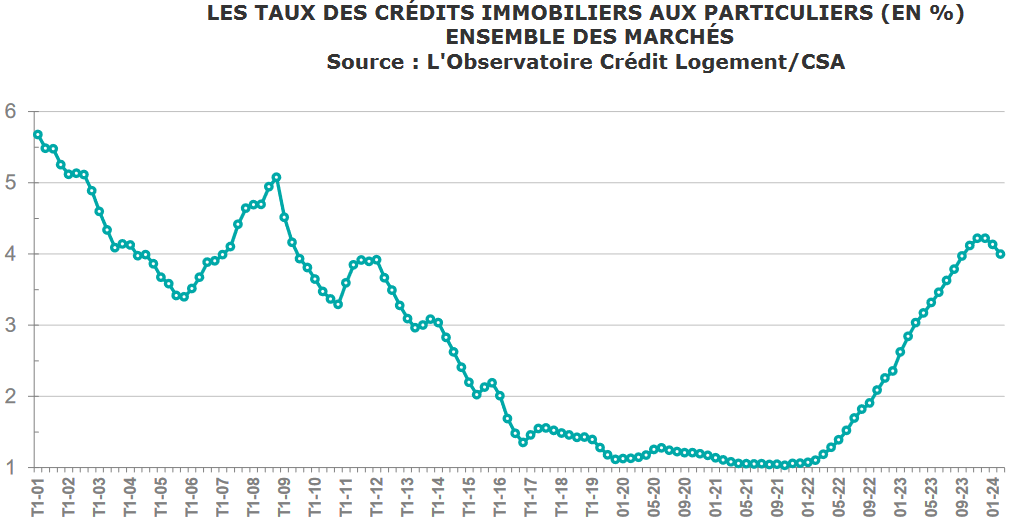

La baisse des taux de prêt immobilier est de 25 points de base depuis le début de l’année. Cependant, elle pourrait se tasser dans les semaines et mois qui viennent. C’est une tendance qui s’observe déjà depuis quelques semaines. Nous allons voir ce qu’il en est et pourquoi les taux risquent de mettre du temps à baisser. Voici tout ce que vous devez savoir sur les taux de crédit immobilier en avril 2024.

Mise à jour : découvrez le taux immobilier en avril 2025.

Quelles sont les actualités sur les taux de prêt immobilier en avril 2024 ?

Voici les dernières informations importantes à connaître pour ceux qui veulent emprunter pour financer un achat de maison ou d’appartement en ce moment.

Un taux d’intérêt immobilier moyen de 3.99 %

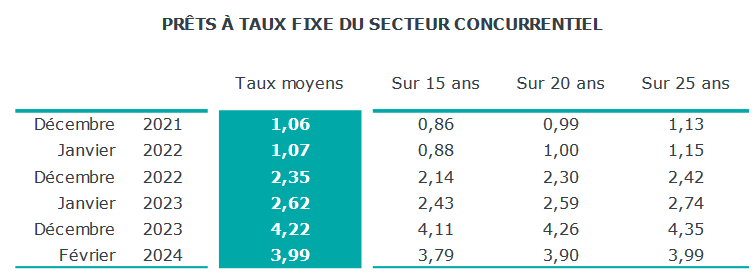

Pour la première fois depuis octobre 2023, le taux immobilier moyen est en dessous de 4 %. D’après les derniers chiffres de l’observatoire Crédit Logement CSA, la moyenne sur les prêts souscrits en février 2024 est de 3.99 %.

Retrouvez l’historique des taux d’intérêt immobiliers depuis 50 ans.

Voici le détail pour les moyennes par durée de remboursement et un comparatif avec d’autres périodes :

Il y a néanmoins encore du chemin à faire pour revenir vers un taux d’intérêt de 3 % qui serait déjà bien plus soutenable pour tout le marché.

Aujourd’hui, combien peut-on emprunter avec ces taux selon son salaire ? À partir de l’article cité, vous aurez accès à tout ce qu’il faut pour le calculer ainsi qu’à nos différents contenus en fonction de salaires types ou de montants d’emprunt.

Par exemple, pour un crédit immobilier sur 20 ans avec un taux actuel de 3.90 % et une mensualité de 1 000 €, vous pouvez emprunter environ 166 500 €. C’est sur que c’est mieux que les 161 350 € que vous pouviez avoir avec un taux de 4.26 % comme en décembre 2023. Mais avec un taux à 3 %, il serait possible d’obtenir un peu plus de 180 000 €. De quoi bien augmenter son budget pour un achat de maison ou d’appartement.

Nous verrons ci-dessous, nos prévisions pour l’évolution des taux dans les mois à venir.

Mise à jour le 16 avril 2024 : les données du Crédit Logement CSA sont sorties.

Le taux immobilier moyen sur les crédits signés en mars 2024 s’élève à 3.90 %. C’est donc encore 9 points de base e moins que le mois précédent. Cela porte la baisse sur cette moyenne à 34 points de base depuis le début de l’année.

Taux moyens selon la durée : 3.74 % sur 15 ans, 3.82 % sur 20 ans et 3.91 % sur 25 ans.

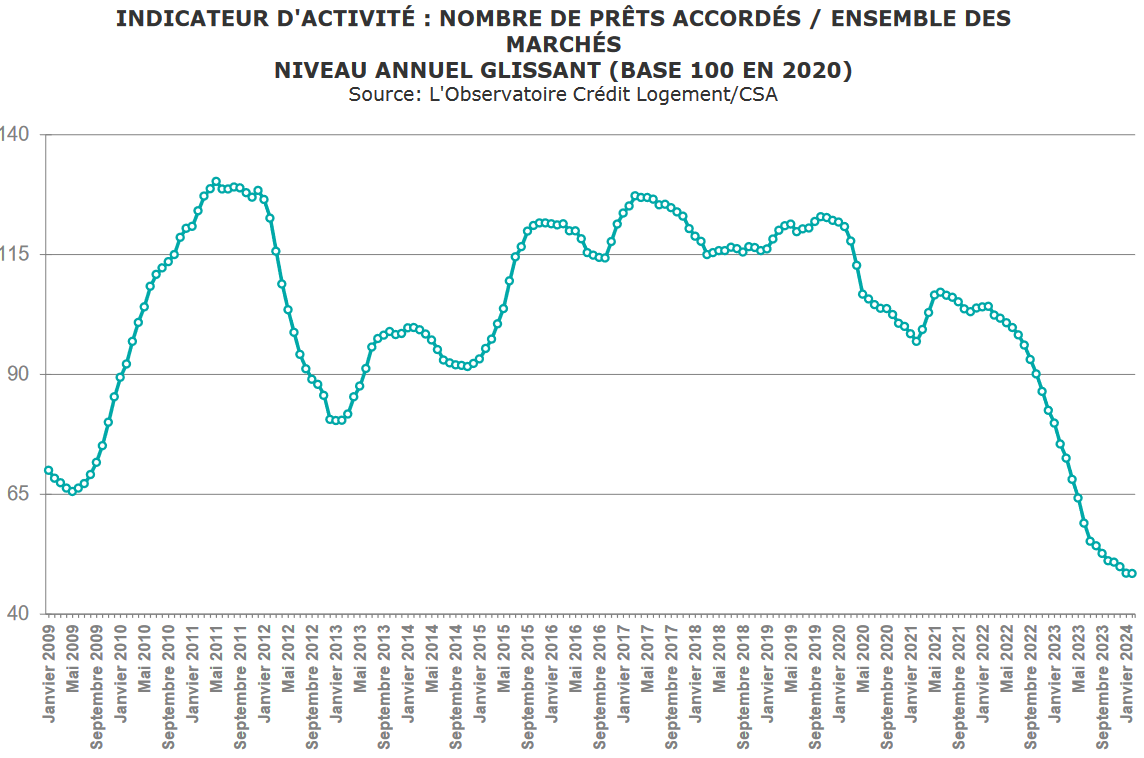

Le nombre de prêts immobiliers accordés sur un an continue de diminuer

Oui, les taux d’emprunt baissent un peu depuis le début de l’année. Pour autant, les acheteurs ne se précipitent pas. Le nombre de crédits immobiliers souscrits en février 2024 reste inférieur à celui de février 2023. De ce fait, la courbe sur la production de crédits immobiliers sur 12 mois glissants continue de descendre légèrement :

Comme nous l’avons vu dans notre article sur attendre ou acheter de l’immobilier en 2024, les conditions ne sont pas encore réunies pour que le contexte redevienne pleinement profitable pour les acquéreurs. Il y a néanmoins des choses à faire en allant dès maintenant négocier les prix. Il faut aller chercher cette baisse des prix que vous attendez, plutôt que d’attendre que le marché corrige tout seul.

Les critères du HCSF pour 2024 vont rester les mêmes

Même si le premier ministre communique sur sa volonté de rendre plus accessible le crédit immobilier, le gouverneur de la Banque de France a clairement affiché dans une récente interview sa ferme intention de maintenir les critères du HCSF pour l’octroi d’un prêt immobilier.

Pour rappel, la majorité des dossiers de financement doivent se faire avec les conditions suivantes :

- Un taux d’endettement maximum de 35 % assurance emprunteur inclus. Nous vous donnons nos meilleurs conseils pour réduire votre taux d’endettement ici.

- Une durée maximum de remboursement d’emprunt de 25 ans. Seuls les projets dans le neuf en VEFA ou avec plus de 10 % du budget en travaux de rénovation peuvent prétendre à un supplément de 2 ans maximum.

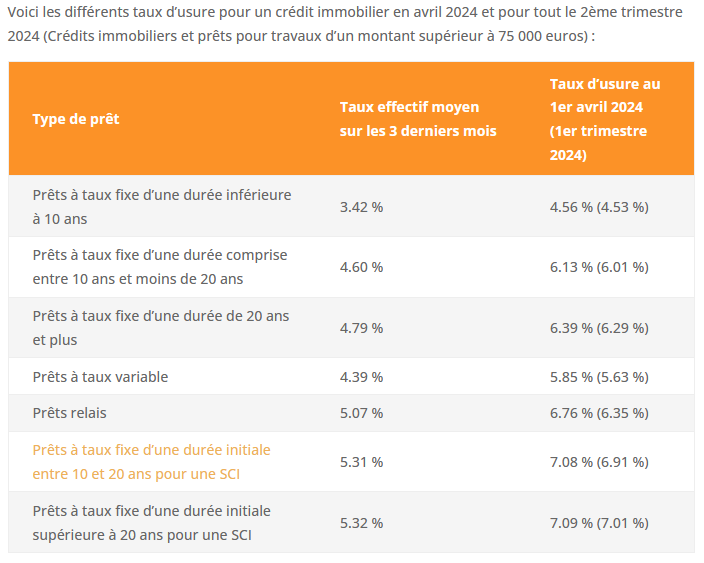

De nouveaux taux d’usure pour le 2ème trimestre 2024

Les taux d’usure indiquent le montant maximum du taux TAEG qu’une banque peut vous appliquer. Désormais, ils sont à nouveau mis à jour qu’une fois par trimestre. En effet, il n’y a plus de blocage réel comme lorsque les taux augmentaient très fortement.

Voici les nouveaux taux d’usure à retenir pour un crédit immobilier souscrit en avril, mai ou juin 2024 :

On pourra noter le décalage dans le temps entre les baisses de taux au 1er trimestre et les taux d’usure qui augmentent encore malgré tout. Cela provient du fait qu’il y a environ 2 mois d’écart sur les taux de référence utilisés par la Banque de France.

Comparaison des taux immobiliers moyens en avril 2024

Comme chaque mois, vous pouvez observer en quelques secondes les différentes évolutions des taux de crédit immobilier moyens affichés par différents courtiers sur 10, 15, 20 ou 25 ans. Nous reprenons ici les taux moyens au 1er avril 2024 et ils sont comparés entre parenthèses à ceux du 1er mars 2024 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Comme on pouvait s’y attendre, la baisse des taux d’intérêt s’essouffle un peu. En un mois, la baisse maximum sur certaines durées est de 5 ou 6 points de base seulement.

Les banques n’ont plus beaucoup de marge de manœuvre tant que le taux de refinancement de la BCE reste à un niveau si élevé (4.50 %). Il faudra patienter encore quelques mois pour pouvoir observer des taux plus bas comme nous le verrons ci-dessous.

Pour ceux qui présentent un excellent dossier, le meilleur taux actuel est d’environ 3.65 % sur 20 ans et de 3.75 %. Il y a donc tout intérêt à préparer correctement sa demande de crédit et à soigner son profil bancaire. Cela vous permettra de négocier des conditions bien plus profitables que pour les conditions moyennes.

Vous pouvez également consulter notre dossier sur les taux de crédit actuels pratiqués par chaque banque afin de dénicher la meilleure banque pour votre prêt immobilier en 2025 :

- Taux immobilier 2025 avec le Crédit Agricole

- Taux immobilier 2025 avec le Crédit Mutuel

- Taux immobilier 2025 avec BNP Paribas

- Taux immobilier 2025 avec la Société Générale

- Taux immobilier 2025 avec La Banque Postale

- Taux immobilier 2025 avec la Caisse d’Epargne

- Taux immobilier 2025 avec la Banque Populaire

- Taux immobilier 2025 avec le LCL

- Taux immobilier 2025 avec Boursorama

- Taux immobilier 2025 avec Fortuneo

- Taux immobilier 2025 avec Hello Bank

Et le taux de son assurance emprunteur ?

On parle beaucoup du niveau des taux d’intérêt pour votre crédit immobilier, des moyens pour l’obtenir le plus bas possible. Mais, le coût de votre assurance de prêt immobilier peut atteindre jusqu’à 30 % du coût d’un financement pour certains dossiers.

Pourtant, avec les nouvelles lois récentes, vous avez la possibilité de choisir d’assurer votre prêt immobilier ailleurs que de prendre l’offre d’assurance de groupe proposée par la banque qui vous fait une offre de financement. Vous avez plusieurs moments pour demander une délégation d’assurance emprunteur :

- soit au moment de la souscription du crédit immobilier. Ce n’est pas la meilleure option, car votre banquier peut voir cela d’un mauvais œil et être moins enclin à vous proposer le meilleur taux possible ou d’autres avantages sur votre emprunt immobilier.

- soit pendant toute l’année qui suit la souscription de votre prêt immobilier grâce à la loi Hamon, avec un préavis de seulement 15 jours.

- soit à tout moment à partir du 1er anniversaire de votre contrat d’assurance emprunteur grâce à la loi Lemoine, avec un préavis de 2 mois.

Nous détaillons chaque option dans notre synthèse sur les possibilités de changement d’assurance en fonction de votre situation.

C’est intéressant même pour ceux qui ont commencé à rembourser leur emprunt depuis plusieurs années. En effet, ceux-ci bénéficieront d’un calcul de la nouvelle assurance sur le capital restant dû qui sera bien plus bas que le capital initial emprunté. Donc à taux d’assurance équivalent, les cotisations seront déjà moins élevées.

Ce classement des assurances de prêt en fonction des garanties montre que ce ne sont pas forcément les plus chères qui vous protègent le mieux. Vous avez donc la possibilité de trouver une assurance emprunteur moins chère avec un bon niveau de garantie. Pour vous aider dans cette démarche, il vous suffit d’utiliser ce comparateur d’assurance emprunteur en ligne. Il est gratuit et sans engagement.

Prenez quelques minutes pour consulter notre guide de l’assurance de prêt immobilier pour tout savoir sur ces assurances emprunteurs, comment bien la choisir, quels sont les gains possibles, comment remplir son questionnaire santé, comment bénéficier de la convention AERAS ou du droit à l’oubli, etc.

Les taux immobiliers vont-ils se stabiliser pendant quelques mois ?

C’est la question que l’on peut se poser actuellement. Même si les banques ont fait des efforts importants pour revenir sur le marché et prêter à nouveau plus facilement et avec des taux un peu plus bas, elles ne peuvent pas faire de miracles.

Les marges sur les crédits immobiliers restent très faibles à cause des taux directeurs de la BCE (Banque Centrale Européenne) qui restent très élevés. Comme nous l’envisagions dans nos prévisions de baisse de taux immobilier pour 2025, il faut du temps pour que l’inflation termine sa baisse vers l’objectif de 2 %.

Du coup, les banques centrales attendent encore avant de premières réductions des taux. La FED pourrait réagir avant la BCE. De ce fait, nous ne nous attendons pas à une réelle baisse des taux de crédit immobilier en France avant fin 2024, voire plutôt courant 2025.

Et cela ne sera possible qu’en l’absence de nouvelles pressions inflationnistes au niveau mondial (les cours du pétrole sont en hausse notamment depuis le début de l’année).

Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

Pensez aussi à comparer les assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier mars 2024

Mois suivant : Taux immobilier mai 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?