Où en sont les taux de prêt immobilier en cette fin d’année 2024 ? Quelles sont les prévisions pour les taux immobiliers en 2025 ? Voici tout ce que vous devez savoir sur les taux de crédit immobilier en décembre 2024 et nos conseils pour bien financer votre projet d’achat de maison ou d’appartement.

Mise à jour : découvrez le taux immobilier en avril 2025.

Quelles sont les actualités sur les taux immobiliers en décembre 2024 ?

Voici un point sur les dernières statistiques à connaître sur les conditions de financement ainsi que les tendances actuelles pour ceux qui veulent emprunter prochainement.

Taux immobilier moyen à 3.46 %

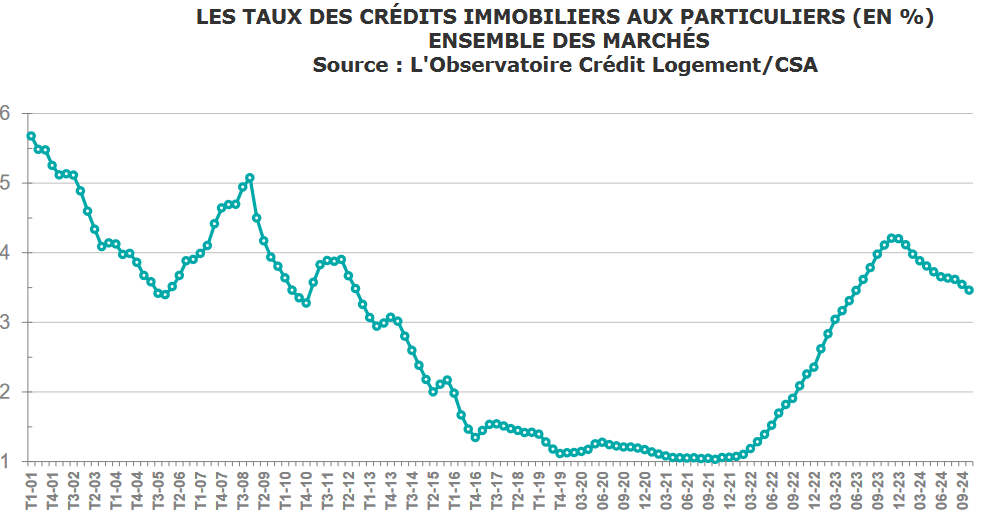

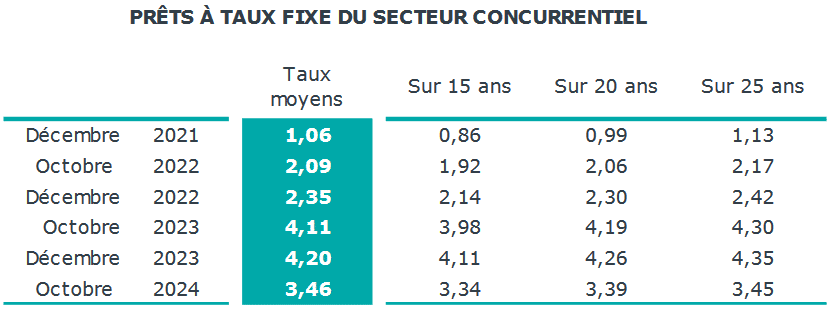

Les dernières statistiques de l’observatoire Crédit Logement CSA portent sur les crédits immobiliers souscrits en octobre 2024 (je mettrai à jour ce paragraphe avec les taux des prêts signés en novembre dès qu’ils seront communiqués).

Ils montrent que la baisse des taux se poursuit à un rythme de 8 points de base en un mois. En effet, le taux d’intérêt moyen passe de 3.54 % à 3.46 %. C’est autant que sur la baisse observée en septembre.

Depuis le début de l’année 2024 et le point haut observé à 4.24 %, c’est 78 points de base de gagnés. Retrouvez toutes les évolutions de taux immobilier sur notre page de synthèse sur 50 ans.

😍 Cela fait une différence énorme au niveau du montant que vous pouvez emprunter sur 20 ou 25 ans.

Par exemple, avec un salaire de 3 000 €, vous pouvez supporter au mieux une mensualité de 1 000 € par mois. Au 1er janvier, vous pouviez obtenir 182 700 € avec un taux sur 25 ans de 4.35 %. Aujourd’hui, avec un taux à 3.45 % sur 25 ans, vous pouvez emprunter 200 800 € avec la même mensualité. C’est 18 100 € de plus par rapport au pire moment pour emprunter.

De quoi vous permettre d’acheter un meilleur logement. D’autant plus que les prix de l’immobilier ont baissé aussi cette année.

Voici les moyennes sur 15, 20 et 25 ans et des comparaisons avec d’autres périodes :

Sur les prêts d’octobre 2024, on constate toujours une plus forte proportion d’emprunts sur 20 ans ou plus : 68.4 % contre 65.1 % en 2023 et 63.1 % en 2022.

Mise à jour le 5 décembre 2024 : l’observatoire Crédit Logement CSA vient de publier les données pour les crédits immobiliers souscrits en novembre 2024. Le taux d’intérêt moyen pour un prêt immobilier ressort à 3.37 %. C’est donc encore 9 points de base de moins sur le dernier mois. De quoi espérer voir dans les 6 prochains mois cette moyenne descendre sous les 3.00 %.

Les banques se livrent une concurrence accrue avec des offres promotionnelles

Après une année 2024 qui n’aura pas été très profitable pour la production de crédit immobilier, les différents établissements bancaires profitent de la baisse des taux pour lancer des campagnes commerciales plus agressives. Plusieurs banques lancent des offres temporaires avec des taux plus bas pour certains profils qu’elles souhaitent attirer dans leur enseigne.

Or, qui dit plus de concurrence au niveau des banques, dit une baisse des taux d’emprunt plus rapide pour les emprunteurs. Cette saine compétition va vous aider à augmenter votre capacité d’emprunt avec des taux plus bas.

Regardez, par exemple, combien vous pouvez emprunter avec des revenus de 4 000 € par mois ou encore quel salaire est nécessaire pour emprunter 200 000 € aujourd’hui.

⭐⭐ Pour dénicher l’établissement prêteur qui aura les meilleures conditions pour votre projet, il suffit de comparer les taux des banques avec notre simulateur gratuit.

Que décidera la BCE pour ses taux directeurs le 12 décembre 2024 ?

Pour que la baisse des taux se poursuive en 2025, il faut que la Banque Centrale Européenne (BCE) continue de diminuer ses taux directeurs. Sans cela, les banques ne pourront pas bénéficier d’un taux de refinancement plus faible et elles auront des marges de manœuvre limitées pour vous proposer des taux encore plus bas dans les mois à venir.

⬇️ La BCE se réunit le 12 décembre 2024 pour sa dernière décision de politique monétaire de l’année. On peut raisonnablement s’attendre à une nouvelle baisse de taux de sa part. Certains experts pensent même qu’elle pourrait les baisser de 50 points de base d’un coup car l’économie européenne est à la peine.

Certes, l’inflation annuelle a fortement ralenti en France avec 1.6 % pour l’IPCH sur les derniers chiffres d’octobre. Mais ce n’est pas encore le cas sur certains autres pays européens comme la Belgique par exemple (4.5 %). De ce fait, l’IPCH en Europe est à 2.3 %, ce qui est toujours au-dessus de l’objectif de la BCE à 2 %.

🙏 Les décisions de la BCE lors de cette réunion du 12 décembre dicteront le niveau des taux de crédit immobilier en France pour début 2025. Une nouvelle franche vague de baisse pourrait amener le taux immobilier moyen vers la barre symbolique des 3.00 %.

Comparatif des taux de crédit immobilier moyens au 1er décembre 2024

Pour avoir un aperçu rapide des taux de prêt immobilier moyen et voir comment ils ont évolué par rapport au mois dernier, voici un tableau des taux de crédit immobilier moyens au 1er décembre 2024 chez différents courtiers et leur comparaison avec ceux relevés le 1er novembre 2024 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Comme vous pouvez le voir rapidement à partir du tableau ci-dessus, les taux d’emprunt immobiliers continuent de baisser sur toutes les durées. Seulement, les baisses semblent plus faibles que depuis début septembre. Il s’agit ici de quelques ajustements supplémentaires plus que d’une nouvelle vague de diminution des taux.

🏆 Au niveau des meilleurs taux de prêt immobilier actuels, il en est de même avec des conditions qui ne s’améliorent qu’à la marge sur ce dernier mois.

Comme nous le verrons ci-dessous, la future décision de la BCE sur les taux directeurs du 12 décembre sera déterminante pour savoir à quels niveaux seront les taux immobiliers début 2025.

🕵️ Vous pouvez également consulter notre dossier sur les taux de crédit actuels pratiqués par chaque banque afin de dénicher la meilleure banque pour votre emprunt immobilier en 2025 :

- Taux immobilier au Crédit Agricole

- Taux immobilier au Crédit Mutuel

- Taux immobilier chez BNP Paribas

- Taux immobilier à la Société Générale

- Taux immobilier à La Banque Postale

- Taux immobilier à la Caisse d’Epargne

- Taux immobilier à la Banque Populaire

- Taux immobilier au LCL

- Taux immobilier avec Boursorama

- Taux immobilier avec Fortuneo

- Taux immobilier avec Hello Bank

Plus d’apport personnel exigé par les banques à cause de la hausse des frais de notaire ?

Comme nous l’avons vu dans nos dernières actualités, le gouvernement a décidé d’augmenter de 0.5 % les frais de notaire. Plus précisément, ce sont les droits de mutation à titre onéreux qui vont augmenter. La part de cette taxe qui revient au département va pouvoir passer de 4.5 % à 5 %.

Ceci afin de tenter d’augmenter les recettes des départements. Il faudra voir ce qu’il en sera réellement car cela viendra freiner les volumes de ventes…

Un acheteur a de nombreux frais d’achat à payer au moment de l’acquisition de sa maison ou de son appartement dont certains sont optionnels : frais de notaire, frais d’agence, frais de courtage, frais de dossier bancaire, garantie du crédit, etc. C’est pour cette raison qu’il faut un temps minimum avant de rentabiliser son achat immobilier par rapport à une location équivalente.

😥 Les banques exigent en général au moins ces frais d’acquisition en apport personnel avant d’accorder un crédit immobilier pour financer le reste du projet. En 2025, avec des frais de notaire plus élevés, cela nécessitera également un apport personnel plus élevé.

Pour en savoir plus, consultez notre article « quel apport obligatoire pour un prêt immobilier en 2025 ?« .

Ainsi, même si les taux de prêt immobilier diminuent et qu’il sera moins coûteux d’emprunter dans les mois à venir, certains emprunteurs pourraient avoir des difficultés à rassembler le montant nécessaire d’épargne afin de constituer cet apport. De quoi limiter l’accès à la propriété, notamment pour les primo-accédants et les jeunes en début de carrière professionnel.

Quels taux de crédit immobilier en 2025 ?

Comme nous l’avons vu ci-dessus dans nos actualités, c’est surtout la future décision de politique monétaire de la BCE qui va donner le ton pour la tendance des taux immobiliers pour les premiers mois de l’année 2025.

👌 Il est fort probable que la BCE baisse ses taux directeurs en décembre. L’incertitude porte plus sur le niveau de baisse (25 ou 50 points de base). Si c’est la seconde option qui est retenue, cela pourrait aider à retrouver plus rapidement des taux de crédit immobilier vers 3.00 % dans les premiers mois de l’année 2025.

Ensuite, si l’ajustement de l’inflation se poursuit en Europe, la BCE devrait continuer de réduire ses contraintes financières et cela devrait permettre de nouvelles diminutions des taux immobiliers tout au long de l’année. Difficile de prédire à quelle vitesse se fera cette baisse de taux et jusqu’où elle pourrait aller.

⚠️ En outre, tous les voyants ne sont pas au vert pour voir une forte baisse de taux en 2025. En effet, le niveau de l’OAT 10 ans reste très élevé malgré les diminutions récentes de ces derniers jours. La France fait figure de mauvais élève au niveau budgétaire et cela pèse sur les conditions de financement. L’écart avec les taux obligataires à 10 ans en Allemagne (« le spread ») ne cesse d’augmenter.

Cela signifie que les banques françaises auront plus de mal à emprunter de l’argent à des taux intéressants. On devrait malgré tout voir les taux de prêt immobilier moyens descendre sous les 3.00 % durant le 1er semestre, voire le 1er trimestre. Mais on restera loin des taux exceptionnellement bas observés vers 1 – 1.5 % entre 2016 et début 2022.

👉 Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite personnalisée et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

👉 Pensez aussi à comparer les meilleures assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

👉 Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier novembre 2024

Mois suivant : Taux immobilier janvier 2025

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?