Quel taux de crédit immobilier en 2021 ?

Comment ont évolué les taux de crédit immobilier en 2021 ? Tous les débuts de mois, Immobilier Danger analyse les taux d’intérêt actuels pour financer l’achat d’une maison ou d’un appartement. Retrouvez dans cette page le résumé de nos décryptages mensuels réalisés en 2021 après un bilan global.

Voici donc une synthèse complète des différentes informations et chiffres qui avaient été communiqués cette année-là. Cela permet de se souvenir des conditions d’emprunt, de la politique des banques et des changements concernant le crédit immobilier en 2021. Pour ceux qui veulent savoir à combien étaient les taux des crédits immobiliers pour chaque mois de 2021, savoir à quels niveaux se situaient le meilleur taux immobilier 2021 par durée ou encore comprendre comment savoir quelle banque choisir, etc.

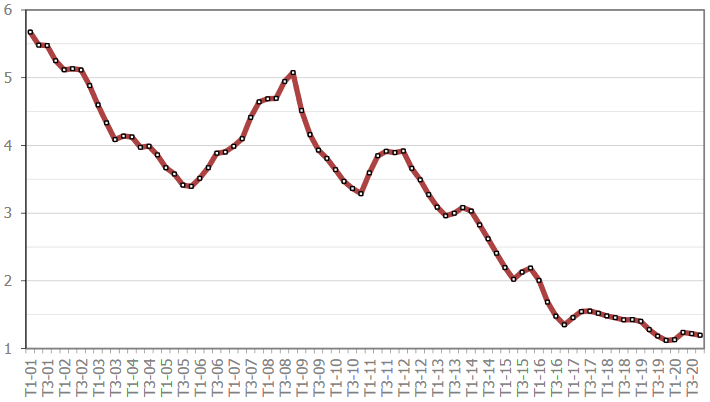

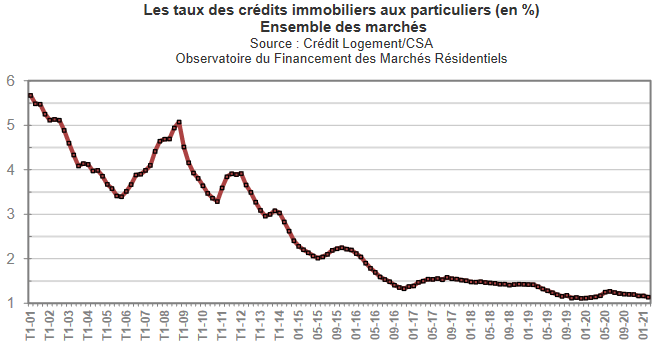

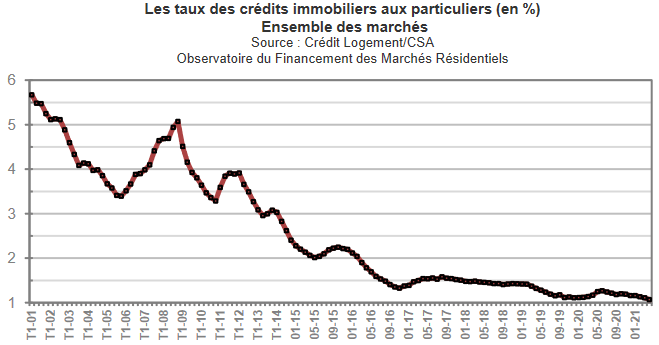

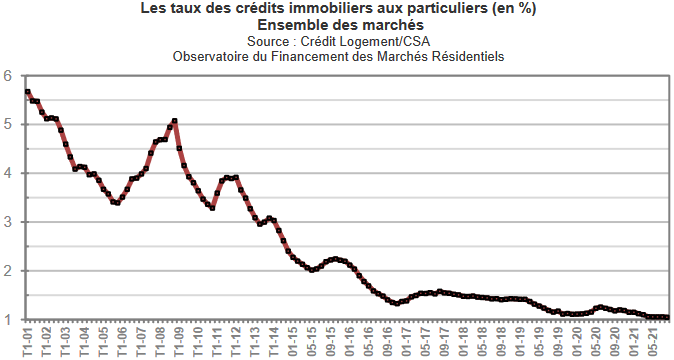

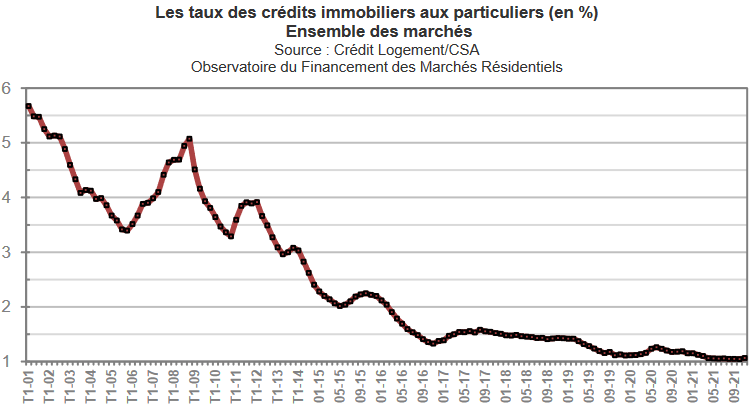

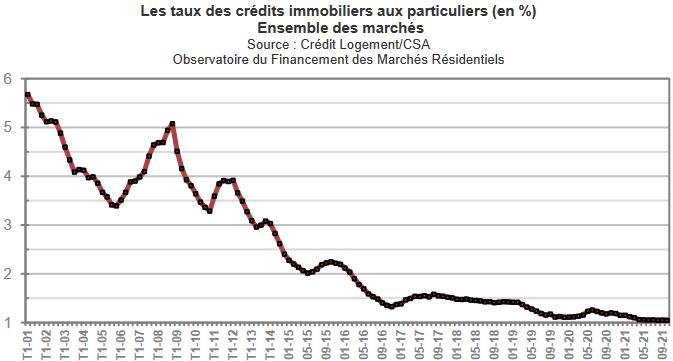

Courbe de l’évolution des taux de prêt immobilier en 2021

Voici la courbe du taux de crédit immobilier moyen publiée fin 2021 d’après l’observatoire Crédit Logement CSA, le taux d’intérêt moyen était alors à 1.05 % :

Comme vous pouvez le constater sur ce graphique qui reprend tout l’historique sur 20 ans de cette moyenne, les taux ont commencé l’année 2021 très bas à 1.17 % en moyenne. Ils sont même descendus encore un peu plus bas tout au long de l’année 2021 pour finir à un nouveau record historique de 1.05 %.

Nous allons reprendre ci-dessous un bilan des meilleurs taux de crédit immobilier en 2021 puis nos observations mois par mois cette année-là.

Quel meilleur taux immobilier en 2021 ?

Dans le tableau ci-dessous, vous pouvez retrouver les meilleurs taux obtenus pour un crédit immobilier mois par mois en 2021 :

| Période | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| Janvier 2021 | 0.40 % | 0.58 % | 0.71 % | 0.95 % | 1.78 % |

| Février 2021 | 0.38 % | 0.57 % | 0.69 % | 0.95 % | 1.78 % |

| Mars 2021 | 0.40 % | 0.58 % | 0.70 % | 0.91 % | 1.78 % |

| Avril 2021 | 0.40 % | 0.53 % | 0.74 % | 0.93 % | 1.78 % |

| Mai 2021 | 0.40 % | 0.62 % | 0.77 % | 0.98 % | 1.78 % |

| Juin 2021 | 0.39 % | 0.61 % | 0.74 % | 0.99 % | 1.78 % |

| Juillet 2021 | 0.39 % | 0.61 % | 0.75 % | 1.00 % | 1.90 % |

| Août 2021 | 0.38 % | 0.60 % | 0.75 % | 0.99 % | 1.90 % |

| Septembre 2021 | 0.37 % | 0.56 % | 0.70 % | 0.89 % | |

| Octobre 2021 | 0.34 % | 0.53 % | 0.65 % | 0.89 % | |

| Novembre 2021 | 0.37 % | 0.54 % | 0.70 % | 0.90 % | |

| Décembre 2021 | 0.42 % | 0.60 % | 0.70 % | 0.92 % |

Pour connaître les derniers chiffres, découvrez notre page sur les meilleurs taux immobiliers en avril 2025. Cette autre page est mise à jour très régulièrement pour que vous puissiez savoir en un coup d’œil où en sont les meilleurs taux et les taux moyens.

Taux immobilier janvier 2021

Comme nous l’avons vu dernièrement, les taux immobiliers ont fortement baissé durant les dernières semaines de l’année 2020. À tel point que la hausse observée sur les 6 premiers mois de l’année est quasiment effacée. Les banques pourront de plus prêter de l’argent plus facilement pour une maison ou un appartement car les contraintes qui faisaient augmenter les refus de prêt en 2020 sont en train de se réduire. Il sera ainsi plus facile d’emprunter pour un achat en 2021 ou pour une renégociation de taux.

Des taux d’intérêt qui continuent de baisser en décembre

Nous avons vu début décembre que la légère baisse des taux avait franchement accéléré pour faire chuter les taux proches des records de fin 2019. Sur le mois de décembre, les taux d’emprunt ont continué de diminuer sur différentes durées comme nous le verrons ci-dessous avec une comparaison des taux par durée et par courtier par rapport au mois dernier.

Nous compléterons également ces données avec celles que publiera dans quelques jours l’Observatoire Crédit Logement CSA à propos des derniers chiffres sur les taux de crédit immobilier en 2020.

Mise à jour : d’après les derniers chiffres de l’Observatoire Crédit Logement CSA, le taux d’intérêt moyen sur les crédits immobiliers souscrits en décembre 2020 est de 1.17 %. Ce qui confirme la poursuite de la diminution des taux de crédit immobilier. La baisse se répercute sur toutes les durées types avec une baisse de 2 points de base sur 15 et 20 ans et de 3 points de base sur 25 ans.

Le HCSF réduit les contraintes pour les banques : un crédit immobilier plus accessible en 2021

Le 17 décembre 2020, le Haut Conseil en Stabilité Financière (HCSF) a décidé de diminuer les contraintes imposées aux banques pour l’octroi d’un crédit immobilier. Parmi les mesures fortes, nous retenons notamment le taux d’endettement maximum qui passe à 35 % au lieu de 33 % et le relèvement à 20 % des dossiers (contre 15 %) qui peuvent sortir de ces critères d’octroi stricts.

Retrouvez toutes les explications sur notre article « HCSF et prêt immobilier en 2021« . Par contre, il sera toujours assez difficile d’obtenir un prêt immobilier sans apport personnel en 2021.

Encore de légères hausses pour le taux d’usure en ce début 2021

Au début de l’année dernière, avant que les banques n’appliquent strictement les critères du HCSF, c’est le niveau très bas des taux d’usure qui posait problème pour certains emprunteurs pour obtenir un prêt immobilier. Pour rappel, le taux d’usure est un plafond que ne peut pas dépasser le taux TAEG (Taux Annuel Effectif Global) de votre crédit immobilier. Plusieurs centaines à milliers de projets n’ont pas pu trouver un financement à cause de cela sur le 1er semestre 2020. Heureusement, les taux d’usure ont augmenté lors des deux derniers trimestres de 2020.

Il en sera de même pour les crédits immobiliers souscrits au 1er trimestre 2021 puisque les taux d’usure sont encore en légère hausse, notamment sur les prêts d’une durée comprise entre 10 et 20 ans.Ceci cumulé à une baisse des taux de prêt immobilier devrait permettre de réduire les risques de refus de crédit à cause d’un TAEG trop élevé.

Découvrez les taux d’usure 2021 pour un crédit immobilier et les explications détaillées sur ce type de plafond.

Comparatif des taux immobiliers moyens en janvier 2021 par durée

Pour mesurer rapidement l’évolution du taux immobilier moyen en ce 2 janvier 2021 par rapport à celui relevé le 1er décembre 2020, voici une comparaison par courtier et par durée type des taux de crédit immobilier moyens actuels :

| Courtier \ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | |||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Si la tendance se poursuit pour les taux immobiliers en 2021, on devrait retrouver rapidement une bonne moitié des prêts avec un taux inférieur à 1.00 % comme lors des meilleurs chiffres observés fin 2019. Il n’a jamais été aussi peu cher d’emprunter pour acheter une maison ou un appartement.

Attention, ces moyennes sont calculées sur ce que l’on appelle le taux nominal. Cela signifie que les frais de dossier, les frais de garantie et surtout le coût de l’assurance emprunteur n’ont pas été pris en compte.

En outre, il peut y avoir des écarts importants entre 2 dossiers qui veulent emprunter le même montant de capital sur une même durée. La banque va étudier en détail votre profil d’emprunteur et estimer :

- un niveau de risque (en fonction de votre apport personnel, de votre taux d’endettement, de vos autres crédits, du prix de votre achat par rapport au marché, etc.)

- l’intérêt qu’elle a à vous avoir comme client de leur banque (notamment par rapport à votre patrimoine et vos revenus, votre capacité à souscrire d’autres produits comme des assurances, etc.)

Ainsi, pour obtenir une estimation plus précise, il convient de faire une simulation de crédit immobilier et de faire étudier votre dossier par un professionnel expérimenté qui pourra dénicher la meilleure offre du moment pour votre profil en fonction des offres actuelles des différentes banques. Un courtier immobilier spécialisé étudiera avec grand soin votre dossier et chercher la meilleure solution possible pour votre crédit.

Quelle évolution pour les taux de prêt immobilier en 2021 en France ?

La crise économique est loin d’être terminée. Dans les mois et trimestres à venir, nous pourrons davantage mesurer l’ampleur des dégâts sur l’économie de cette crise sanitaire mondiale. Pour contrer cela et éviter un cataclysme financier, les banques centrales continuent de prendre toutes les mesures nécessaires pour stimuler et soutenir l’économie. Ainsi, en 2021, les conditions resteront excellentes pour emprunter. Les taux de crédit immobilier devraient rester à des niveaux records au moins sur les premiers mois de l’année.

En effet, le scénario le plus probable est à de nouveaux records sur les taux de prêt immobilier, mais avec des critères d’octroi plus stricts. Cela permet de soutenir les projets d’achat de maison et d’appartement tout en limitant le risque pour les ménages dont la situation financière n’est pas suffisante pour acheter un logement en cette période difficile.

Les banques vont soutenir l’activité immobilière et maintenir un certain niveau pour la production de crédit immobilier. Elles ont besoin de capter des clients et pour cela le prêt immobilier est le meilleur moyen de fidéliser des personnes pour de longues années. Les taux de prêt immobilier vont donc rester très attractifs dans les mois à venir et cela dans toutes les régions de France. Nous ne manquerons pas les prochaines évolutions de tendance lors de nos prochains décryptages sur les taux immobiliers en 2021.

Taux immobilier février 2021

En ce 1er février 2021, voici un point complet sur les dernières actualités sur les taux immobiliers.

Un taux d’intérêt moyen à 1.17 %

L’Observatoire Crédit Logement CSA a communiqué ses statistiques sur le marché des crédits immobiliers en décembre 2020 et sur l’ensemble du 4ème trimestre. Le taux d’intérêt moyen est de 1.17 %. Soit une nouvelle baisse de 3 points de base par rapport à celui de novembre. D’après les premières observations sur le mois de janvier, les banques ont continué de proposer des taux de crédit immobilier encore un peu plus bas afin de bien démarrer l’année. On pourrait donc voir le taux moyen se rapprochait du record à 1.11 % observé en décembre 2019.

Sur le mois de décembre, la baisse provient plutôt des prêts immobiliers pour l’achat d’un bien neuf et pour les travaux. Pour financer un prêt pour un logement ancien, les taux sont restés assez stables en décembre après une forte baisse en novembre.

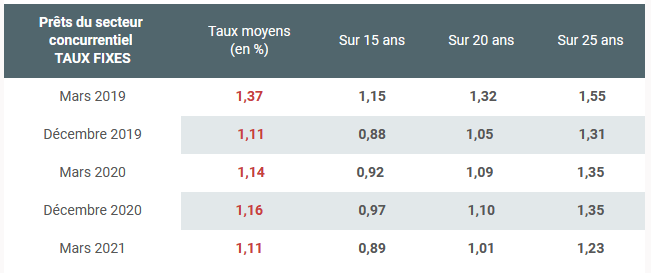

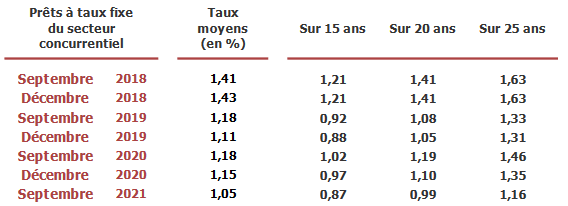

Voici les moyennes par durée :

- Taux immobilier sur 15 ans : 0.97 %, contre 1.09 % en juin 2020 ou 0.88 % en décembre 2019

- Taux immobilier sur 20 ans : 1.10 %, contre 1.27 % en juin 2020 ou 1.05 % en décembre 2019

- Taux immobilier sur 25 ans : 1.35 %, contre 1.52 % en juin 2020 ou 1.31 % en décembre 2019

Il ne manque donc plus grand-chose pour venir battre les records d’il y a 13 mois.

Critères sur l’apport et le taux d’endettement

Comme nous l’avons vu en décembre avec les critères du HCSF pour un crédit immobilier en 2021, il va falloir que les emprunteurs se plient aux contraintes actuelles pour réussir leur demande de prêt. Sans cela, il sera difficile d’obtenir un financement sauf pour les dossiers exceptionnels pour lesquels les banques peuvent encore pratiquer quelques dérogations :

- La durée du crédit immobilier sera limitée à 25 ans, sauf pour un prêt en VEFA avec un différé de remboursement de 2 ans qui pourra aller jusqu’à 27 ans.

- Le taux d’endettement maximum pourra aller jusqu’à 35 % en 2021 contre 33 % en 2020

- Il sera toujours aussi difficile d’obtenir un crédit immobilier sans apport en 2021. Les banques demandent au moins 10 % du montant du projet en apport personnel dans la majorité des dossiers.

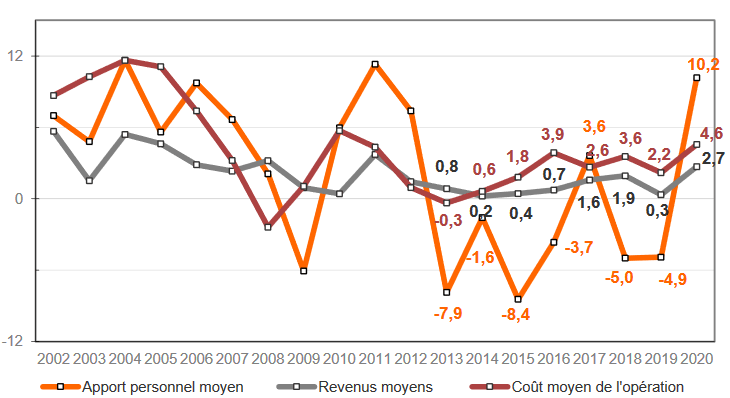

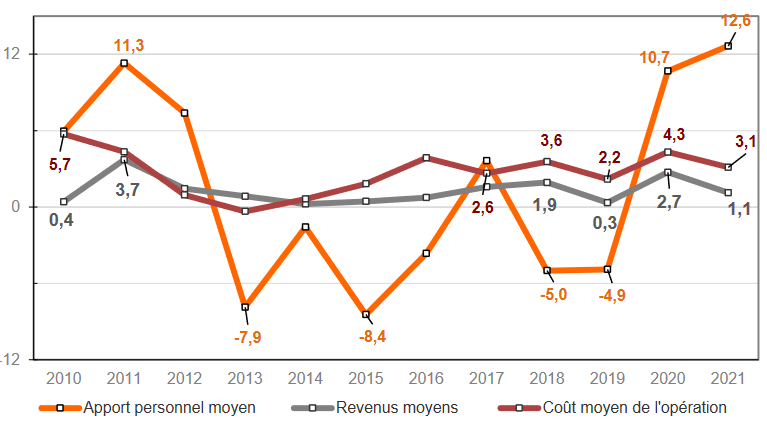

Voici l’évolution de la variation de l’apport personnel moyen sur ces dernières années :

Le montant d’apport personnel moyen a augmenté de 10.2 % en 2020. Un brutal changement de tendance après de nombreuses années de baisse globale. La tendance devrait être encore à la hausse en 2021.

Ces restrictions vont s’appliquer pour au moins 80 % des demandes de crédit immobilier et cela au moins jusqu’au mois de juin 2021. À partir de cette date, le HCSF se réunira pour adapter si besoin ces critères d’octroi de prêt immobilier.

Durée de prêt immobilier

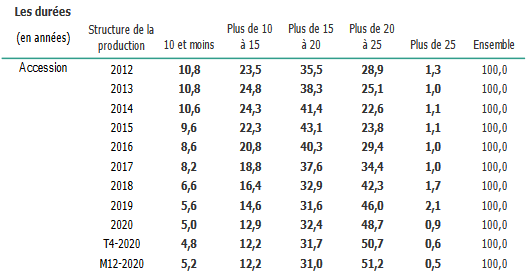

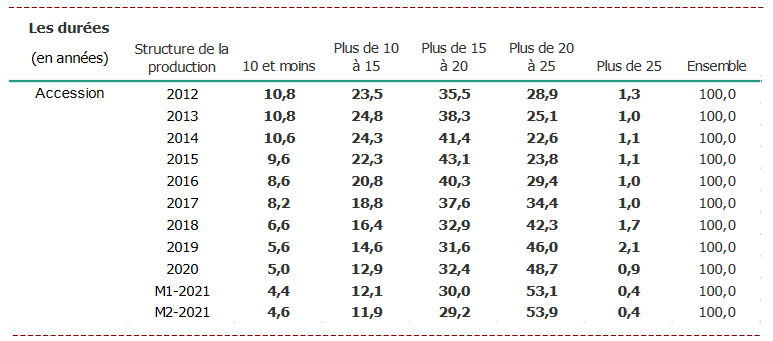

Pour faire face à une hausse encore importante des prix des logements en 2020 et à une limitation des mensualités pour l’endettement, les emprunteurs ont en effet encore augmenté en moyenne la durée de prêt immobilier et cela malgré la contrainte sur les prêts de plus de 25 ans appliquée depuis début 2020. L’observatoire Crédit Logement CSA montre une moyenne record pour le 4ème trimestre 2020 avec 233 mois.

Voici l’évolution de la répartition des durées dans le temps :

On peut voir qu’en 2020, les prêts de moins de 15 ans ne représentent plus que 17.9 %, contre 20.2 % en 2019 et beaucoup plus les années précédentes. Même si les banques ont dû fortement diminuer le crédit immobilier sur 30 ans (part en baisse de 2.1 % à 0.9 %), la moyenne augmente sensiblement. Ces tendances s’accentuent davantage sur la fin de l’année 2020 avec des variations encore plus marquées pour le 4ème trimestre ou sur décembre.

Plus de rachat de crédit immobilier avec les taux bas

D’après la Banque de France, la baisse des taux d’emprunt de cette fin d’année entraîne une augmentation des demandes de rachat de crédit immobilier. Après une forte baisse des taux de renégociation des crédits habitats (ce chiffre intègre aussi bien une renégociation de prêt immobilier auprès de sa banque qu’un rachat de crédit immobilier par une autre banque) pour atteindre un point bas à 13.51 % en octobre 2020. La part des rachats remonte à 16.39 % en novembre.

Or avec la baisse des taux qui s’est amplifiée depuis, il est fort probable de voir une nouvelle poussée des rachats de crédits dans les mois suivants. Cela redevient plus intéressant pour plus d’emprunteurs de revoir leurs conditions bancaires de remboursement par rapport à leur contrat initial. De quoi diminuer vos mensualités ou de réduire votre temps restant de remboursement.

Taux immobilier actuel moyen : le comparatif

Comme chaque mois, voici une comparaison des taux de crédit immobilier moyens par délai de remboursement (10, 15, 20, 25 et 30 ans) relevés ce 1er février 2021 pour différents courtiers par rapport à ceux relevés le 2 janvier 2021 (entre parenthèses) lors de notre précédente analyse sur les taux :

| Courtier \ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Ces moyennes sont basées sur le taux nominal, c’est-à-dire hors frais et hors assurances. Elles cachent de véritables écarts entre les meilleurs taux obtenus (de l’ordre de 40 points plus bas comme nous le verrons ci-dessous) et les taux proposés aux dossiers les plus difficiles à faire accepter par les banques (moins d’apport, de moins bons revenus, une gestion du compte bancaire plus difficile, etc.) qui peuvent être sensiblement plus bas mais qui sont plafonnés par le taux d’usure.

Pour obtenir un taux de prêt immobilier personnalisé et adapté à votre situation personnelle (âge, profession, revenus, patrimoine, etc.) et à votre projet (résidence principale, secondaire, investissement locatif, neuf ou ancien, avec ou sans travaux, région où se situe le bien, etc.), faites une simulation de prêt immobilier en ligne. C’est gratuit et sans engagement. Un courtier spécialisé étudiera et négociera pour vous le meilleur taux actuel possible pour votre projet.

Découvrez aussi notre dossier sur les taux de prêt actuels de chaque banque :

- Taux emprunt immobilier Crédit Agricole

- Taux emprunt immobilier Crédit Mutuel

- Taux crédit immobilier BNP Paribas

- Taux crédit immobilier Société Générale

- Taux prêt immobilier La Banque Postale

- Taux prêt immobilier Caisse d’Epargne

- Taux prêt immobilier Banque Populaire

- Taux crédit immobilier LCL

- Taux emprunt immobilier Boursorama

- Taux crédit immobilier Fortuneo

- Taux prêt immobilier Hello Bank

Taux immobilier mars 2021

Après un pic durant l’été 2020, les taux de prêt immobilier ont depuis baissé à nouveau pour revenir au niveau des records de fin 2019 ou à proximité. Les banques font des efforts pour financer des achats immobiliers, les taux d’emprunt continuent de baisser légèrement et le nombre de dossiers de demande de crédit immobilier est en nette augmentation.

Des banques qui baissent encore leurs taux immobiliers

Avec les nouvelles restrictions du HCSF et les emprunteurs bloqués financièrement par la crise, les banques savent que le marché s’est rétréci. Il y a potentiellement moins d’acquéreurs qui peuvent obtenir un financement. Elles proposent donc des taux d’intérêt encore plus bas dans les nouveaux barèmes proposés afin d’attirer de nouveaux clients et de remplir leurs objectifs de production de crédit immobilier pour 2021.

Le courtier Empruntis fait remarquer via Cécile Roquelaure, sa porte-parole, que sur les meilleurs taux, nous sommes revenus au niveau des planchers historiques, voire même en dessous. Même son de cloche du côté de Meilleurtaux où Maël Bernier précise que 85 % des barèmes des taux pratiqués par les banques sont sous 1.50 % actuellement. Plus des 2/3 des taux affichés par les organismes prêteurs sont même inférieurs à 1.30 %.

L’observatoire Crédit Logement CSA annonce un taux d’intérêt moyen de 1.14 % sur l’ensemble des crédits immobiliers contractés en février 2021. Voici des moyennes plus précises par nombre d’années :

- Sur 15 ans : 0.90 %

- Sur 20 ans : 1.03 %

- Sur 25 ans : 1.27 %

La baisse des taux se fait principalement pour financer des logements anciens (-6 points de base depuis décembre, contre -1 point de base dans le neuf). De même, elle est plus importante pour un emprunteur avec plus de revenus (-6 points de base pour les « 5 SMIC et plus », -4 points de base pour les « 3 à 5 SMIC » et -1 point de base pour les « moins de 3 SMIC »).

La durée moyenne des prêts immobiliers augmente à 232 mois.

+10 % de demande de prêt immobilier en janvier 2021 par rapport à janvier 2020

Le début de l’année 2020 avait été exceptionnel pour la demande en crédit immobilier. Cela n’empêche pas les emprunteurs de battre des records en ce début d’année 2021 puisque d’après Meilleurtaux, il y a eu 10 % de demande en plus.

Ainsi, même si les conditions du HCSF pour un crédit immobilier en 2021 limitent le nombre de personnes qui peuvent obtenir un financement, les Français continuent de vouloir acheter une maison ou un appartement pour y habiter ou pour réaliser un investissement locatif.

Comparatif du taux immobilier moyen et des meilleurs taux par durée en mars 2021

Pour mieux se rendre compte des changements sur les taux immobiliers d’un mois sur l’autre, voici une comparaison des taux moyens et du meilleur taux affichés par différents courtiers en prêt immobilier.

Les taux d’intérêt indiqués dans les tableaux ci-dessous sont ceux relevés le 1er mars 2021 et ils sont comparés à ceux relevés le 1er février 2021. Il s’agit du taux nominal hors frais et assurance emprunteur. Cela ne comptabilise donc que les intérêts du prêt immobilier. Pour intégrer les autres frais et assurances, il faudra vous intéresser au taux TAEG (taux annuel effectif global).

| Courtier \ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

On note peu de changements en ce 1er mars 2021 par rapport au mois dernier.

Avec un taux de prêt immobilier moyen de 1.10 % sur 20 ans, voire un peu moins, cela permet d’emprunter de l’argent à moindres coûts et d’augmenter la capacité d’achat. Par rapport à votre salaire, à vos autres crédits et à votre durée de remboursement, vous pouvez savoir combien vous pouvez emprunter pour un prêt immobilier. Cela vous permettra, en y ajoutant votre apport personnel, de déterminer votre budget global pour une maison ou un appartement. Pensez à déduire le montant des frais de notaire pour savoir de combien d’argent vous disposez pour l’achat de votre bien immobilier.

Comparateur du meilleur taux immobilier actuel

Voici le même type de comparatif mais pour les meilleurs taux. Ceux obtenus par les emprunteurs avec les dossiers les plus intéressants pour une banque (bons revenus, bonne gestion bancaire, apport personnel suffisant, etc.) :

| Courtier \ Durée du prêt | 10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

On note ici globalement plutôt de petites augmentations des taux les plus bas par rapport à il y a quelques semaines. Il faut dire que les niveaux avaient fortement baissé depuis la fin de l’année 2020.

Le retour de l’inflation peut-il entraîner une hausse des taux de prêt immobilier dans les mois à venir ?

Comme nous l’avons vu ci-dessus, même si les banques subissent des restrictions avant d’accorder un crédit immobilier, on a pu voir qu’elles font actuellement des efforts pour baisser encore les taux de crédit immobilier et ainsi attirer de nouveaux clients qui vont emprunter pour de nombreuses années. Vous vous demandez « est-ce que les taux immobiliers vont encore baisser ? ». La réponse ne sera pas forcément positive. Voici pourquoi.

Pour proposer des crédits immobiliers aux particuliers ou aux professionnels, une banque va regarder ses conditions d’emprunt sur le marché financier. Actuellement, pour simplifier, une banque emprunte à 0 % et vous prête à 1 ou 1.50 %. Ce qui lui laisse une belle marge sur le montant des intérêts. À cela s’ajoutent éventuellement les bénéfices sur les assurances, les cartes de crédit ou les placements que cette banque pourra vous proposer régulièrement en tant que client. Les crédits immobiliers restent ainsi le meilleur moyen pour une banque de capter de nouveaux clients pour de nombreuses années. Elles sont donc prêtes à vous proposer des taux de prêt immobilier les plus bas possible.

Seulement, l’OAT 10 ans de la France et les taux longs en général sont en forte hausse depuis quelques jours sur les marchés financiers. Les opérateurs craignent une hausse importante de l’inflation lorsque l’économie va repartir après la crise sanitaire du Covid-19. La BCE (Banque centrale européenne) surveille de très près l’évolution des taux à long terme et se dit prête à agir pour empêcher toute envolée des taux bancaires. Cependant, si ce mouvement se poursuit, on pourrait craindre une hausse des taux de crédit immobilier dans les mois à venir.

Taux immobilier avril 2021

Actuellement, les conditions pour emprunter sont extrêmement favorables pour les emprunteurs. En effet, les taux immobiliers sont quasiment au plus bas, très proche des records sur certaines durées, au record pour d’autres.

Encore faut-il pouvoir obtenir ce prêt immobilier. Aujourd’hui comme depuis début 2020, les banques sont beaucoup plus exigeantes avant d’accorder un crédit immobilier notamment à cause des recommandations du HCSF.

Nous allons voir comment mettre toutes les chances de votre côté pour décrocher un accord de financement et au meilleur taux possible.

Taux d’intérêt moyen à 1.14 %

D’après les derniers chiffres de l’observatoire Crédit Logement sur les crédits immobiliers contractés en février 2021, le taux immobilier moyen est de 1.14 %. C’est le niveau le plus bas observé depuis fin 2019, tout proche du record historique.

Nous mettrons à jour ce paragraphe dès que les chiffres sur les prêts immobiliers de mars 2021 seront communiqués.

Conditions par type de projet à financer :

- Taux moyen de 1.23 % pour financer un logement neuf

- Taux moyen de 1.13 % pour le financement d’un bien immobilier ancien

Baromètre du niveau actuel sur 15, 20 ou 25 ans :

- Taux immobilier sur 15 ans : 0.90 %, contre 0.97 % en décembre 2020

- Taux immobilier sur 20 ans : 1.03 %, contre 1.10 % en décembre 2020

- Taux immobilier sur 25 ans : 1.27 %, contre 1.35 % en décembre 2020

La moyenne des taux d’intérêt baisse moins vite que pour chacune de ces durées car les emprunteurs souscrivent des crédits avec un remboursement de plus en plus long. On est en moyenne à 232 mois actuellement, en incluant les prêts travaux. La durée est de 250 mois pour de l’immobilier neuf et de 245 mois pour un logement ancien.

Mise à jour le 15 avril 2021 : le taux de crédit immobilier moyen est de 1.11 % sur les crédits contractés en mars 2021. C’est un record historique égalé avec celui de décembre 2019 !

Des taux qui baissent plus vite pour ceux qui ont de meilleurs revenus

Si l’on regarde les statistiques par rapport aux revenus des emprunteurs, on peut constater des évolutions plus favorables pour ceux qui ont le plus de revenus. Il y a effectivement de meilleures baisses de taux ces derniers mois pour ceux qui ont les plus gros salaires :

- Moins de 3 SMIC : taux moyen de 1.21 %, en baisse de seulement 1 point de base

- De 3 à 5 SMIC : taux moyen de 1.11 %, en baisse de 4 points de base

- Plus de 5 SMIC : taux moyen de 0.97 %, en baisse de 6 points de base

Les banques favorisent donc ceux qui ont le meilleur profil et notamment les meilleurs revenus. Mais nous verrons, ci-dessous, qu’il est possible d’optimiser votre dossier pour vous rapprocher de ces meilleurs taux, même sans modifier vos revenus.

Même si les prêts sur plus de 25 ans ne représentent plus que 0.4 % du marché (contre 2.1 % en 2019), la part des « 20 à 25 ans » augmente à 53.9 % (contre 46 % en 2019 ou encore moins de 30 % jusqu’à 2016). Cela modifie la structure de la production et tire la moyenne vers le haut.

Taux immobilier actuel moyen : comparaison mensuelle

Tous les mois sur Immobilier Danger, nous vous proposons un tableau comparatif des taux de crédit immobilier moyens par durée et pour différents courtiers. Les taux d’intérêt affichés ci-dessus sont ceux relevés le 1er avril 2021. Ils sont comparés à ceux relevés le 1er mars 2021 (entre parenthèses) :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Il s’agit ici d’un baromètre du taux nominal. Cela signifie qu’il ne tient compte que du prix des intérêts qui sont prélevés sur le montant de votre mensualité avant que le reste serve à rembourser du capital. Pour avoir un taux plus complet qui intègre tous les frais (de dossier, de garantie ou encore l’assurance emprunteur), il faut étudier en détail le TAEG de vos offres de prêt immobilier.

Pour obtenir un taux de crédit immobilier personnalisé et adapté à votre situation personnelle (âge, profession, revenus, patrimoine, etc.) et à votre projet (résidence principale, secondaire, investissement locatif, neuf ou ancien, avec ou sans travaux, région où se situe le bien, etc.), faites une simulation de prêt immobilier en ligne. C’est gratuit et sans engagement. Un courtier spécialisé étudiera et négociera pour vous le meilleur taux actuel possible pour votre projet.

Taux immobilier mai 2021

Voici un résumé des principales informations sur les taux d’intérêt et sur le prêt immobilier en général en ce début mai 2021.

Taux immobilier moyen en mars 2021 : record battu !

Avec un taux d’intérêt moyen à 1.11 % sur les crédits immobiliers souscrits en mars 2021 (Mise à jour : 1.07 % sur ceux d’avril) d’après l’observatoire Crédit Logement CSA. On retrouve le point le plus bas historique observé fin 2019. Les taux de prêt immobilier n’ont jamais été aussi intéressants que maintenant.

Voici le détail des moyennes par rapport aux nombres d’années de remboursement :

- Sur 15 ans : 0.89 % (0.87 % en avril)

- Sur 20 ans : 1.01 % (0.99 % en avril)

- Sur 25 ans : 1.23 % (1.20 % en avril)

Face à un manque de biens à vendre sur le marché, les acheteurs ont moins de marge de négociation sur les prix. Ces derniers augmentent encore et cela oblige les emprunteurs à souscrire des prêts immobiliers de plus en plus longs malgré des taux bas. En effet, malgré la limitation par le HCSF à 25 ans maximum, la durée moyenne ne cesse d’augmenter avec 236 mois sur les crédits de mars 2021. C’est là aussi un record.

Nous verrons ci-dessous que les taux des crédits immobiliers restent à ces excellents niveaux en ce début mai 2021.

Baisse du taux d’usure et risque de refus de prêt

Cette baisse des taux a une conséquence moins heureuse : elle fait baisser le taux d’usure. En effet, les taux d’usure pour le 2ème trimestre sont en baisse par rapport à ceux du 4ème trimestre 2020 et cela pourrait recommencer à poser des problèmes sur certains dossiers.

Pour rappel, il s’agit d’un seuil maximum pour le TAEG d’un crédit immobilier que la Banque de France impose aux banques. Pour ceux qui n’obtiennent pas un très bon taux de prêt ou pour ceux qui doivent payer cher leur assurance emprunteur (à cause de leur âge ou d’antécédents médicaux par exemple), cela peut augmenter le risque de subir un refus de crédit. Comme nous l’avons vu dans notre article « Jusqu’à quel âge peut-on emprunter ?« , il y a des facteurs qui impactent directement votre taux d’intérêt de prêt ou d’assurance emprunteur et qu’il est bon de connaître.

Les délais sont de plus en plus longs pour que les banques traitent votre demande de crédit immobilier

Ces taux records attirent plus de demande de crédit immobilier (aussi bien pour de nouveaux crédits que pour des rachats ou renégociations comme nous le verrons ci-dessous). Cela a pour effet de venir allonger les délais de traitement des banques pour les dossiers de financement. Ajouter à cela des mesures sanitaires et de confinement et cela devient plus difficile pour une banque de traiter dans les temps tous les dossiers en cours. Essayez donc d’anticiper au maximum votre demande de prêt immobilier et prévoyez un allongement du délai de la condition suspensive d’obtention de prêt dans votre compromis si besoin.

Assurez-vous par exemple de votre réelle capacité d’emprunt actuelle en étudiant correctement la réponse à la question « combien puis-je emprunter ?« .

Le manque d’apport personnel : principal frein pour devenir propriétaire pour un primo-accédant

Avec les restrictions imposées à une banque par le HCSF sur l’octroi d’un crédit immobilier, de nombreux jeunes ménages non encore propriétaire de leur résidence principale (un primo-accédant) ont des difficultés à pouvoir emprunter faute d’un apport personnel insuffisant. Il faut dire que certaines banques imposent de 10 à 20 % du projet immobilier en apport et que ce n’est pas à la portée de tous.

Il y a effectivement de plus en plus de difficultés pour obtenir un prêt immobilier sans apport en 2021, alors que cela était très fréquent en 2018 et en 2019.

Pensez à profiter des aides souvent réservées aux primo-accédants comme le prêt à taux zéro ou encore le prêt 1 % logement pour un achat facilité. Cela fait partie des choses à étudier pour savoir comment acheter un appartement ou une maison.

Comparaison du taux immobilier moyen par durée en mai 2021

Comme chaque mois sur Immobilier Danger, faisons le point sur le baromètre du taux de crédit immobilier moyen par durée affiché par différents courtiers en ce 1er mai 2021. Ils sont comparés, entre parenthèses, avec ceux du 1er avril 2021 :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Pour obtenir une réponse personnalisée par rapport à votre situation personnelle et bancaire et à votre projet à financer (maison ou appartement, région, etc.), il vous suffit de remplir dès maintenant cette simulation de prêt immobilier en ligne. C’est gratuit et sans engagement. Notre courtier s’occupera de vous trouver le meilleur taux possible actuellement et vous accompagnera sur toutes les formalités auprès de la banque choisie.

Des meilleurs taux encore bien plus bas

Ces moyennes cachent des écarts qui peuvent être assez importants. Comme vous pouvez le voir sur notre page sur le meilleur taux actuel, il peut être 30 ou 40 points de base plus bas et le taux maximum peut être plusieurs dizaines de points de base plus élevé également. Par exemple, le meilleur taux sur 20 ans est d’environ 0.75 % et celui sur 25 ans est d’environ 1.00 % contre entre 1.30 et 1.35 % pour un dossier moyen.

De quoi vous inciter à bien optimiser votre dossier de crédit immobilier et à bien comparer les offres actuelles pour votre profil (revenus, âge, profession, patrimoine, achat de résidence principale, secondaire ou investissement locatif, etc.). Il est très utile de chercher la meilleure banque pour votre crédit immobilier dans votre région.

Il n’y a pas que les personnes avec d’importants revenus qui peuvent avoir des meilleurs taux pour des prêts immobiliers, il faut surtout soigner votre situation bancaire et montrer les intérêts que peut avoir une banque à vous avoir comme client et à vous faire une meilleure offre sur votre taux. Cela peut passer notamment par la souscription dans cette même banque de différents services, par la domiciliation de vos salaires, etc. En fonction de l’ensemble de ces éléments, vos offres de prêt seront bien plus intéressantes. C’est là aussi qu’un bon courtier immobilier doit savoir vous aider.

Sur autant d’année de remboursement, un gain de 10 à 20 points de base sur le taux peut générer plusieurs milliers d’euros d’économie. Vous pouvez faire le calcul des intérêts de prêt pour vous en rendre compte ou regardez un tableau d’amortissement.

Quelle évolution pour le taux de prêt immobilier dans les mois à venir ? Poursuite de la baisse ou retour de la hausse des taux ?

Durant toute cette année 2021, les taux de crédit immobilier en France vont rester très bas. Même si l’inflation augmente un peu dans les mois à venir (comme le taux de l’OAT 10 ans de la France depuis quelques semaines), on ne s’attend pas à voir une forte hausse des taux cette année. Les critères de sélection imposés par le HCSF permettent de traiter des dossiers bien plus qualitatifs. La banque prend ainsi moins de risques avec des taux immobiliers plus bas sur le montant à financer. Avec des limites sur le taux d’endettement à 35 % (assurance emprunteur incluse donc avec le meilleur TAEG possible), un apport personnel minimum et des durées limitées à 25 ans maximum.

En outre, une banque continue d’avoir besoin d’attirer de nouveaux clients avec une offre compétitive sur le marché des crédits immobiliers, notamment sur son positionnement en matière de taux d’emprunt par rapport aux autres offres visibles dans un baromètre en ligne ou à la moyenne affichée sur des sites comme Immobilier Danger. Les emprunteurs comparent de plus en plus les taux pour réduire le coût de leur financement.

Taux immobilier juin 2021

Depuis plusieurs mois, les conditions s’améliorent pour ceux qui arrivent à emprunter malgré les restrictions imposées par le HCSF aux banques sur les critères d’octroi (apport minimum, taux d’endettement limité, durée maximale de 25 ans, etc.). En effet, les taux de prêt immobilier actuels sur le marché sont de plus en plus bas en France. Mais tous les voyants ne sont pas au vert pour l’emprunteur qui veut faire un crédit immobilier en 2021.

Taux de crédit immobilier moyen à 1.07 % : nouveau record mensuel

D’après les derniers chiffres de l’Observatoire Crédit Logement CSA sur les crédits immobiliers souscrits en mai 2021, le taux d’intérêt moyen est à 1.07 %. C’est la même moyenne que sur les prêts d’avril ou encore une baisse de 4 points de base par rapport à mars. Cela constitue même un nouveau record. Jamais on n’avait connu une moyenne aussi basse.

La baisse se produit sur tout type de durée de remboursement avec ces moyennes là :

- Taux immobilier sur 15 ans : 0.85 %

- Taux immobilier sur 20 ans : 0.98 %

- Taux immobilier sur 25 ans : 1.18 %

En outre, la durée moyenne des prêts immobiliers reste à 236 mois, un niveau très élevé.

Des banques débordées qui privilégient les dossiers solides

Les banques reçoivent un afflux de demandes de crédit immobilier auquel elles ont du mal à faire face. Ainsi, il faut prévoir des délais de réponse et de traitement plus long. Elles en profitent pour privilégier les emprunteurs avec les meilleurs dossiers et se battent moins pour s’occuper des dossiers moins rentables pour elles. Mieux vaut donc soigner votre demande de prêt immobilier avec ces 15 conseils notamment. Il faut prouver à l’établissement prêteur que vous allez être un emprunteur fiable et de qualité pour elle. Certes le niveau de vos revenus et de votre apport personnel jouent beaucoup, mais c’est loin d’être les seuls leviers. À vous d’utiliser ceux sur lesquels vous pouvez jouer pour obtenir votre accord de prêt.

C’est également dans ce style de situation qu’il peut être encore plus pratique de passer par un courtier immobilier. Cet intermédiaire pourra orienter votre dossier vers la banque qui s’intéresse le plus à votre type de profil actuellement et ainsi négocier plus facilement le taux ou les autres conditions de votre emprunt.

Un risque de hausse des taux dans les mois à venir ?

Comme nous l’évoquons en introduction, l’inflation est en train d’augmenter fortement. En effet, on commence à voir se dessiner une forte reprise économique un peu partout dans le monde après plus d’un an de crise du coronavirus Covid-19 et des restrictions multiples. Cela génère des tensions sur différents éléments de base de l’économie et à tendance à faire fortement monter les prix de ceux-ci. Nous verrons ci-dessous comment cette hausse de l’inflation peut impacter les taux de crédit immobilier.

Cette tendance ne devrait être que très temporaire, mais cela pourrait venir générer des tensions sur les taux longs. Ainsi, nous sommes peut être vers le point bas (temporaire ?) au niveau des taux immobiliers. Il y a un risque d’augmentation dans les mois à venir. En tout cas, mieux vaut ne pas trop tergiverser avant d’accepter une bonne offre de prêt en espérant négocier un taux encore plus bas ou d’autres avantages pour votre crédit. Ce n’est pas le bon moment pour tenter d’obtenir un crédit immobilier sans apport par exemple.

Le moment idéal pour un rachat de crédit avantageux !

Plusieurs facteurs s’accumulent :

- Les taux sont à des niveaux records.

- Il y a un risque de hausse dans les semaines ou mois à venir

- Les banques commencent à trier les dossiers et à privilégier ceux qui les intéressent le plus

Pour ceux qui n’ont pas encore franchi le pas pour profiter des excellentes conditions actuelles, c’est plus que jamais le moment de faire un rachat de crédit immobilier. Cela pourrait être moins avantageux dans quelque temps. Sur Immobilier Danger vous trouverez toutes les informations et conseils sur comment faire, pourquoi et ce que cela vous coûte.

Comparaison des taux de crédit immobilier moyens en juin 2021

D’après notre suivi mensuel des taux moyens de prêt immobilier annoncés par différents courtiers au 1er juin 2021 (et une comparaison entre parenthèses avec ceux du 1er mai 2021), il n’y a pour le moment aucune hausse de taux :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Avec cette analyse comparative du baromètre d’un mois sur l’autre, on voit rapidement se dégager la tendance. Les courtiers observent quelques légères baisses sur quelques durées. Ainsi, même si certaines banques commencent à augmenter un peu leur barème de taux pour certains profils, la situation reste très bonne en ce 1er juin 2021.

Pour savoir ce qu’il en est réellement pour vous et obtenir le meilleur taux personnalisé en fonction de votre projet (achat d’une résidence principale ou secondaire ou d’un investissement locatif, logement neuf ou ancien, montant du projet, région où vous achetez, etc.) et de votre situation personnelle (revenus, patrimoine, déjà propriétaire ou non, gestion de vos finances, autres besoins en banque ou assurance, etc.), remplissez en 2 minutes notre simulation de prêt immobilier.

Vers une hausse des taux de prêt immobilier au 2ème semestre 2021 ?

Cela fait beaucoup de bruit actuellement sur le marché financier ou dans les médias : l’inflation augmente assez rapidement en ce moment. Cela s’explique par le début et l’anticipation d’une forte reprise économique après plus d’un an de crise. Voici notre analyse de ce que cela pourrait entrainer sur le marché des taux des crédits immobiliers.

Pour financer l’achat d’une maison ou d’un appartement, il faut emprunter beaucoup d’argent et sur de nombreuses années de remboursement. Ainsi, l’évolution du taux de crédit immobilier suit plus ou moins l’évolution des taux longs sur les marchés financiers.

Par exemple, depuis quelques semaines, l’OAT 10 ans de la France augmente fortement. On est passé de taux inférieur à -0.30 % début 2021 à entre 0.15 et 0.25 % ces derniers jours. Il y a eu une première vague de hausse de mi-janvier à fin février, puis une seconde depuis mi-avril.

Pour le moment, cela n’a pas d’impact sur les taux immobiliers en France. Il n’y a pas de corrélation directe avec l’OAT 10 ans. Néanmoins si ces tensions persistent et que l’inflation augmente sur une période suffisamment longue, les banques risquent d’augmenter petit à petit les taux des crédits immobiliers. Cela pourrait se produire dans les semaines ou mois à venir.

D’après nous, ce phénomène ne semble que temporaire. La tension devrait retomber rapidement une fois que l’économie mondiale aura repris un rythme plus « normal ». Cependant, il faut se montrer très attentif aux prochaines décisions des banques centrales (FED pour les États-Unis et son influence sur le reste du monde et BCE plus spécifiquement pour l’Europe). Ce sont elles qui dictent les règles et font la pluie et le beau temps sur les marchés financiers.

Pour ceux qui veulent contracter des prêts immobiliers, mieux vaut ne pas trop s’attarder pour se prémunir d’une possible augmentation des taux à l’avenir. Le coût des prêts pourrait augmenter. L’intérêt de patienter semble bien limité avec ces conditions pour un emprunt dans les mois à venir et des prix qui continuent d’augmenter. Les emprunteurs qui peuvent obtenir un emprunt immobilier actuellement bénéficient d’excellents taux.

Taux immobilier juillet 2021

En ce 1er juillet 2021, on constate quelques points de base de plus sur la plupart des chiffres sur les taux de crédit immobilier. On commence à apercevoir quelques très légères augmentations des taux d’intérêt et cela pour différentes durées de remboursement. N’est-ce qu’une petite hausse normale après plusieurs mois de baisse ou le début d’un changement de tendance plus durable ? Nous verrons ci-dessous qu’il est trop tôt pour affirmer l’un ou l’autre. Les perspectives autour de l’inflation des mois et années à venir et donc des choix des banques centrales (BCE et FED) restent très incertaines en cette période de début de sortie de crise sanitaire et économique.

Taux d’intérêt pour un emprunt immobilier au plus bas

Les statistiques de l’observatoire Crédit Logement montrent sur les crédits immobiliers souscrits en avril et en mai 2021 un taux immobilier moyen au plus bas jamais enregistré avec 1.07 %. Jamais les emprunteurs n’ont pu bénéficier de telles conditions pour financer leur acquisition immobilière, faire un rachat de crédit immobilier ou renégocier leur prêt.

Seulement, comme nous allons le voir dans notre comparaison des taux moyens en ce 1er juillet par rapport à il y a un mois, on assiste à une faible augmentation aussi bien sur des crédits courts (10 ou 15 ans) que sur une longue durée (25 ans).

Le HCSF maintient les mêmes critères d’octroi de crédit immobilier

Depuis fin 2019, le HCSF et la Banque de France soumettent les banques à des pressions plus fortes sur les critères d’octroi d’un crédit immobilier. En juin, un nouveau point a été fait et les critères pour un crédit immobilier en 2021 restent les mêmes :

- Taux d’endettement limité à 35 % mais qui doit inclure les frais d’assurance emprunteur notamment en plus des mensualités de tous vos crédits.

- Une durée maximale de remboursement de 25 ans (27 ans pour un crédit immobilier VEFA avec 2 ans de différé).

- Demande d’un apport personnel suffisant (au moins 10 à 20 % du montant total du projet)

- Dérogation pour 20 % des dossiers de crédit immobilier par rapport à ces règles avec une majorité des dérogations pour financer l’achat d’une résidence principale

Ainsi, il est bien plus difficile de négocier un prêt immobilier sans apport ou d’emprunter bien au-delà des 35 % d’endettement, même pour les ménages qui ont de très bons revenus.

Taux d’usure au plus bas : le risque de refus de crédit immobilier augmente

Comme à chaque début de trimestre, la Banque de France met à jour ce que l’on nomme les taux d’usure. Ceux-ci varient en fonction du type de prêts et des durées. Après des records pour les taux de crédit immobilier, on observe pour ce 3èmtre trimestre 2021 des taux d’usure au plus bas. Or, comme le stipule l’article R. 314-11 du code de la consommation, le taux annuel effectif global (TAEG) ne peut en aucun cas dépasser ces plafonds mis en place pour protéger les emprunteurs.

Cela risque d’entrainer une augmentation des refus de crédit au 3ème trimestre, surtout si les taux immobiliers augmentent dans les semaines à venir. Certains dossiers auront plus de mal à être validés.

Comment comparer les taux de crédit immobilier pour chaque durée type ?

Comme chaque mois, voici un tableau comparatif des taux de crédit immobilier moyens relevés par différents courtiers et surtout les variations entre les taux de ce 1er juillet 2021 et ceux du 1er juin 2021. On voit clairement apparaître différentes augmentations mineures peu importe le nombre d’années de remboursement :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Ces moyennes ne représentent qu’un taux nominal pour un dossier moyen. Cela signifie que cela ne tient pas compte des frais de dossier, des frais de garantie et surtout de l’assurance emprunteur. Pour bien comparer les offres de prêt immobilier de différentes banques, il est préférable de vous fier au TAEG (taux annuel effectif global) qui inclut tous ses frais et permet une comparaison de crédit immobilier plus juste.

Envie d’en savoir plus sur le taux de crédit immobilier que vous pouvez obtenir vous avec votre profil d’emprunteur (âge, revenus, profession, situation bancaire, patrimoine, etc.) et votre type de projet (résidence principale, résidence secondaire, investissement locatif ou rachat de crédit immobilier, etc., logement neuf ou ancien ?, montant de l’emprunt et région, etc.) ? Obtenez une réponse rapide, gratuite et sans engagement. Comment ? Remplissez cette simulation de prêt immobilier et un courtier spécialisé vous recontactera avec le meilleur taux possible actuellement dans votre situation.

Meilleurs taux sur 15 ans à 0.61 %, sur 20 ans à 0.75 %

Dans notre baromètre des meilleurs taux immobiliers actuels, vous pouvez voir que les écarts avec le taux de crédit immobilier moyen sur le marché restent importants. Il y a régulièrement plus de 30 points de base sur des durées de 15, 20 ou 25 ans. De quoi donner une capacité d’emprunt supplémentaire avec une même mensualité et un même nombre d’années de l’ordre de plusieurs milliers d’euros. En effet, par exemple, on peut emprunter 7 457 € de plus sur 20 ans avec des mensualités de 1 000 € avec un meilleur taux à 0.75 % (222 802 €), contre 215 345 € avec un taux moyen à 1.10 %.

Pour tenter de vous approcher le plus possible de ces meilleurs taux, il convient de tout faire pour obtenir un crédit immobilier avec un meilleur taux, cela passe notamment par le fait de soigner tout ce qui peut l’être sur votre dossier et de savoir mettre en avant ce qui peut intéresser les banques.

Taux immobilier août 2021

Les conditions sont bonnes pour les ménages en France en cet été 2021 et cela quelle que soit votre région. Les taux de crédit immobilier sont à des niveaux très bas et devraient le rester comme nous le verrons ci-dessous. Néanmoins, la difficulté porte plus sur le fait de réussir à avoir un accord de prêt et une offre de la part d’une banque.

Un taux immobilier moyen de 1.06 %

D’après le dernier baromètre de l’observatoire Crédit Logement CSA, le taux de crédit immobilier moyen obtenu en juin 2021 est de 1.06 %. Il s’agit donc encore d’un point de base de moins que le précédent record (1.07 % sur les crédits immobiliers d’avril et mai 2021). C’est un niveau très bas encore jamais vu jusqu’à présent. Malgré des craintes de hausse qui pesaient le mois dernier, on peut voir qu’il n’en est rien et que les banques continuent de prêter à de très bons prix.

Mise à jour le 03 août 2021 : c’est même 1.05 % sur les crédits souscrits en juillet 2021 d’après les derniers chiffres communiqués par le Crédit Logement CSA.

Cela accentue le mouvement de baisse des taux observé depuis 1 an : – 21 points de base en un an (- 7 points de base depuis le 1er janvier 2021).

Voici les moyennes actuelles par durée :

- Taux sur 15 ans : 0.86 %

- Taux sur 20 ans : 0.99 %

- Taux sur 25 ans : 1.18 %

Et vous pouvez voir sur notre baromètre des meilleurs taux que les emprunteurs avec d’excellents dossiers peuvent obtenir des taux encore bien plus bas. De quoi augmenter votre capacité d’emprunt et ainsi votre budget pour acheter la maison ou l’appartement de vos rêves.

C’est donc un très bon moment pour faire un rachat de crédit immobilier. En effet, cela peut permettre de réduire considérablement votre taux pour la suite de votre crédit. De quoi diminuer vos mensualités ou les conserver pour finir de rembourser plus rapidement. Bénéficiez des meilleurs taux avec notre simulation de rachat en ligne.

Autre record atteint, celui de la durée moyenne de financement la plus importante jamais enregistrée avec 237 mois (19 ans et 9 mois) sur les prêts signés en juin.

Comment obtenir un crédit immobilier avec les contraintes actuelles ?

Obtenir un crédit immobilier reste assez compliqué en août 2021. Les banques appliquant strictement les critères imposés par le HCSF comme un minimum d’apport personnel, un taux d’endettement maximum de 35 % ou encore une durée de remboursement limitée à 25 ans (sauf en VEFA avec 2 ans de différé qui permet un financement sur 27 ans).

Elles ne peuvent déroger à ces critères que pour 20 % des dossiers de demande de prêt immobilier. De plus, ces dérogations doivent être appliquées en priorité à des primo-accédants et pour l’achat d’une résidence principale. Autant dire que c’est encore plus rare pour financer un investissement locatif. Par exemple, en 2019 il était assez fréquent d’obtenir un prêt immobilier sans apport pour investir dans un appartement à mettre en location. C’est en 2021 plus du tout la même chose. Seuls quelques rares investisseurs parviennent à emprunter sans apport ou à déroger à ces critères d’octroi.

Cela s’observe nettement avec l’explosion du niveau d’apport personnel depuis 2 ans comme le montre ce graphique d’évolution par année :

En outre, la récente baisse du taux d’usure vient accentuer ces difficultés pour faire valider son dossier de crédit immobilier. Il est impératif de bien négocier son taux d’intérêt mais également tous les autres frais de financement comme notamment son assurance emprunteur afin de limiter le risque de refus de prêt immobilier.

Heureusement, les acquéreurs qui valident ces critères peuvent bénéficier d’excellents taux d’intérêt.

Comparaison des taux immobiliers moyens donnés par les courtiers

Les courtiers en prêt immobilier reçoivent des milliers de dossiers, ils échangent très régulièrement avec les banques et peuvent donc dresser un panorama assez représentatif du niveau actuel des taux d’emprunt immobilier.

Comme chaque mois, voici un tableau comparatif des taux immobiliers moyens annoncés par différents courtiers ce 1er août 2021 en comparaison des taux affichés le 1er juillet 2021 lors de notre dernier point sur les taux d’intérêt :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans | 30 ans |

|---|---|---|---|---|---|

| MeilleurTaux | N/A | ||||

| Empruntis | |||||

| ACE | N/A | ||||

| ABCourtage | N/A | N/A | |||

| Cyberpret | N/A |

Le moins que l’on puisse dire, c’est que les taux de crédit immobilier sont plutôt en baisse ce mois-ci sur tout type de durée et pour quasiment tous les courtiers en août 2021.

Que regarde une banque avant de vous proposer un taux de prêt immobilier ?

Elle va principalement regarder votre situation financière : épargne, apport utilisé pour cet achat immobilier, revenus, évolutions et stabilité de ceux-ci (CDI ou fonctionnaires sont privilégiés), votre comportement au niveau de vos dépenses, vos habitudes financières (utilisation du découvert, etc.), vos autres prêts. Elle prendra également en compte votre âge, votre situation familiale et son évolution à court et moyen terme.

En outre, pour ce qui concerne l’assurance emprunteur, votre état de santé et les risques sur ceux-ci (tabac notamment) seront étudiés à la loupe avant de vous déterminer un taux d’assurance de prêt immobilier. C’est un calcul complexe qui varie d’un assureur à un autre.

Pour comparer les possibilités du marché en fonction de votre situation personnelle et de votre projet, faites une simulation de prêt immobilier. Cela ne prend que quelques minutes d’utiliser notre comparateur et cela vous permet d’obtenir des informations rapidement sur les meilleures offres actuelles pour votre profil d’emprunteur.

Les taux immobiliers devraient rester très bas en 2021

Les nouvelles sont bonnes pour les emprunteurs. En effet, les banques centrales (BCE pour l’Europe et Fed pour les États-Unis) vont continuer de fortement soutenir les marchés et l’économie. Ainsi, les conditions vont rester excellentes pour que les banques se financent sur les marchés financiers.

On peut déjà voir que l’OAT 10 ans de la France est redescendu à -0.10 % après être monté jusqu’à 25 points de base plus haut. C’est bon signe pour les taux longs comme pour un prêt immobilier. Les légers risques de voir une augmentation des taux de prêt immobilier dans les mois à venir sont en train de disparaître. Ainsi, les banques françaises vont pouvoir continuer de proposer des taux d’emprunt toujours aussi bas qu’actuellement dans les semaines et mois à venir.

Taux immobilier septembre 2021

En cette rentrée de septembre 2021, les taux de crédit pour l’achat d’une maison ou d’un appartement en France sont toujours à des niveaux très attractifs. Le record sur la moyenne des taux bancaires moyens mensuels est encore amélioré et les conditions restent les mêmes pour pouvoir emprunter.

Taux immobilier moyen 2021 : record encore battu

Sur les crédits immobiliers de juillet 2021, le taux moyen est à 1.05 % d’après l’observatoire Crédit Logement CSA. C’est encore un point de base de moins que le mois précédent. C’est 19 points de base de gagner en un an. De quoi rendre le prêt immobilier encore plus attractif pour ceux qui peuvent en bénéficier.

Voici les moyennes pour les durées standard :

- Taux sur 15 ans : 0.87 %

- Taux sur 20 ans : 0.98 %

- Taux sur 25 ans : 1.18 %

La baisse des taux s’applique de manière similaire pour tous les dossiers et cela pour chaque revenu type.

Les durées moyennes sont toujours aussi élevées avec 236 mois (260 mois pour un projet dans le neuf et 248 mois pour un dans l’ancien).

Des conditions d’emprunt qui restent inchangées

Comme depuis le début de l’année, les critères d’octroi des crédits immobiliers restent les mêmes. Ils sont dictés par les règles fixées par le HCSF et la Banque de France :

- Il faut un minimum d’apport personnel. De quoi au moins financer les frais de notaire et d’agence voire certains frais bancaires (administratifs, garantie, etc.). Il est en effet beaucoup plus compliqué d’obtenir un prêt immobilier sans apport qu’il y a un ou deux ans.

- Le taux d’endettement maximum est figé à 35 % en tenant compte des cotisations d’assurance emprunteur et cela même avec de très bons revenus

- La durée de remboursement ne doit pas dépasser 25 ans (sauf en VEFA avec un différé de 2 ans qui peut alors atteindre 27 ans)

- Le TAEG (taux annuel effectif global) ne doit pas dépasser le taux d’usure. Attention, celui-ci est de plus en plus bas et peut poser des problèmes pour certains emprunteurs.

En fonction de votre situation, les banques n’ont le droit qu’à 20 % de dossiers avec des exceptions sur ces critères et principalement pour un primo-accédant et pour une résidence principale. Selon votre profil, vous pourrez peut-être bénéficier d’une dérogation.

Combien puis-je emprunter avec mes revenus ?

Les contraintes vues ci-dessus limitent la capacité d’emprunt des ménages. Le montant des mensualités va être limité par le plafond d’endettement par rapport à votre salaire. Ainsi, même sans autres crédits, le capital que vous allez pouvoir emprunter va être plafonné. Pour vous aider à faire le point sur le montant potentiel de votre prêt, regardez « combien puis-je emprunter ?« .

Ceci va conditionner votre budget global, même s’il est toujours possible de l’améliorer avec des aides comme le PTZ (prêt à taux zéro) ou encore le prêt patronal d’Action Logement. Ces dispositifs permettent de limiter les intérêts sur le montant total de vos prêts immobiliers.

En outre, certains particuliers devront composer avec les limites de leur âge. Pour en savoir plus, regardez « jusqu’à quel âge peut-on emprunter ? ».

Comparaison du taux de crédit immobilier en septembre 2021

Comme le mois dernier, le tableau de comparaison des taux immobiliers moyens de ce 1er septembre 2021 avec celui du 1er août dernier ne montre que des changements minimes, tous à la baisse. Les courtiers ne voient pas d’évolution notable dans l’orientation des taux de crédit immobilier.

Voici pour chaque durée type, le taux d’intérêt moyen annoncé par le baromètre de différents courtiers en prêt immobilier :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| ABCourtage | N/A | |||

| Cyberpret |

Ces chiffres représentent ce qu’obtiennent en moyenne les emprunteurs qui passent par ces courtiers en ce moment. Pour avoir un aperçu plus précis de ce que vous vous pouvez avoir comme taux, il suffit de prendre quelques minutes pour faire une simulation de crédit immobilier en ligne. Vous aurez une réponse rapide.

Bien entendu, plus vous soignerez votre dossier et plus vous pourrez vous rapprocher des meilleurs taux actuels de notre baromètre. Ils sont en ce mois de septembre à 0.56 % sur 15 ans, 0.70 % sur 20 ans ou encore 0.89 % sur 25 ans. Il y a donc encore de beaux écarts entre ces meilleurs taux et les taux moyens. Suivez nos conseils pour obtenir un meilleur taux et étudiez toutes les possibilités de négociations avec votre banque des meilleures conditions d’emprunt.

Cette situation est également idéale pour faire un rachat de crédit avec un meilleur taux.

Taux immobilier octobre 2021

Besoin d’emprunter prochainement ou de faire racheter votre emprunt ? Vous serez heureux d’apprendre que la baisse des taux se poursuit actuellement. La moyenne est à un niveau record et cela pourrait descendre encore plus bas comme nous le verrons ci-dessous. En contrepartie, les banques vont devoir être encore plus rigoureuses sur les critères d’octroi de crédit bancaire vis-à-vis des emprunteurs.

Taux de prêt immobilier moyen à 1.05 %

Sur l’ensemble des crédits bancaires pour financer un projet immobilier (acquisition de logement neuf ou ancien et travaux), le taux d’emprunt moyen est de 1.05 %. C’est le niveau le plus bas jamais enregistré jusqu’à présent.

Il faut compter 1.12 % pour un financement d’un bien immobilier neuf et 1.06 % pour acheter une maison ou un appartement ancien.

La durée moyenne des prêts reste élevée avec 236 mois. Il suffirait qu’elle diminue un peu pour voir la moyenne des taux battre encore des records.

Taux immobilier sur 20 ans à 0.99 %

Plus vous empruntez sur une longue durée et plus le taux d’intérêt augmente. Ainsi, il est intéressant d’observer les statistiques moyennes sur 15, 20 ou 25 ans pour mieux comparer avec son propre projet et sa recherche de prêt :

- Taux immobilier sur 15 ans : 0.87 %

- Taux immobilier sur 20 ans : 0.99 %

- Taux immobilier sur 25 ans : 1.17 %

En fonction du nombre d’années de votre remboursement et du montant de vos mensualités, vous pouvez calculer combien vous pouvez emprunter pour acheter une maison ou un appartement. Pour compléter cela et définir précisément votre budget, pensez à ajouter votre apport personnel ainsi que les aides financières auxquelles vous avez droit (prêt à taux zéro PTZ, prêt patronal Action Logement, PEL, etc.). En outre, il faudra penser à décompter le montant des frais de notaire de ce budget total pour savoir de quelle somme vous disposer réellement pour le prix du bien.

Taux bas mais critères d’octroi plus strictement contrôlés

Jusqu- là les conditions pour accorder des prêts immobiliers fixées par le HCSF étaient des incitations fortes. Les organismes de crédits ont mis du temps à s’y conformer. Le taux de dossier en dehors de ces critères n’est descendu que récemment proche du plafond de 20 % fixé par le HCSF et la Banque de France.

D’ici à la fin de l’année, il y aura plus de contrôles et les établissements prêteurs pourront se faire sanctionner pénalement s’ils ne respectent pas ces nouvelles règles. Autant dire qu’il ne faudra pas s’attendre à du laxisme autour de ces conditions d’accès à l’emprunt qui sont notamment :

- Un taux d’endettement maximum de 35 % (prix d’assurance de prêt compris). De quoi limiter fortement vos mensualités maximales.

- Un montant minimum d’apport personnel

- Une durée maximale de 25 ans

Retrouvez plus d’informations sur les critères du HCSF pour un crédit immobilier en 2021.

Tableau comparatif des taux d’intérêt moyens en octobre 2021

Pour mieux se rendre compte des évolutions d’un mois sur l’autre, voici un tableau comparatif des taux immobiliers moyens donnés par différents courtiers ce 1er octobre 2021 par rapport à ceux relevés le 1er septembre 2021 lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| ABCourtage | N/A | |||

| Cyberpret |

De nouvelles baisses semblent donc se produire encore pour cet automne au niveau des taux immobiliers moyens. Il en est de même pour le niveau actuel des meilleurs taux.

Nous vous rappelons que pour vous rapprocher de ces meilleurs taux ou au moins obtenir un taux pas plus haut que ces moyennes, il faut soigner votre profil d’emprunteur pour plaire aux banques et les inciter à faire des efforts pour vous avoir en tant que client (ou vous garder). Voici 15 conseils pour améliorer votre dossier de crédit immobilier. Vous pourrez ainsi négocier plus facilement un taux plus bas ou de meilleures conditions de remboursement.

Taux immobilier novembre 2021

Après une année extrêmement profitable pour les taux de prêt immobilier en France, il se pourrait que la baisse des taux marque une pause sur cette fin d’année, voire que l’on observe de légers mouvements de hausse.

Taux immobilier moyen stable à 1.05 %

Depuis 3 mois, la moyenne du taux immobilier est de 1.05 %. Même s’il y a encore quelques diminutions de taux, le fait que les prêts se font sur des durées un peu plus longues vient gommer ces améliorations dans le calcul de la moyenne. C’est 13 points de base de moins qu’il y a un an et 36 points de base de moins qu’il y a 3 ans.

Il faut distinguer les taux pour financer une nouvelle acquisition d’un logement ancien ou neuf (1.07 % en moyenne pour chaque catégorie), de ceux pour un prêt travaux (1.01 % en moyenne).

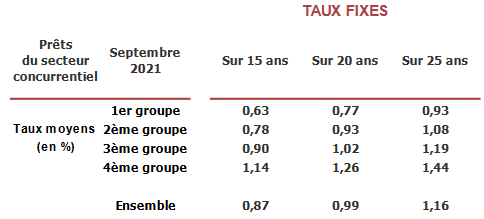

Quels taux moyens selon la durée ?

Le taux d’intérêt d’un crédit va dépendre, entre autres éléments, du nombre d’années pendant lequel vous allez rembourser le capital emprunté. Plus vous empruntez longtemps et plus le taux sera élevé. C’est une sorte de prime de risque que prennent les banques et autres organismes prêteurs. Ainsi, une moyenne globale n’est pas très significative. Chaque projet est différent et il y de multiples situations personnelles et financières. Ainsi, il est déjà préférable d’étudier les taux immobiliers moyens sur 15, 20 ou 25 ans afin de pouvoir comparer plus facilement avec le taux bancaire obtenu pour votre projet :

Voici les moyennes pour un taux de crédit immobilier sur 15, 20 et 25 ans selon les statistiques de l’observatoire Crédit Logement CSA :

Il y a là encore de grandes disparités entre les emprunteurs. Les meilleurs dossiers (les 25 % des crédits avec un meilleur taux) obtiennent un taux d’intérêt moyen de 0.77 % sur 20 ans quand ceux avec les dossiers les moins qualifiés (les 25 % des crédits avec des taux les plus élevés) sont à 1.26 % :

Un écart de près de 50 points de base qui est énorme. L’adage les banques ne prêtent qu’aux riches est toujours aussi présent. Non seulement, il faut un dossier solide actuellement pour obtenir un prêt immobilier, mais en plus, les meilleurs profils obtiennent des taux beaucoup plus bas et payent ainsi moins cher que les dossiers plus difficiles à faire passer.

Pour améliorer vos chances, suivez ces 15 conseils pour obtenir un meilleur taux lors de votre demande de crédit immobilier.

Les risques de refus de crédit suite à la baisse des taux d’usure

Légalement, une banque ne peut vous proposer un prêt dont le TAEG, le taux annuel effectif global qui tient compte du taux d’intérêt mais aussi des frais de dossier, de garantie ou encore du coût de l’assurance emprunteur, est supérieur à un certain plafond. Ce dernier est nommé le taux d’usure et évolue tous les trimestres en fonction des moyennes sur les crédits immobiliers du trimestre précédent. C’est la Banque de France qui calcule et diffuse ces plafonds.

Suite à la baisse des taux bancaires de ces derniers mois, les taux d’usure qui varient selon le type de projet et les durées ont diminué également. Or, avec les taux immobiliers qui stagnent voire qui augmentent un peu comme nous allons le voir ci-dessous, les risques d’observer un refus de prêt immobilier sont plus élevés pour ce 4ème trimestre 2021.

Ces contraintes viennent s’ajouter à ceux imposés par le HCSF sur le taux d’endettement, le minimum d’apport personnel exigé ou encore la limite à 25 années de remboursement.

Comparateur des taux de prêt immobilier moyens en novembre 2021

Comme tous les mois, nous faisons un point sur l’évolution du taux de crédit immobilier moyen affiché par différents courtiers au 1er jour du mois pour différentes durées d’emprunt. Voici la comparaison des taux moyens au 1er novembre 2021 par rapport à ceux du 1er octobre :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| ABCourtage | N/A | |||

| Cyberpret |

On observe ainsi clairement un changement de tendance. Après des baisses régulières globales des taux d’intérêt sur toutes les durées depuis le début de l’année, on voit plusieurs augmentations de taux par rapport aux niveaux records du mois dernier. Les variations sont minimes et n’impactent que peu le coût pour votre projet. Néanmoins, il faudra voir si la tendance se poursuit en cette fin d’année 2021. Comme nous le verrons ci-dessous, l’inflation et la hausse des taux bancaires à long terme pourraient impacter le marché du crédit immobilier dans les mois à venir.

Légères hausses aussi sur les meilleurs taux immobiliers actuels

Dans notre suivi du baromètre des meilleurs taux actuels, nous constatons également quelques points de base de plus sur tout type de durée. On est par exemple sur un meilleur taux de 0.70 % sur 20 ans ou de 0.90 % sur 25 ans.

Les écarts avec les taux moyens sont un peu moins importants qu’il y a quelques trimestres. Cependant, avec 30 points de base de moins en moyenne, tendre vers ces meilleurs taux du moment peut vous permettre d’augmenter considérablement le montant de votre capacité d’emprunt pour un achat de maison ou d’appartement.

Par exemple, avec une mensualité de 800 € (hors assurance et frais de financement) et un crédit sur 25 ans et un meilleur taux de 0.90 %, cela permet d’emprunter un capital de 214 844 € et un coût total des intérêts de 25 156 €. Avec un taux moyen à 1.20 %, c’est « seulement » 207 256 € que vous allez emprunter. Soit une différence de capacité d’emprunt de 7 588 €. Ce qui est loin d’être négligeable.

Découvrez combien vous pouvez emprunter pour un achat immobilier et définissez ainsi votre capacité d’emprunt et le montant de votre budget global (frais de notaire inclus).

Informations utiles :

Pour ceux qui veulent faire un prêt relais, voici les taux de prêt relais en 2025.

Taux immobilier décembre 2021

On observe pour la première fois de l’année une augmentation des taux en novembre et en décembre 2021. Attention au refus de prêt par une banque que cela peut engendrer avec les seuils d’usure en plus des conditions d’octroi fixées par le HCSF.

Dernières statistiques sur le taux immobilier en novembre 2021

Les taux des prêts immobiliers souscrits sur le mois d’octobre 2021 l’ont une moyenne de 1.05 % d’après l’observatoire Crédit Logement CSA. Les taux sont donc restés stables dernièrement à un niveau historiquement bas. En effet, cela fait depuis les prêts d’août que la moyenne de taux est à ce niveau. Et elle n’était qu’un point de base plus bas durant les 3 mois précédents :

Ainsi, les emprunteurs qui ont des revenus suffisants ont pu bénéficier d’excellentes conditions bancaires pour financer leur projet à moindre coût tout au long de l’année 2021.

Voici les moyennes en fonction du nombre d’années d’engagement pour un contrat bancaire :

- Taux immobilier sur 15 ans : 0.84 %

- Taux immobilier sur 20 ans : 0.98 %

- Taux immobilier sur 25 ans : 1.14 %

Augmentation des taux immobiliers et taux d’usure très bas : attention au refus de crédit

La Banque de France calcule les taux d’usure en vigueur au 4ème trimestre 2021 selon les taux immobiliers moyens observés au 3ème trimestre. Ces seuils à ne pas dépasser sont donc basés sur des taux records et peuvent limiter des projets lorsque les taux de crédit immobilier remontent comme actuellement.

Pour rappel, une banque ne peut pas vous faire une offre de prêt si son taux TAEG dépasse ce plafond pour votre type de prêt et sa durée. Cela signifie que tous les frais liés au financement sont inclus, notamment le taux d’assurance de prêt immobilier. Pensez donc bien à négocier et à comparer chaque élément de votre dossier de crédit.

Maintien des critères d’octroi de crédit immobilier du HCSF

Cela va faire bientôt 2 ans que le HCSF impose aux banques de respecter certains critères avant d’accorder des crédits immobiliers :

- Un taux d’endettement maximum de 35 % avec la prime d’assurance emprunteur incluse

- Une durée d’emprunt limitée à 25 ans

- Un apport personnel suffisant

Les banques n’ont le droit de déroger à ces règles que pour 20 % des dossiers pour des prêts immobiliers et en priorité pour financer l’achat d’une résidence principale. Autant vous dire qu’il est bien plus difficile en ce moment d’obtenir un prêt immobilier sans apport, notamment pour un investissement locatif.

Comparatif du taux immobilier moyen en décembre 2021

Ces indicateurs permettent de mesurer les tendances et de voir où se situe le taux d’intérêt que vous obtenez par rapport à la moyenne du marché pour votre durée d’emprunt.

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

La tendance d’évolution du taux immobilier moyen est claire depuis quelques semaines. Ce tableau permet de voir que des augmentations de l’ordre de 5 à 10 points de base sont visibles sur chaque type de durée.

Cela ne touche pas que les dossiers moyens. Les meilleurs taux immobiliers augmentent aussi nettement actuellement. Néanmoins, ces hausses sont un peu moins fortes pour les emprunteurs qui présentent les meilleurs profils (entre 0 et 6 points de variation, contre de 0 à 12 points pour les taux moyens). L’écart se creuse donc un peu plus entre ceux qui obtiennent les meilleurs taux du marché et les autres catégories d’emprunteur. Pensez à suivre ces 15 conseils pour une demande de crédit immobilier au meilleur taux.

Ces données ne sont proposées qu’à titre indicatif. Chaque dossier est différent et varie selon :

- le type de projet à financer (achat de résidence principale, de résidence secondaire ou d’un investissement locatif)

- la durée et le montant du capital

- le profil de l’emprunteur (primo-accédant ou secundo, âge, revenus, patrimoine, situation bancaire générale, profession, etc.), par exemple il peut y avoir un âge limite pour emprunter.

- la région où vous réalisez ce projet

Pour obtenir le meilleur taux d’emprunt possible en fonction de votre profil, remplissez dès maintenant cette simulation de prêt immobilier en ligne. C’est gratuit et sans engagement.

Quel impact d’une augmentation des taux sur votre budget ? Et sur les prix ?

Comme nous avons pu le voir ci-dessus, un écart de quelques points à dizaines de points est facilement possible sur un crédit immobilier. De plus, il y a des risques importants de hausses mesurées de taux dans les mois à venir comme nous le verrons ci-dessous.

Il est donc intéressant de rappeler quelques chiffres qui permettent de quantifier l’impact d’une augmentation des taux sur votre budget et donc sur votre calcul de capacité d’emprunt.

Prenons l’exemple d’une augmentation de 25 points de base sur un taux d’intérêt pour un prêt immobilier et regardons son impact pour différents types d’emprunt (voir la formule de calcul d’intérêt de prêt) :

- Sur un prêt sur 10 ans avec des mensualités de 1 500 €, passer d’un taux actuel moyen de 0.75 % à un taux de 1.00 % entraîne un surcoût total en intérêts de 2 139 € et donc autant d’argent en moins pour votre budget : le montant emprunté passe de 173 363 € à 171 224 € et le coût des intérêts de 6 636 à 8 775 €.

- Sur un prêt sur 20 ans avec des mensualités de 1 000 €, n’avoir qu’un taux de 1.35 % au lieu du taux moyen actuel de 1.10 % entraîne un surcoût en intérêt de 5 120 € (29 774 € contre 24 654 €) et donc une perte de capacité d’emprunt similaire (210 226 € contre 215 345 €).

- Sur un crédit sur 25 ans avec une mensualité de 800 €, la perte en pouvoir d’achat immobilier est encore plus importante avec un taux qui prend 25 points de base (1.50 % au lieu de 1.25 % comme actuellement en moyenne) : – 5 996 € pour 200 031 € de capital emprunté au lieu de 206 027 € (39 968 € d’intérêts contre 33 972 €).

Dans ces exemples, une simple augmentation des taux de crédit immobilier de 25 points de base entraîne une baisse du capital emprunté pour une même mensualité et une même durée de remboursement de l’ordre de 1.25 à 3 %.

Découvrez comment faire pour savoir « combien puis-je emprunter ?« .

En outre, on comprend donc pourquoi après quelques mois de rabot du pouvoir d’achat immobilier par une augmentation des taux, on obtient d’abord un ralentissement des ventes (les acquéreurs sont moins nombreux à pouvoir acheter les biens vendus au prix d’hier) et qu’ensuite (s’il n’y a pas de changements dans le sens contraire au niveau des taux ou d’autres aides financières), les prix de l’immobilier se mettent à baisser.

Beaucoup craignent donc une augmentation des taux qui viendrait freiner la très bonne dynamique actuelle du marché immobilier en France.

Découvrez quelle est la meilleure banque pour un crédit immobilier : nous vous proposons une synthèse globale et un point détaillé sur chaque banque avec par exemple le taux immobilier Crédit Agricole ou le taux immobilier Caisse d’Épargne.

Vers une hausse des taux de prêt immobilier en 2022 ?

Tous les acteurs ont les yeux rivés sur les évolutions des taux aussi bien dans l’immobilier que pour les autres secteurs économiques. En effet, après une longue période de taux très bas pour tenter d’éviter une déflation dévastatrice, les banques centrales devront néanmoins réagir si l’inflation devient trop forte et surtout si cela perdure dans le temps.