L’année 2024 commence par de meilleures nouvelles au sujet des taux de crédit immobilier. On assiste à des premières baisses de taux d’emprunt après presque 2 ans de hausse continue. Les banques reviennent plus franchement sur le marché du crédit immobilier et certaines n’hésitent pas à baisser leur taux d’intérêt pour attirer plus de clients.

De quoi redonner un peu d’air à un marché au ralenti. C’est loin de pouvoir redonner un réel élan, mais cela permet déjà de gommer les hausses de la fin d’année 2023. Voici tout ce qu’il faut savoir sur les taux de prêt immobilier en février 2024.

Mise à jour : découvrez le taux immobilier en avril 2025.

Quelles nouveautés sur les taux de crédit immobilier en février 2024 ?

Faisons d’abord un point sur les dernières statistiques officielles et sur les actualités autour des taux d’intérêt.

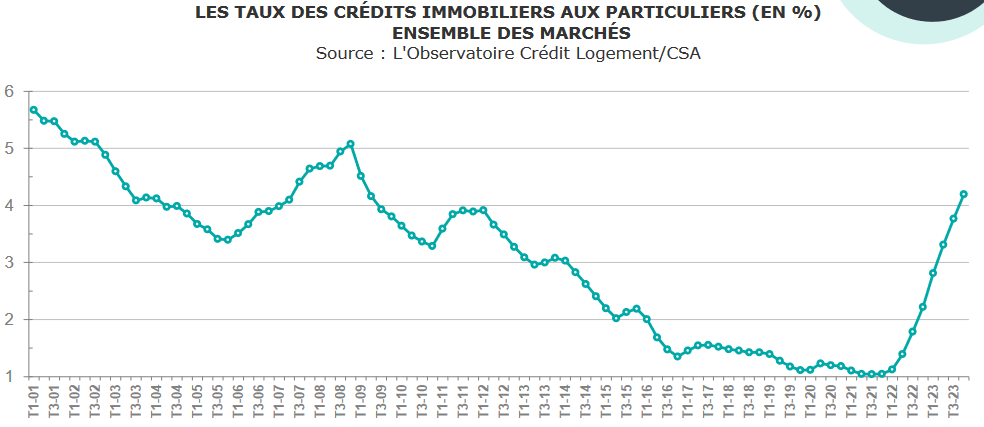

Un taux d’emprunt moyen à 4.24 % en décembre 2023

Les dernières données de l’observatoire Crédit Logement CSA montrent qu’il y a encore eu une toute petite hausse des taux d’intérêt sur les crédits immobiliers souscrits en décembre 2023. En effet, avec un taux d’emprunt moyen de 4.24 %, cela fait 2 points de base de plus que sur les prêts signés en novembre 2023. Nous mettrons à jour ces données avec les chiffres des emprunts de janvier 2024 en bas de ce paragraphe dès qu’ils seront communiqués.

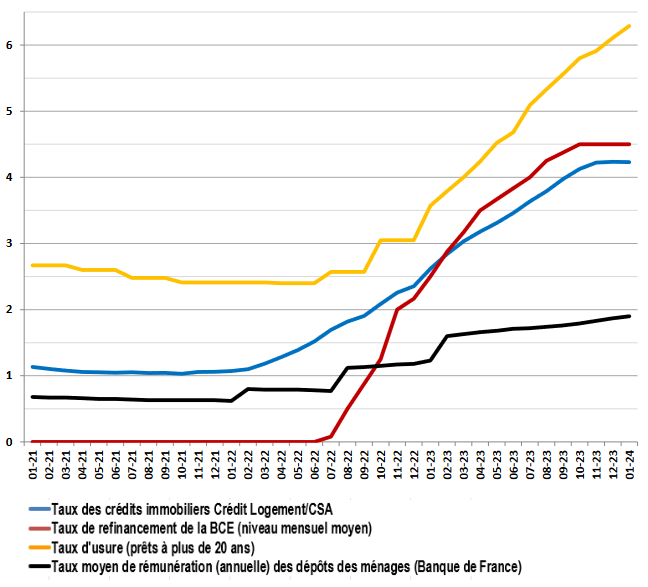

Ce graphique rappelle à quel point l’explosion des taux a été brutale :

En seulement 7 trimestres, nous sommes passés du point le plus bas à un retour à des niveaux jamais vus depuis 2009 !

Pas étonnant que le marché immobilier ait du mal à se remettre et à s’adapter à un changement de conditions aussi rapide et intense.

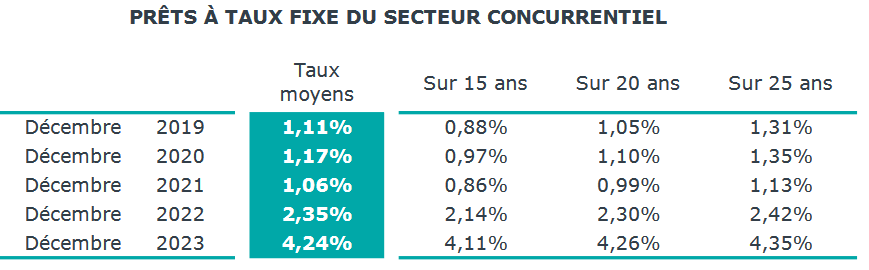

Dans le détail selon la durée, nous pouvons voir ce que cela donne pour les différentes durées standards pour un financement immobilier :

Mise à jour le 6 février 2024 : l’observatoire Crédit Logement CSA a publié aujourd’hui les derniers chiffres sur les emprunts immobiliers signés en janvier 2024. On observe la première baisse de taux d’intérêt depuis plus de 2 ans. Après un point haut à 4.24 %, le taux immobilier moyen redescend à 4.15 % sur les prêts de janvier 2024. Une bonne nouvelle pour les emprunteurs et pour le marché immobilier dans son ensemble même si la route sera longue avant de retrouver des conditions de financement bien plus attractives.

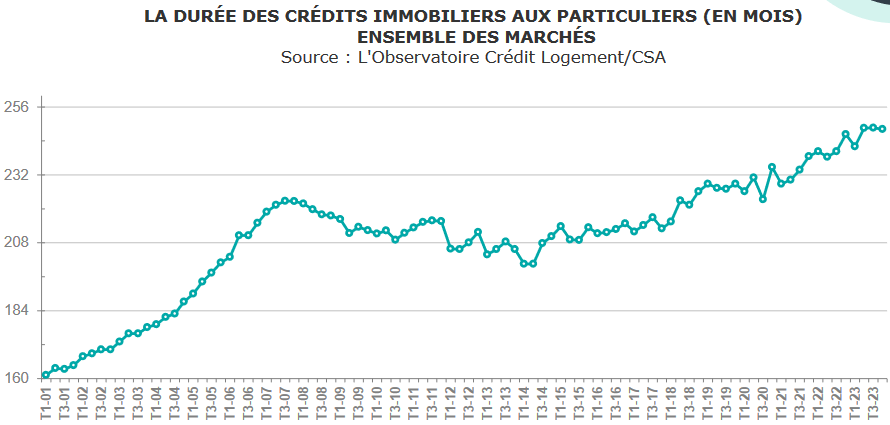

Pour tenter de réduire la perte de capacité d’emprunt (de l’ordre de -25 à -30 % comme vous pouvez le voir lorsque vous demandez « combien puis-je emprunter pour acheter une maison ?« ), les emprunteurs font des prêts sur des durées moyennes de plus en plus élevées (et cela malgré les contraintes imposées par le HCSF) :

Les 3 derniers trimestres de 2023 ont marqué les 3 durées moyennes les plus élevées.

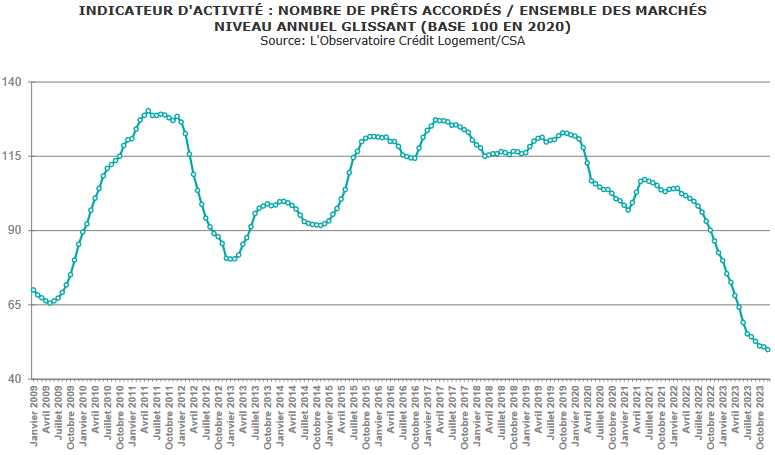

Le bilan de ces conditions de financement particulièrement difficiles en 2023 est une véritable chute de la production de crédits immobiliers. Le nombre de prêts contractés sur un an glissant est au plus bas :

La BCE maintient son taux de refinancement à 4.50 %

Christine Lagarde, la présidente de la Banque Centrale Européenne (BCE) a annoncé le 25 janvier le maintien des taux directeurs de la BCE. Le taux de refinancement qui permet aux banques de vous prêter de l’argent pour acheter votre maison ou votre appartement va rester à 4.50 %.

Il ne faut pas s’attendre à une baisse des taux de la BCE avant juin 2024. Il faudra également quelques semaines pour qu’une éventuelle réduction de ceux-ci soit répercutée sur les taux pour des crédits immobiliers.

Autrement dit, il va falloir être encore patient avant de pouvoir observer une réelle chute des taux d’emprunt immobilier en France. C’est ce que nous envisagions dans notre article « pas de réelle baisse de taux avant 2025 ?« .

Comparaison des taux de prêt immobilier moyens en février 2024

Comme chaque mois, voici un tableau qui reprend les taux de crédit immobilier moyens annoncés par différents courtiers ce 1er février 2024. Entre parenthèses, vous retrouvez les chiffres de ces mêmes baromètres du 1er janvier 2024. De quoi comparer les conditions d’un mois sur l’autre et d’analyser rapidement les évolutions de ces dernières semaines :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Le moins que l’on puisse dire c’est que le retournement de tendance est très net ! Après encore quelques hausses globales sur la fin d’année 2023, les nouvelles grilles tarifaires des banques montrent de belles baisses de taux depuis le début de l’année. Il faut revenir à fin septembre, début octobre pour retrouver des conditions aussi intéressantes. Cela signifie qu’en un mois, les taux ont gommé les augmentations de ces 3 derniers mois.

Retrouvez les meilleurs taux actuels en avril 2025.

Vous pouvez également consulter notre dossier sur les taux de crédit actuels pratiqués par chaque banque afin de dénicher la meilleure banque pour votre emprunt immobilier en 2025 :

- Taux immobilier Crédit Agricole

- Taux immobilier Crédit Mutuel

- Taux immobilier BNP Paribas

- Taux immobilier Société Générale

- Taux immobilier La Banque Postale

- Taux immobilier Caisse d’Epargne

- Taux immobilier Banque Populaire

- Taux immobilier LCL

- Taux immobilier Boursorama

- Taux immobilier Fortuneo

- Taux immobilier Hello Bank

À quoi d’autre faut-il faire attention pour son prêt ?

Avoir un taux d’intérêt le plus bas possible pour son crédit immobilier, c’est très bien. Néanmoins, lorsque vous empruntez pour financer l’achat d’un logement, c’est loin d’être la seule chose à étudier. Voici une liste non exhaustive des éléments d’un prêt à prendre en compte pour bien choisir :

- La durée des remboursements : elle conditionne bien plus que le taux le coût final de votre projet. Regardez par exemple pourquoi il ne faut pas faire l’erreur de souscrire un crédit immobilier sur 25 ou 30 ans.

- La mensualité : c’est la somme d’argent que vous allez payer tous les mois pour payer les intérêts et rembourser une partie du capital emprunté. Voici 10 conseils pour bien définir votre mensualité de prêt. Bien définir ses mensualités est la clé pour réussir son investissement. En effet, cela va conditionner le coût total mais aussi votre capacité à payer tous les mois le montant de vos mensualités pendant plusieurs années et cela en tenant compte de l’évolution de vos revenus et de vos dépenses. Avec ces deux éléments et le taux du prêt, vous aurez tout ce qu’il faut pour obtenir un tableau d’amortissement et comprendre l’évolution du coût dans le temps (attention, il n’est pas constant).

- L’assurance emprunteur : une assurance décès invalidité est obligatoirement demandée par les banques en France pour toute souscription d’un crédit immobilier. Les prix de ces assurances de prêt peuvent aller du simple au double et ce ne sont pas forcément les plus chères qui vous assurent le mieux. Pour en savoir plus, consultez notre guide sur l’assurance d’un prêt immobilier. Vous pouvez également vous renseignez sur le taux d’assurance de prêt immobilier en 2025.

- La garantie du financement : en plus d’une assurance décès invalidité, votre banque va demander une garantie sur cet emprunt. Vous aurez le choix entre une hypothèque, un organisme de caution mutuelle, un nantissement ou encore une inscription en privilège de prêteur de deniers. Pour faire votre choix, comparer les garanties pour votre crédit.

- Les frais de dossier : pour les démarches d’ouverture et de gestion, la plupart des banques et d’organisme de crédit vous demandent de payer dès la signature une somme fixe pour couvrir les frais de traitement. Consultez nos explications sur les frais de dossier de prêt immobilier.

- Les aides financières : en fonction de vos revenus, de la composition de votre ménage, du type de bien que vous achetez, etc. vous pouvez avoir le droit à une ou plusieurs aides à l’achat (prêt à taux zéro, Crédit patronal d’1 % Logement, etc.).

- Et encore : l’apport personnel et les difficultés à obtenir un prêt sans apport en 2024, les frais de remboursement anticipé, les possibilités de moduler vos échéances de remboursement, etc.

Ne restez pas seul face à votre banquier, préparez votre dossier et apprenez à choisir les meilleures options à négocier pour vous. Pour cela, utilisez notre guide de l’optimisation de son crédit immobilier. Les gains peuvent être importants tant le coût d’un prêt immobilier est élevé.

Lire ce guide et utiliser nos différentes calculettes vous permettra de répondre à l’ensemble de vos questions sur votre financement et d’être alerté sur les risques à éviter.

Nous pouvons ensuite vous aider à rechercher la meilleure offre de prêt pour votre projet et votre profil d’emprunteur. Pour cela, il vous suffit de remplir cette simulation de crédit immobilier en ligne. C’est gratuit et sans engagement. Un courtier immobilier expert en financement pourra vous donner tous les conseils possibles pour améliorer votre projet.

Quelle tendance d’évolution pour les taux immobiliers dans les mois à venir ?

Vous pouvez retrouver l’historique de l’évolution des taux sur 50 ans dans notre page dédiée. Néanmoins, si cela permet de se situer par rapport aux conditions du passé. Cela ne permet pas de savoir comment vont s’orienter les taux d’emprunt dans les mois à venir.

Après quelques baisses de taux en ce début 2024, y a-t-il encore de la marge pour de nouvelles diminutions dans les mois à venir ? Les taux ne risquent-ils pas désormais de se stabiliser à ces niveaux toujours élevés ?

Il est fort probable que ce soit la 2ème option qui l’emporte. Comme nous l’avons vu dans les actualités ci-dessus, les taux de la BCE ne baisseront au mieux que d’ici 5 mois. Cela signifie que jusqu’à là, les taux de crédit immobilier ne pourront pas baisser beaucoup plus que ce qu’ils ont connu sur le début de l’année.

La bonne nouvelle, c’est que le pic, le point le plus haut, semble avoir été atteint sur décembre 2023. Les conditions de financement vont donc arrêter de se dégrader et c’est déjà une première étape importante pour espérer un marché immobilier plus dynamique. Il n’y a, en outre, plus aucun refus de crédit lié au taux d’usure en 2024.

Pour des baisses de taux plus franches et impactantes, il faudra plutôt attendre la seconde partie de l’année, voire 2025.

Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

Pensez aussi à comparer les assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier janvier 2024

Mois suivant : Taux immobilier mars 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?