La hausse des taux de crédit immobilier se poursuit en juin 2022. Même s’il reste bien inférieur à l’inflation, les taux de prêt immobilier s’envolent et cela rend beaucoup plus compliqué l’accès au crédit pour acheter une maison ou un appartement. Comment évoluent les taux immobiliers en juin 2022 ? Comment obtenir malgré tout un prêt immobilier à un taux correct pour financer son projet ? Comment réduire le coût de son financement ? Immobilier Danger répond à vos interrogations sur les taux de prêt immobilier 2022.

Mise à jour : découvrez le taux immobilier en décembre 2024.

Quelle évolution pour le taux immobilier actuel ?

Pour commencer, voici les derniers chiffres sur les taux de crédit immobilier en France et une explication sur les difficultés à obtenir un accord pour un prêt aussi bien à cause des critères du HCSF que des blocages à cause du taux d’usure.

Taux de crédit immobilier moyen : 1,27 %

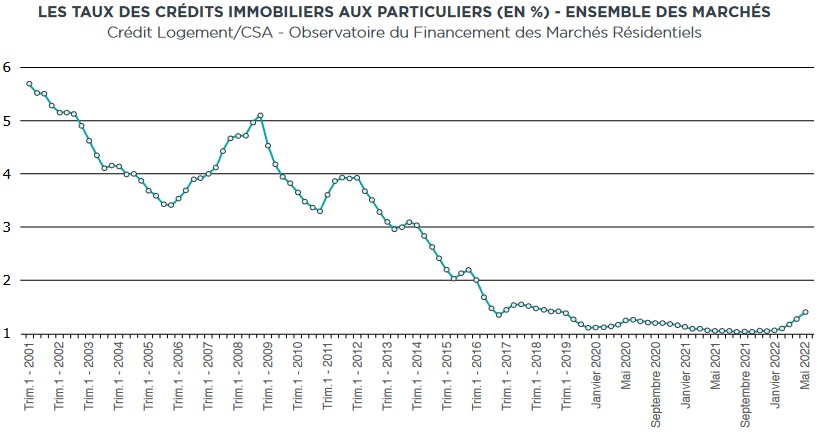

Avec un taux d’intérêt moyen pour les crédits immobiliers souscrits en avril 2022 à 1,27 %, on voit déjà l’ampleur de la progression en quelques mois :

C’est 9 points de base de plus qu’en mars et il pourrait y avoir une nouvelle augmentation au moins similaire sur les prêts contractés en mai (nous mettrons à jour cette page dans quelques jours quand les chiffres officiels de l’observatoire Crédit Logement seront communiqués). Cette tendance pourrait se poursuivre et nous verrons pourquoi ci-dessous. Certes comme le montre le graphique ci-dessus, les taux restent peu cher par rapport à leur tendance historique ou par rapport à l’inflation, mais cela impacte quand même sérieusement les projets en cours, nous y reviendrons.

Selon la durée du remboursement, on peut avoir une moyenne plus précise :

- Taux immobilier sur 15 ans : 1,12 % (contre 1,01 % il y a un mois et 0,86 % fin 2021)

- Taux immobilier sur 20 ans : 1,25 % (contre 1,13 % il y a un mois et 0,99 % fin 2021)

- Taux immobilier sur 25 ans : 1,37 % (contre 1,25 % il y a un mois et 1,13 % fin 2021)

En fonction du type de projet, on va avoir des moyennes légèrement différentes :

- Taux pour un logement ancien : 1,28 %

- Taux pour un logement neuf : 1,28 %

- Taux pour des travaux : 1,22 %

La durée moyenne pour les emprunts signés en avril s’élève à 239 mois. Clairement depuis le début de l’année, les acheteurs tentent de faire face à la hausse des prix et des taux en augmentant la durée de leur financement.

Mise à jour le 03 juin 2022 : Les dernières statistiques viennent d’être publiées. Le taux d’intérêt moyen pour les prêts immobiliers signés en mai 2022 s’élève à 1,38 %. C’est 11 points de base de plus que le mois dernier. La hausse des taux s’accélère donc encore pour un total de 32 points de base de plus que le pourcentage moyen observé sur les derniers mois de 2021 dont 28 points de base sur les 3 derniers mois. Voici le détail selon les durées :

- 15 ans : 1,24 %

- 20 ans : 1,37 %

- 25 ans : 1,49 %

Cela se ressent sur les demandes de crédit immobilier avec -14,1 de prêts accordés sur la période mars à mai 2022 par rapport à la même période en 2021 (-14,4 % sur le montant de la production).

Un taux d’usure trop bas qui bloque des projets

Légalement, une banque ne peut pas prêter de l’argent à un taux TAEG supérieur au plafond défini par la Banque de France chaque trimestre. Retrouvez tous les chiffres et explications sur le taux d’usure 2024. Ce dernier est calculé selon les taux observés durant le trimestre précédent. Or au 1er trimestre 2022, les taux étaient encore très bas. Ainsi mécaniquement, le seuil de l’usure est lui aussi très bas actuellement et cela jusqu’au 1er juillet 2022. En effet, il ne tient pas compte des hausses importantes qu’il y a depuis plusieurs semaines.

Ceci engendre rapidement des refus de financement de la part des banques sur certains types de dossier. Le TAEG intègre tous les coûts du prêt et pas seulement le taux d’intérêt nominal. Par exemple, un emprunteur qui a un taux d’assurance de prêt immobilier élevé à cause de son âge ou d’une maladie peut se retrouver dans l’impossibilité de trouver un prêt avec un taux d’intérêt très bas pour que le TAEG soit inférieur au plafond d’usure actuel. L’une des solutions pour éviter un refus peut être dans ce cas de rechercher une meilleure assurance emprunteur sur le marché afin d’avoir plus de marge sur son taux de crédit.

Des règles du HCSF toujours contraignantes

Les conditions fixées par le HCSF aux établissements bancaires sont les mêmes depuis le début de l’année : taux d’endettement maximum de 35 %, un apport personnel suffisant, des prêts limités à 25 ans, etc. Cela contribue aussi à rendre plus difficile l’accès au crédit en juin 2022. Le marché est plus difficile qu’il y a quelques mois et encore plus par rapport à 2018 ou 2019 où il était assez facile d’obtenir un prêt sans apport.

Une décision doit être prise fin juin pour savoir si ces contraintes restent les mêmes jusqu’à la fin de l’année ou si elles évoluent pour redonner un peu plus d’air au marché et des possibilités aux établissements prêteurs.

Comparateur du taux immobilier moyen en juin 2022

Comme tous les mois, voici notre baromètre du taux de prêt immobilier moyen au 1er juin 2022 sur 10, 15, 20 et 25 ans pour différents courtiers en comparaison avec les niveaux relevés le 1 mai 2022 lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Les hausses ont encore été très fortes au mois de mai. Attention, le courtier Cyberpret ne semble pas avoir mis à jour son baromètre ces derniers jours. Ce qui explique ce décalage avec d’autres courtiers en prêt immobilier.

Par rapport aux taux immobiliers relevés le 1er janvier 2022, cela commence à faire une belle explosion des conditions d’emprunt. Par exemple, on observe les évolutions suivantes sur les taux moyens :

- Un taux à 1,40 % actuellement sur 15 ans contre 0,90 % il y a 5 mois, soit plus 50 points de base

- Un taux actuel de 1,55 % sur 20 ans contre 1,00 % au 1er janvier 2022, soit plus 55 points de base

- Un taux actuel moyen de 1,70 % sur 25 ans contre 1,20 % au tout début de l’année, soit plus 50 points de base

Au niveau des meilleurs taux, les augmentations sont bien moins fortes. On parle de 0,85 % sur 15 ans contre 0,60 %, ou de 0,65 % sur 10 ans contre 0,45 %, soit « seulement » respectivement 25 et 20 points de base d’écart. Sur des durées plus importantes, l’augmentation est plus importante. On est à plus 40 points de base sur 20 ans (1,10 % contre 0,70 %) et sur 25 ans (1,30 % contre 0,91 %).

Cela signifie que l’écart se creuse entre la qualité des dossiers. Les meilleurs clients des banques subissent moins l’explosion que les dossiers les moins qualitatifs. Ainsi, il est plus que temps de soigner votre dossier de prêt et de vous faire aider dans la recherche du meilleur taux.

Pour cela, vous pouvez utiliser notre simulateur en ligne gratuit ou utiliser nos informations pour tout savoir sur les banques pour un crédit immobilier en 2024. Nous donnons notamment notre avis sur :

Quel impact de l’augmentation des taux sur ma capacité d’achat pour une maison ou un appartement ?

Concrètement, qu’est-ce que cela change pour votre investissement dans un logement ?

Cela vient réduire votre capacité d’emprunt et donc votre pouvoir d’achat à apport personnel constant. Au 1er janvier 2022, vous pouviez obtenir un prêt de 200 000 € sur 20 ans à 1,00 % avec une mensualité de 919,79 €. Avec cette même mensualité et un taux à 1,55 % en moyenne désormais, vous ne pouvez obtenir qu’un capital de 189 706 €. Soit une perte financière de 10 294 €. C’est donc une perte d’un peu plus de 5 % dans cet exemple.

Regardez combien vous pouvez emprunter pour acheter une maison : cela va dépendre de vos revenus actuels et futurs, de vos autres crédits, de la durée de votre remboursement, etc. Vous pouvez autrement faire le calcul d’intérêt de prêt immobilier grâce à la formule présentée sur cette autre page.

Pour limiter cela, il est indispensable de rechercher le meilleur prêt immobilier possible pour votre profil.

Astuce : les banques augmentent assez régulièrement leur grille de taux. Certains établissements prêteurs font désormais des mises à jour toutes les semaines au lieu de tous les mois. Si vous avez signé un compromis de vente, ne tardez pas avant de rechercher et d’accepter une offre de prêt, sous peine de voir les taux d’intérêt augmenter encore entre-temps.

Assurance emprunteur : entrée en application de la loi Lemoine pour les nouveaux contrats

En matière de prêt immobilier en France, la souscription d’une assurance emprunteur est obligatoire ou presque. Une banque vous demandera de souscrire à un contrat d’assurance de prêt avec différentes garanties selon votre situation pour assurer certains risques de non remboursement (décès, invalidité, incapacité de travail, perte d’emploi, etc.). Jusqu’ici la loi Lagarde de 2010 vous permet de choisir librement votre assureur. Vous n’êtes pas obligé d’accepter l’assurance de groupe de votre banque.

Pour changer de contrat, il fallait profiter de la loi Hamon pendant la 1ère année ou de l’amendement Bourquin à chaque date anniversaire. Désormais, cela va être beaucoup plus simple avec la loi Lemoine et la réforme de l’assurance emprunteur. Celle-ci rentre en vigueur dès le 1er juin 2022. Voici les principaux changements :

- Possibilité de changer d’assurance de prêt à tout moment : plus besoin d’attendre une date spéciale

- La suppression du questionnaire de prêt immobilier sur votre santé pour les crédits de moins de 200 000 € : attention cela ne concerne que les emprunteurs dont le terme de l’emprunt arrive avant le 60ème anniversaire

- Le délai pour le droit à l’oubli d’un cancer pour l’assurance emprunteur passe de 10 ans à 5 ans : les anciens malades dont la guérison est officielle depuis plus de 5 ans pourront ne plus mentionner un ancien cancer ou une hépatite C dans leur bilan médical.

Pour les anciens contrats, ces nouvelles règles vont entrer en vigueur à partir du 1er septembre 2022. Il faudra donc attendre la rentrée pour profiter de ces changements bénéfiques pour les emprunteurs.

Quelle tendance d’évolution pour les taux de crédit immobilier cet été 2022 ?

Pourquoi les taux d’emprunt immobilier augmentent fortement ?

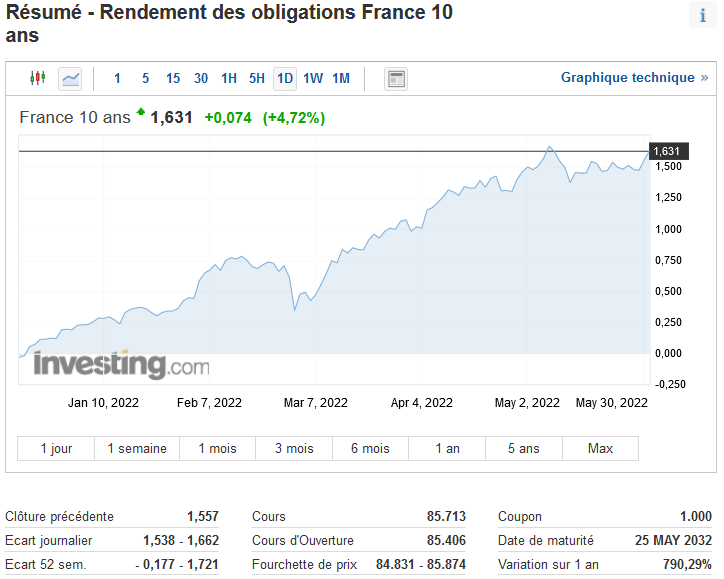

Cela provient de la forte inflation mondiale qui est observée depuis plusieurs mois. Pour tenter de limiter l’explosion des prix, les banques centrales comme la BCE prennent des mesures pour dans un premier temps moins soutenir les marchés, puis dans un second temps augmenter les taux directeurs auxquels peuvent emprunter les banques. On voit ainsi les taux pour des contrats à long terme augmenter fortement depuis plusieurs semaines. Même s’il n’y a pas de corrélation directe avec les crédits immobiliers, le suivi de l’évolution de l’OAT 10 ans de la France donne un bon indicateur de la tendance pour les crédits immobiliers dans les mois à venir :

On est passé de taux encore négatifs début janvier 2022, à plus de 1,60 % le 31 mai 2022. Les taux des prêts immobiliers peuvent mettre plus de temps à monter et ce mouvement haussier peut être d’une moindre ampleur, néanmoins cela donne la tendance.

Le chiffre de l’inflation annuelle en France annoncé par l’INSEE le 31 mai 2022 est de +5,2 % en un an contre +4,8 % le mois dernier et cela pourrait encore grimper. Il faut donc s’attendre à de prochaines autres augmentations des taux immobiliers dans les mois à venir. On est encore loin de voir une stabilisation et difficile de savoir jusqu’où cela va aller et de faire une prévision à moyen ou long terme.

Pour les particuliers qui ont un projet en cours, il est préférable de ne pas tergiverser et de se décider rapidement avant de subir des conditions d’emprunt encore plus dégradés d’ici quelques semaines ou mois.Même s’il sera peut-être possible de faire un rachat de crédit dans quelques années si nous revenons vers les taux très bas, il est préférable de bénéficier des meilleures conditions dès le début du prêt car c’est là que vous payez le plus gros montant des intérêts à votre banque.

Pensez néanmoins à bien négocier le prix de la maison ou de l’appartement car les acheteurs reprennent peu à peu la main dans différents secteurs géographiques. Le marché est bien moins dynamique et porteur pour vendre selon la région.

Profitez des conditions actuelles avant de nouvelles hausses des taux de crédit, remplissez dès maintenant cette simulation de prêt immobilier en ligne et découvrez ainsi les meilleures offres bancaires du moment en fonction de votre projet, de votre région et de votre profil (revenus, capacité d’emprunt, montant de l’apport, profession en CDI, fonctionnaire ou autres).

Pensez aussi à comparer les devis d’assurance de prêt immobilier pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre projet.

Mois précédent : Taux crédit immobilier mai 2022

Mois suivant : Taux immobilier juillet 2022

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?