Quel taux de crédit immobilier en 2022 ?

Comment ont évolué les taux de prêt immobilier en 2022 ? Depuis plus de 10 ans, Immobilier Danger analyse chaque début de mois les taux de crédit immobilier actuels pour aider les acquéreurs à savoir où en est le marché. Retrouvez dans cette page le résumé de toutes nos analyses pour l’année 2022 avec un résumé général.

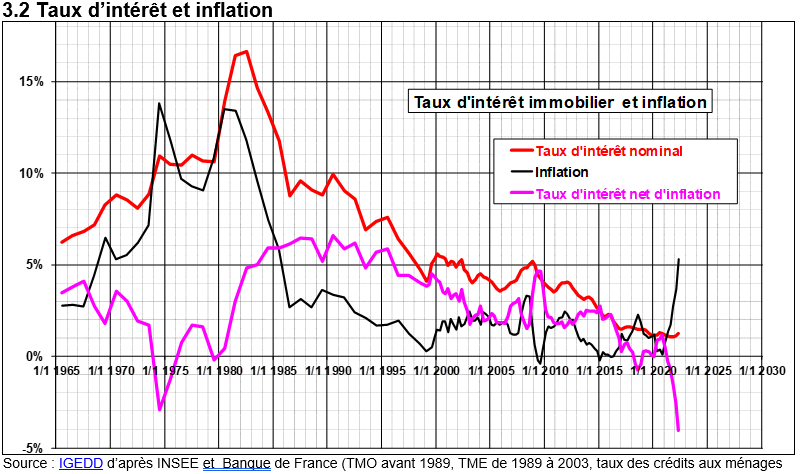

L’année 2022 a marqué un grand tournant dans le monde du crédit immobilier. Après 6 à 7 années avec des taux très très bas par rapport au passé, on a assisté en 2022 à une forte hausse des taux d’intérêt. Cela a fortement secoué le marché qui s’est peu à peu paralysé, faute de capacité d’emprunt pouvant supporter des prix devenus trop élevés.

Quelle évolution des taux de crédit immobilier en 2022 ?

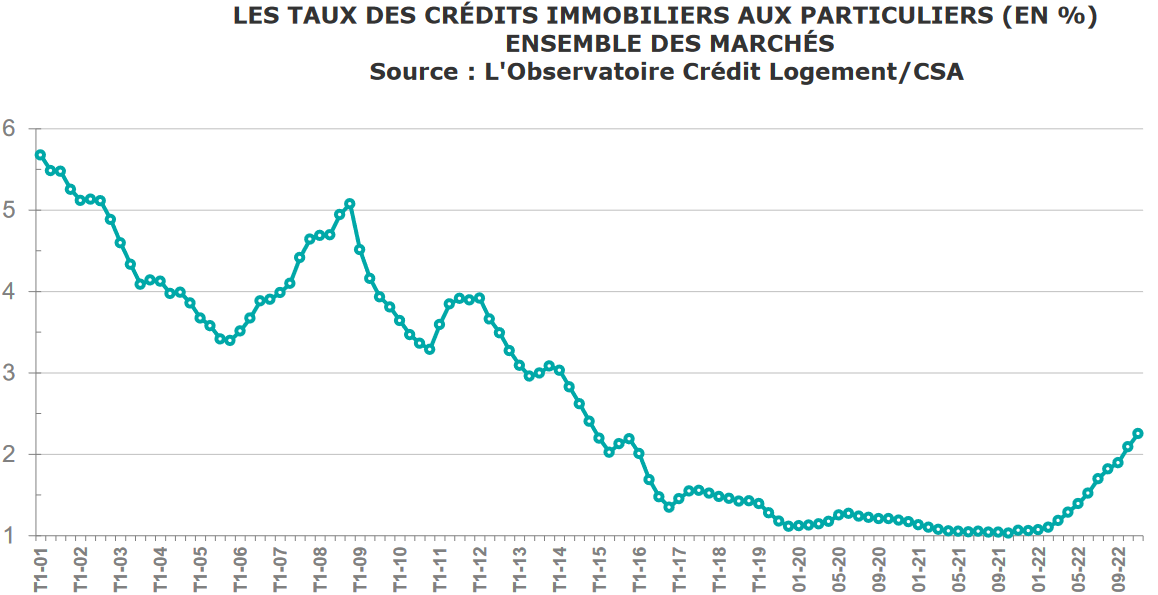

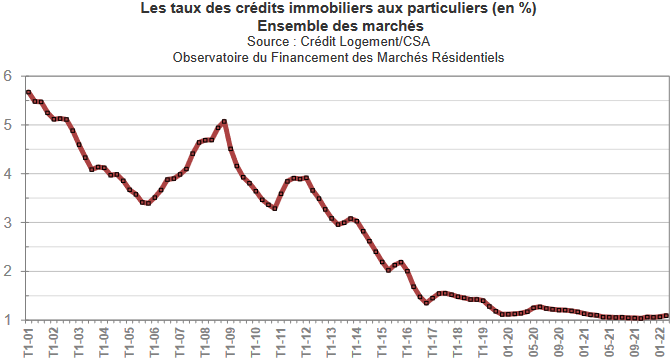

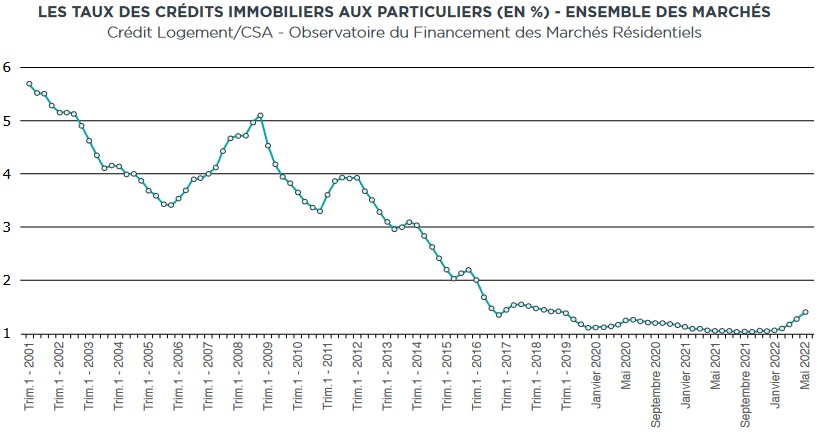

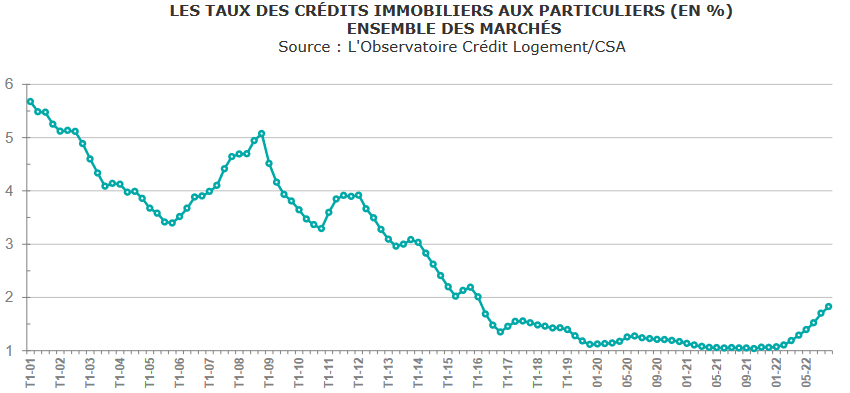

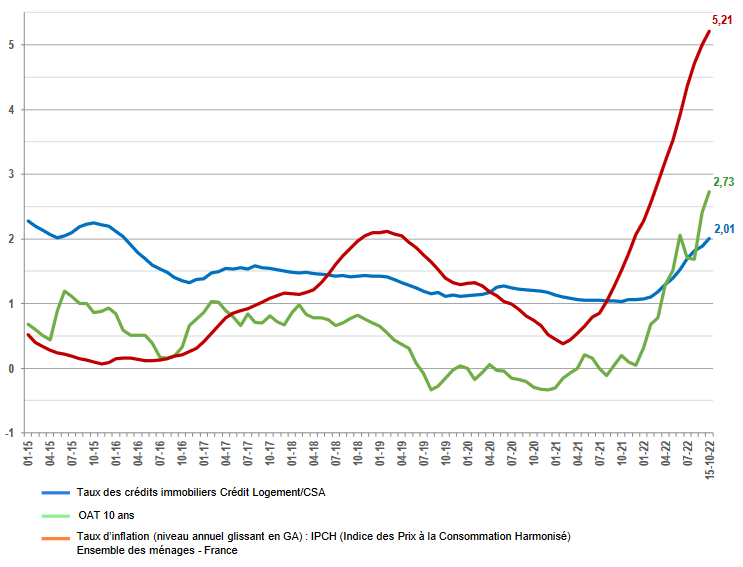

Voici la courbe d’évolution du taux de crédit immobilier moyen publiée fin 2022 d’après l’observatoire Crédit Logement CSA, le taux d’intérêt moyen était alors remonté à 2.25 % après un record à 1.05 % sur les taux immobiliers en 2021 :

Ce graphique montre que l’on est violemment sorti d’une longue période de baisse des taux ‘de 2012 à 2021) puis de stabilisation à des niveaux extrêmement bas. Cela a commencé par quelques légères augmentations au début de l’année 2022 avant qu’une flambée des taux ait lieu à partir du printemps 2022. Cela n’a pas tardé à poser des problèmes, non seulement de pouvoir d’achat, mais également de blocage technique pour obtenir un crédit à cause des taux d’usure qui sont restés trop bas trop longtemps.

Nous allons reprendre ci-dessous un bilan des meilleurs taux de crédit immobilier en 2022 puis nos observations mois par mois cette année-là.

Quel meilleur taux immobilier en 2022 ?

Dans le tableau ci-dessous, vous pouvez retrouver les meilleurs taux obtenus pour un crédit immobilier mois par mois en 2022 :

| Période | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| Janvier 2022 | 0.45 % | 0.60 % | 0.70 % | 0.91 % |

| Février 2022 | 0.30 % | 0.50 % | 0.65 % | 0.85 % |

| Mars 2022 | 0.40 % | 0.50 % | 0.70 % | 0.85 % |

| Avril 2022 | 0.50 % | 0.80 % | 0.90 % | 1.05 % |

| Mai 2022 | 0.60 % | 0.80 % | 0.90 % | 1.15 % |

| Juin 2022 | 0.65 % | 0.85 % | 1.10 % | 1.30 % |

| Juillet 2022 | 0.65 % | 0.90 % | 1.10 % | 1.30 % |

| Août 2022 | 1.05 % | 1.20 % | 1.40 % | 1.55 % |

| Septembre 2022 | 1.10 % | 1.25 % | 1.45 % | 1.70 % |

| Octobre 2022 | 1.25 % | 1.50 % | 1.65 % | 1.80 % |

| Novembre 2022 | 1.25 % | 1.50 % | 1.70 % | 1.95 % |

| Décembre 2022 | 1.72 % | 1.93 % | 1.99 % | 2.15 % |

Pour connaître les derniers chiffres, découvrez notre page sur les meilleurs taux immobiliers en avril 2025. Cette autre page est mise à jour très régulièrement pour que vous puissiez savoir en un coup d’œil où en sont les meilleurs taux et les taux moyens.

Taux immobilier janvier 2022

Les taux de prêt immobilier baissent à nouveau un peu en ces premiers jours de janvier 2022 après quelques hausses il y a un mois. Les conditions actuelles de financement sur le marché sont excellentes et devraient le rester tout au long de l’année 2022. Découvrez tout ce qu’il faut savoir sur le taux immobilier en janvier 2022 et nos conseils et services pour un meilleur prêt immobilier.

Toute l’actualité des taux immobiliers en ce début 2022

En ce début d’année, il convient de faire un point complet sur les conditions actuelles pour emprunter pour l’achat d’une maison ou d’un appartement. L’un des projets majeurs pour de nombreuses personnes en 2022.

Fausse frayeur sur une hausse des taux immobiliers

Sur fin novembre et début décembre, les banques ont assez nettement augmenté les taux d’intérêt et cela aussi bien pour les crédits sur des courtes ou longues durées ainsi que pour tout type de profil. Néanmoins, cela se calme un peu actuellement. On observe une légère baisse des taux immobiliers moyens sur tout le marché comme nous le verrons ci-dessous dans notre tableau comparatif.

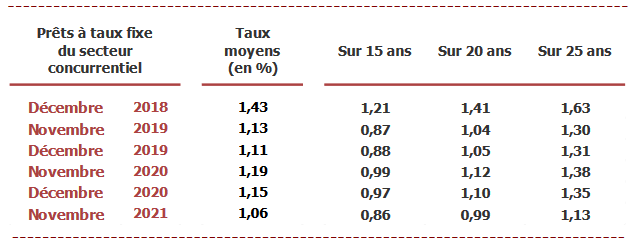

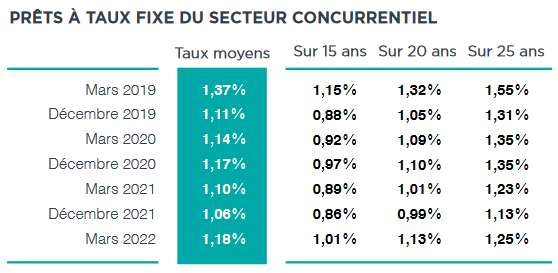

Sur les derniers chiffres de l’observatoire Crédit Logement CSA, le taux de crédit immobilier moyen sur les prêts contractés en novembre 2021 est de 1.06 %. C’est un point de base de plus que sur les 3 mois précédents.

Voici la moyenne du marché pour chaque durée type :

- Crédit sur 15 ans : 0.86 %

- Prêt sur 20 ans : 0.99 %

- Emprunt sur 25 ans : 1.13 %

On peut s’attendre à quelques hausses sur les prêts immobiliers de décembre.

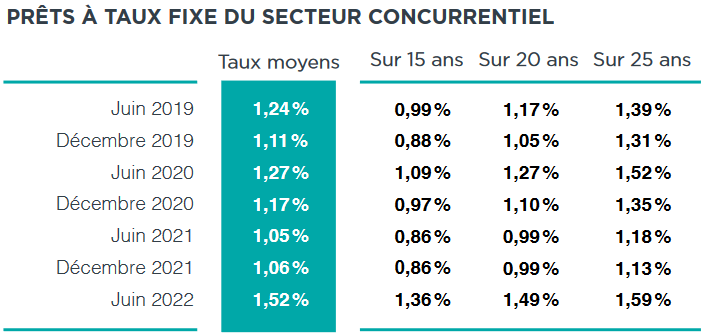

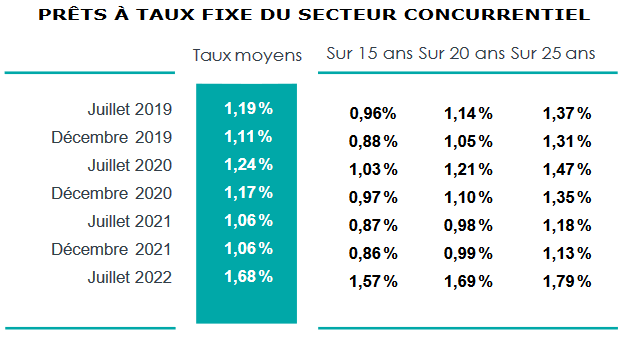

Vous pouvez les comparer avec ceux observés à la même période de l’année en 2018, 2019 et 2020 ici :

Critères fixés par le HCSF pour un prêt immobilier en 2022

Depuis 2 ans le Haut Conseil à la Stabilité Financière, HCSF (composé du ministre de l’économie, de la Banque de France, etc.) impose aux banques de respecter des critères plus stricts pour l’octroi d’un crédit immobilier. Le but est de limiter les risques d’endettement trop élevés des ménages.

Voici un résumé des principales règles bancaires à suivre pour obtenir un crédit pour l’achat d’un logement en 2022 :

- Une durée maximale d’emprunt de 25 ans

- Un taux d’endettement maximum de 35 % (assurances emprunteurs comprises)

- Un apport personnel suffisant. La part des prêts immobiliers sans apport a fondu en 2020 et 2021 par rapport aux années précédentes et cela devrait se poursuivre en 2022.

Seuls 20 % des dossiers peuvent déroger à ces règles bancaires du HCSF avec obligatoirement une majorité de dérogation pour un financement de résidence principale. Les banques réservent ce privilège à leurs meilleurs clients.

Retrouvez plus d’informations sur les critères du HCSF pour un prêt immobilier.

Le TAEG plafonné par un taux d’usure toujours très bas

En outre, une banque ne peut faire une offre de prêt dont le taux annuel effectif global (TAEG) dépasse un certain plafond. C’est la Banque de France qui indique à chaque début de trimestre les plafonds à respecter pour le taux d’usure en 2022 selon chaque type de crédit.

Avec des taux très bas depuis plusieurs années, le taux d’usure est mécaniquement lui aussi très bas. Ce qui peut conduire à davantage de refus de crédit, notamment lorsque les frais pour assurer les emprunteurs sont élevés.

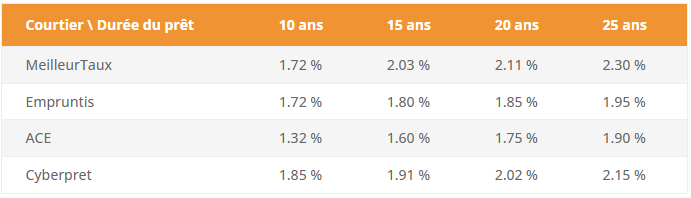

Comparaison des taux de crédit immobilier moyens : ça baisse à nouveau

Comme chaque mois, voici un tableau comparatif des taux immobiliers moyens annoncés par différents courtiers et pour différentes durées au 1er janvier 2022 par rapport au 1er décembre 2021. Cela permet de déceler les tendances de ces dernières semaines. Après du rouge presque partout le mois dernier, on peut voir que la situation s’améliore un peu pour ce mois de janvier.

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Ceci ne constitue qu’une moyenne du taux d’intérêt nominal (hors frais de dossier, de garantie et d’assurances). Les banques prennent en compte une multitude de critères pour définir le taux qu’elle peut vous proposer pour financer votre projet.

Ainsi, pour obtenir une estimation plus précise, il convient de faire une simulation de crédit immobilier en ligne et de faire étudier votre dossier par un professionnel expérimenté qui pourra dénicher la meilleure offre du moment pour votre profil en fonction des offres actuelles des différentes banques. Un courtier immobilier spécialisé étudiera avec grand soin votre dossier et chercher la meilleure solution possible pour votre crédit.

Quelle évolution pour le taux immobilier en 2022 en France ?

Les établissements prêteurs disposent de nombreuses liquidités et vont continuer en cette année 2022 à se livrer une forte concurrence au niveau des taux de crédit immobilier afin de capter de nouveaux clients. En effet, le crédit immobilier reste le meilleur moyen pour eux d’attirer des actifs et de les conserver longtemps dans leur établissement. Le temps de leur proposer ensuite d’autres produits plus lucratifs pour eux.

En outre, la BCE (banque centrale européenne) et la FED continuent de soutenir le marché financier et l’économie et cela malgré une inflation actuellement plus forte. Cette hausse de l’inflation ne semble que temporaire. L’évolution la plus probable est une accalmie au cours de l’année 2022. Ce qui pourrait permettre pourquoi pas de nouveaux records sur les taux dans les prochains. En attendant pour ce premier trimestre 2022, les emprunteurs peuvent déjà profiter d’excellentes conditions pour un crédit à un taux très bas.

Taux immobilier février 2022

Où en est le marché des taux de prêts immobiliers en ce début 2022 en France ? Pour un emprunteur, il est important de pouvoir prévoir à quel taux il pourra obtenir un crédit. En effet, c’est ce qui va déterminer sa capacité à acheter un bien dans sa région en plus de son apport personnel. En fonction de l’évolution des taux, on peut également décider d’accélérer ou de ralentir sur son projet ou décider de passer par un courtier pour avoir de l’aide pour négocier un meilleur taux. Découvrez tout sur les taux de crédit immobilier en février 2022.

Les actualités autour du taux de prêt immobilier en février 2022

Alors que l’inflation s’installe encore un peu plus et que les yeux sont rivés sur les décisions des banques centrales comme la FED et la BCE qui pourraient venir bouleverser le marché, les taux de crédit immobilier continuent d’être à des niveaux historiquement bas en France.

Un taux d’intérêt moyen de 1.06 %

Selon l’observatoire Crédit Logement CSA, le taux moyen pour des crédits immobiliers souscrits en décembre 2021 est de 1.06 %. Soit la même moyenne qu’en novembre et un point de base de plus que les 3 mois précédents. Cela fait donc plusieurs mois que les taux de prêt immobilier sont stables autour de 1.05-1.06 %, soit leur niveau le plus bas jamais enregistré.

Comme vous le savez probablement, emprunter sur une longue durée coûte plus cher. Chaque année supplémentaire peut entraîner une augmentation du taux, voici donc un point sur les moyennes pour les durées standards :

- Taux moyen sur 15 ans : 0.86 %

- Taux moyen sur 20 ans : 0.99 %

- Taux moyen sur 25 ans : 1.13 %

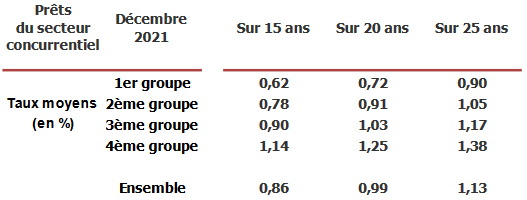

Cependant, tous les emprunteurs ne sont pas logés à la même enseigne. Plus votre dossier est jugé de qualité par la banque (revenus, patrimoine, apport personnel, activité professionnelle, habitudes bancaires, âge, etc.) et meilleur sera votre taux d’emprunt. Ainsi, si l’on classe les emprunteurs par ordre de qualité des dossiers et que l’on découpe en 4 groupes de même taille, cela permet d’avoir des informations plus précises sur les taux obtenus pour ces 4 groupes grâce aux statistiques de l’observatoire Crédit Logement :

Comme vous pouvez le voir, il y a des écarts importants entre les clients particuliers des banques. En effet, les établissements prêteurs décident de leur grille tarifaire selon des critères qui leurs sont propres. Même au sein d’une même enseigne il peut y avoir des différences entre chaque région car chaque banque régionale de la même société établit sa propre grille de taux.

Sur Immobilier Danger, on vous conseille pour améliorer votre dossier et négocier de meilleures conditions. Cela peut vous permettre d’emprunter plus ou de réduire le coût de votre financement.

Renseignez-vous sur le calcul d’intérêt de prêt immobilier (formule, etc.) et apprenez à décrypter votre tableau d’amortissement. En effet, vous pourrez ainsi comprendre ce que contiennent vos mensualités pour chaque mois ou trimestre et voir combien d’euros sont prélevés pour les intérêts à chaque moment sur votre mensualité.

Pas de résiliation à tout moment de l’assurance de prêt immobilier

Longtemps espérée, la résiliation à tout moment de l’assurance emprunteur n’aura encore pas lieu dans les mois à venir. Une perte de pouvoir d’achat de plusieurs millions par an pour les Français.

Les banques ont encore gagné leur lobbying en modifiant les textes en de simples améliorations sur la délégation d’assurance actuelle et sur les modalités de changement d’assurance de prêt en cours de contrat. Mais cela ne pourra se faire rapidement que dans la première année du contrat (loi Hamon), sinon il faut attendre la date anniversaire (amendement Bourquin) pour une renégociation.

Il faut dire que c’est sur ce produit qu’elles rattrapent les marges très faibles prises sur les intérêts du prêt. Ainsi, les banques vont continuer à conserver la plupart du juteux marché de l’assurance emprunteur. Sauf pour les clients qui feront le nécessaire pour renégocier leur assurance de prêt immobilier. Ce qui peut être extrêmement source d’économies (plusieurs centaines à milliers d’euros pour ceux qui ont encore plusieurs années de remboursement).

À vous de vous battre pour bénéficier des meilleurs taux d’assurance de prêt immobilier et faire valoir vos droits.

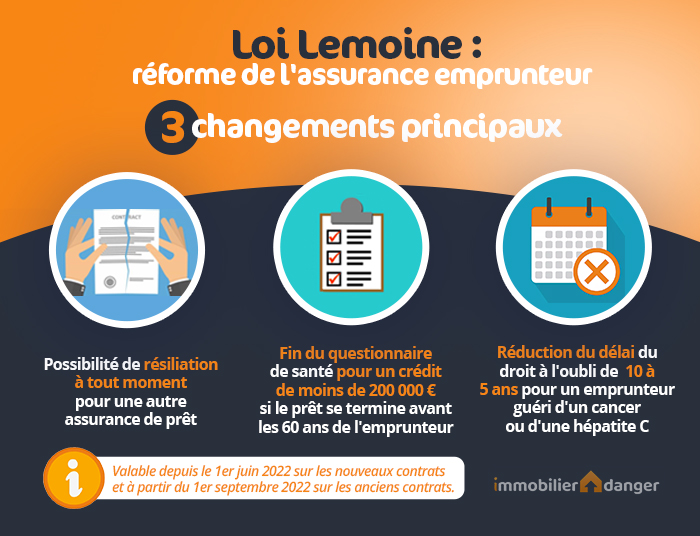

Mise à jour le 7 février 2022 : finalement le comité mixte paritaire a statué pour 3 grands changements pour l’assurance emprunteur dont la résiliation à tout moment. Une excellente nouvelle pour votre pouvoir d’achat !

Comparateur des taux de crédit immobilier moyens en février 2022

Comme chaque mois, regardons comment ont évolué les taux immobiliers moyens de ce 1er février 2022 par rapport à ceux du 1er janvier 2022 pour différents courtiers et pour chaque durée type de remboursement :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

On peut constater une tendance de légères baisses pour la plupart des indicateurs de ce baromètre.

Il en est de même en ce qui concerne les meilleurs taux obtenus par les meilleurs dossiers. Les banques continuent de faire varier très légèrement leurs grilles de taux aussi bien pour attirer les meilleurs clients que pour l’ensemble des emprunteurs.

Les écarts restent très importants entre les taux moyens et les meilleurs taux pour des prêts pour financer une maison ou un appartement. Par exemple, il y a un écart de l’ordre de plus de 35 à 40 points de base sur une durée de remboursement de 10 ans ou encore de 35 points de base pour un emprunt sur 20 ans, qui est plus courant. Il y a donc de sacrées économies (ou une rallonge de budget non négligeable) à aller chercher en améliorant son dossier de financement. Pour cela, suivez nos 15 conseils pour améliorer votre taux de prêt immobilier avec un meilleur dossier.

Quelles tendances pour les taux immobiliers dans le trimestre à venir ?

La banque centrale européenne (BCE) et celle américaine (FED) surveillent de très près l’évolution de l’inflation. Elles la pensaient non durable mais semblent hésiter sur l’évolution potentielle de l’inflation à moyen et long terme. Leur rôle est de tenter de maintenir une inflation durable légèrement sous 2.00 %. En cas d’augmentation trop forte dans le temps, elles peuvent décider d’augmenter les taux directeurs. Cela viendrait augmenter le coût d’emprunt pour les banques. Ces dernières pourraient alors répercuter cette hausse sur les particuliers notamment sur les crédits immobiliers.

Ainsi, le marché immobilier en cette année 2022 va évoluer sous la menace d’une hausse des taux. Ce qui pourrait venir fortement freiner la très bonne dynamique actuelle des ventes et si cela perdure influencer les prix à la baisse.

Néanmoins, pour le moment les taux de prêt immobilier restent à leurs niveaux les plus bas. Chaque banque maintient le niveau le plus bas possible pour attirer de nouveaux clients sur plusieurs années. Il est peu probable d’observer une forte augmentation des taux dans les semaines ou mois à venir. Néanmoins, il est possible que d’ici la fin de l’année, les choses changent un peu. C’est, peut-être, le dernier moment pour ceux qui le veulent de tenter de renégocier leur taux en utilisant notre simulateur de renégociation de prêt immobilier en ligne.

Les chiffres à venir sur la pression inflationniste actuelle seront déterminants. Soit ce n’est que temporaire et les taux immobiliers resteront très bas voire battront de nouveaux records, soit c’est plus permanent et les taux de crédit immobilier pourraient remonter de quelques dizaines de points. Cela viendrait réduire la capacité d’achat des ménages et pourrait donc déclencher une baisse des prix des logements.

Découvrez aussi notre dossier sur les taux de prêt actuels de chaque banque :

- Taux emprunt immobilier Crédit Agricole

- Taux emprunt immobilier Crédit Mutuel

- Taux crédit immobilier BNP Paribas

- Taux crédit immobilier Société Générale

- Taux prêt immobilier La Banque Postale

- Taux prêt immobilier Caisse d’Epargne

- Taux prêt immobilier Banque Populaire

- Taux crédit immobilier LCL

- Taux emprunt immobilier Boursorama

- Taux crédit immobilier Fortuneo

- Taux prêt immobilier Hello Bank

Taux immobilier mars 2022

L’augmentation des taux de crédit immobilier est là en France en ce début mars 2022. En effet, on observe une tendance nette d’environ 10 points de base de plus sur l’ensemble des durées. De quoi venir impacter légèrement votre budget pour un achat de maison ou d’appartement ou rendre moins attractif un rachat de crédit. Voici un point complet sur les taux de prêt immobilier en mars 2022 et nos conseils et services pour vous aider à mieux financer votre projet.

Toute l’actualité sur le taux immobilier en mars 2022

On y est, après de nombreux mois de baisse début 2021 puis une stabilisation à un niveau record autour de 1.05-1.06 % pendant quelques mois, on commence à observer de réelles augmentations des taux de crédit immobilier en 2022. Voici un point sur les derniers chiffres et ce qu’il faut en conclure.

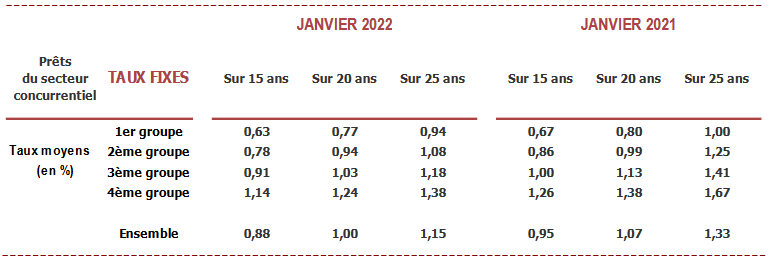

Taux immobilier moyen en janvier 2022 toujours attractifs

En attendant la publication de l’observatoire Crédit Logement CSA sur les crédits immobiliers souscrits en février 2022 en France. On peut voir que les taux sont restés très attractifs sur les prêts du mois de janvier. Le taux d’intérêt moyen ressort à 1.07 %. C’est seulement un point de base de plus que le mois précédent.

Les taux varient selon de nombreux éléments, notamment la durée. Voici donc des moyennes pour des durées types d’emprunt :

- Taux sur 15 ans : 0.88 %

- Taux sur 20 ans : 1.00 %

- Taux sur 25 ans : 1.15 %

La baisse des taux observée en 2021 à profiter à tous les emprunteurs mais en particulier à ceux qui avaient les moins bons dossiers (moins d’apport personnel, revenus plus faibles, etc.) comme vous pouvez le voir sur cette comparaison des taux selon 4 groupes, du plus qualitatif au moins qualitatif :

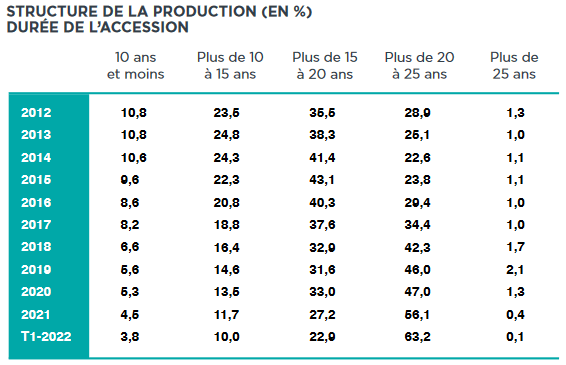

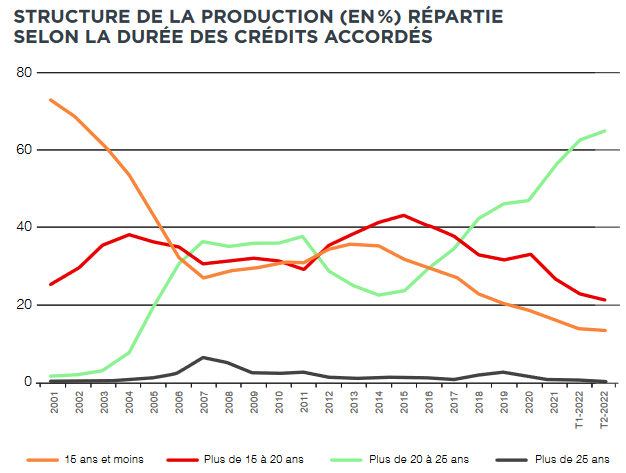

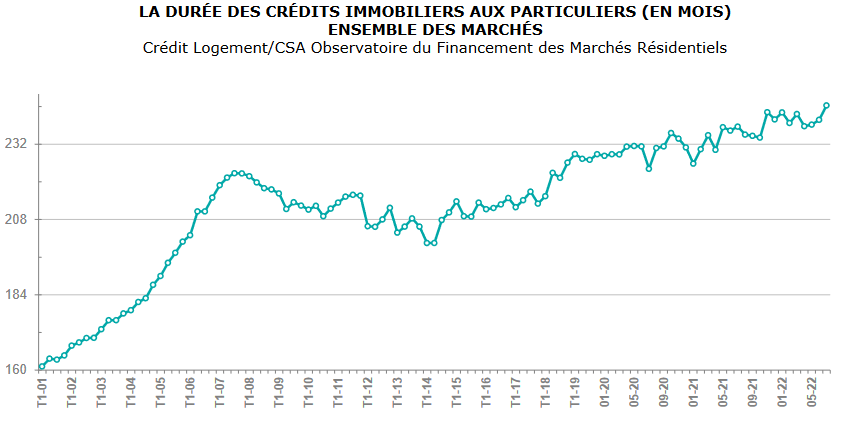

La durée moyenne des prêts est de 242 mois, un record ! Malgré les contraintes imposées aux banques par le HCSF qui limitent notamment la durée maximale d’un emprunt pour financer l’achat d’une maison ou d’un appartement.

En effet, la part des prêts immobiliers sur plus de 25 ans n’est plus que de 0.1 % en janvier 2022 contre 2.1 % en 2019 là où la part était la plus importante. En revanche, la part des emprunts de moins de 15 ans descend à un niveau jamais observé avec 13.8 % en début d’année 2022 contre 16.1 % en 2021, 18.8 % en 2020 ou 20.2 % en 2019 (ou encore contre 35.6 % en 2013).

En outre, depuis début février, on a vu différentes banques augmenter leur grille des taux et cela devrait avoir un impact sur la production de crédit en février.

Pour ceux qui veulent renégocier ou faire racheter leur crédit immobilier, c’est le dernier moment pour en profiter. Comme nous le verrons ci-dessous, on risque de subir des taux plus élevés pendant quelques mois.

Mise à jour le 3 mars 2022 : Le taux d’intérêt moyen pour les prêts immobiliers de février 2022 augmente à 1.09 % :

- 0.93 % sur 15 ans

- 1.03 % sur 20 ans

- 1.17 % sur 25 ans

Taux d’usure bas + hausse des taux = augmentation des refus de prêt

La banque de France dresse chaque trimestre ce que l’on nomme les taux d’usure. Il s’agit d’un pourcentage maximum pour le TAEG de chaque type de crédits qu’une banque ne peut pas dépasser légalement. Avec des taux très bas fin 2021, ces plafonds le sont mécaniquement aussi en 2022.

De ce fait, l’augmentation des taux que l’on observe depuis quelques semaines va rendre plus difficile de se faire financer un projet pour les particuliers qui ont un dossier plus difficile. On pourrait voir une amplification des refus de prêt immobilier. Si cela vous arrive, notre article sur le sujet vous donne des pistes pour réussir à emprunter malgré tout. Cela peut passer notamment par le fait de négocier une meilleure assurance de prêt immobilier. Cela tombe bien, cela va être beaucoup plus simple d’ici quelques mois.

Réforme de l’assurance emprunteur : ce qui change pour votre crédit immobilier dès juin 2022

Plusieurs changements majeurs vont entrer en application à partir du 1er juin 2022 pour les nouveaux emprunts et à partir du 1er septembre 2022 pour les contrats en cours grâce à la réforme de l’assurance emprunteur et la nouvelle loi Lemoine :

- Possibilité de renégocier son assurance emprunteur à tout moment alors qu’il fallait attendre la date anniversaire de son contrat (amendement Bourquin) en dehors de la première année où le changement était rendu plus simple grâce à la loi Hamon.

- Plus de questionnaire médical pour votre prêt immobilier de moins de 200 000 euros si votre remboursement prend fin avant votre 60ème anniversaire. Votre état de santé rentrera donc bien moins en compte dans le calcul de votre taux d’assurance de prêt et donc dans le coût de vos différentes garanties (décès, PTIA, invalidité, ITT ou perte d’emploi).

- S’assurer sans tenir compte d’un cancer guéri ou d’une hépatite C pourra se faire avec un droit à l’oubli réduit à 5 ans contre 10 ans jusqu’à maintenant.

Prenez le temps de lire nos informations et conseils sur l’assurance de prêt. Il y a de réelles économies à faire sur cet élément-là de votre financement.

Comparaison des taux immobiliers moyens en mars 2022

Comme chaque mois, voici un point sur le niveau des taux de crédit immobilier moyens communiqués par certains courtiers en prêt immobilier. Les chiffres sont ceux relevés ce 1er mars 2022 et ils sont comparés à ceux relevés le 1er février 2022 lors de notre dernière synthèse sur les taux immobiliers moyens :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Le moins que l’on puisse dire c’est qu’en un coup d’œil on peut voir que cela augmente partout. Les augmentations sont en majorité de l’ordre de 10 points de base de plus, mais peuvent atteindre jusqu’à 18 points de base comme un prêt sur 10 ans d’après le courtier MeilleurTaux.

L’écart se creuse entre les meilleurs taux et les taux moyens

Ce mouvement d’augmentation généralisée sur les taux de crédit immobilier moyens annoncés par les courtiers ne se ressent pas, pour le moment, au niveau des meilleurs taux actuels. En effet, ces derniers restent plus ou moins au même niveau qu’il y a un mois. Par conséquent, l’écart entre les emprunteurs avec un dossier moyen et ceux avec les meilleurs dossiers augmentent à nouveau alors qu’il s’était resserré ces derniers mois. Plus qu’hier, les banques vont privilégier les demandes de crédit de qualité.

Les écarts actuels sont environ de l’ordre de 40 points de base plus bas pour les meilleurs taux contre 30 points de base depuis le début de l’année 2022. Les banques redeviennent plus sélectives. Elles continuent de prêter à des taux excellents pour les clients qui les intéressent le plus. En parallèle, elle augmente leur barème de taux pour les autres emprunteurs. Il est donc important de comprendre comment améliorer son dossier de crédit immobilier pour obtenir un meilleur taux.

Attention, toutes les banques n’augmentent pas leurs taux de la même manière, il convient de bien choisir la vôtre au moment où vous avez besoin d’un financement. Pour une étude personnalisée de la meilleure offre avec un taux bas et de bonnes conditions, remplissez dès maintenant cette simulation de crédit immobilier en ligne. Notre courtier vous obtiendra le meilleur taux du marché dans votre région.

Quelle évolution pour les taux immobiliers dans les mois à venir ?

Outre les risques liés à une inflation trop forte et à une obligation d’augmentation des taux de la part de la BCE (Banque Centrale Européenne) pour la limiter, on voit s’ajouter des incertitudes économiques et monétaires liés à la guerre en Ukraine.

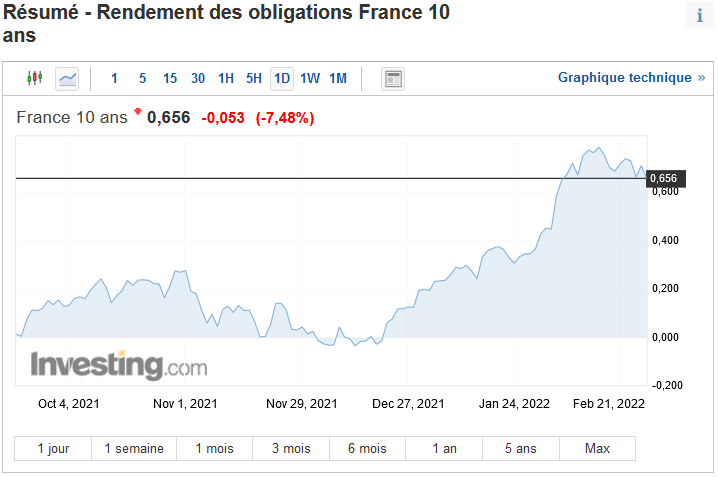

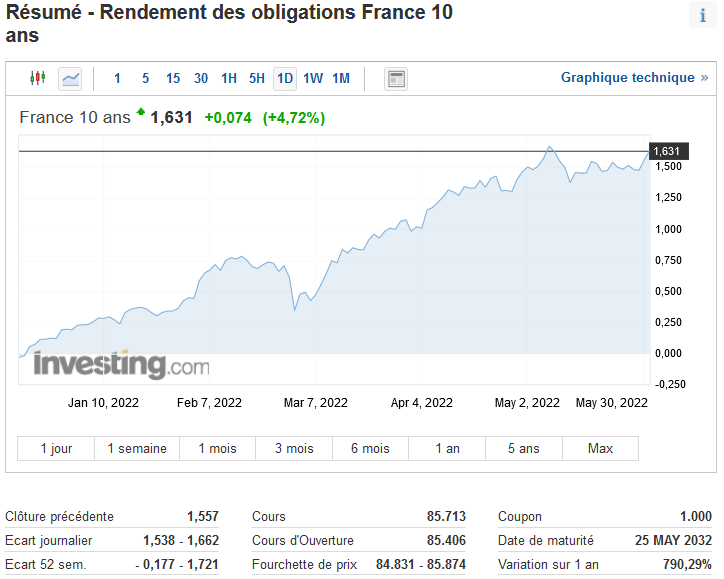

On peut voir par exemple sur l’évolution de l’OAT 10 ans de la France ci-dessous que depuis quelques jours ce taux des rendements obligataires diminue depuis quelques jours :

Cela signifie que, pour le moment, les marchés financiers estiment que la guerre en Ukraine faire reculer le risque d’inflation et l’intervention des banques centrales pour la limiter. Autrement dit, ils s’attendent à moins d’augmentation des taux que prévue. Cela pourrait profiter à ceux qui veulent emprunter en 2022 pour ne pas voir le coût des intérêts exploser. Nous suivrons de près les offres bancaires des prochaines semaines pour voir comment les banques vont adapter leur stratégie pour les taux immobiliers au printemps 2022 qui devrait être un temps fort pour l’immobilier en France.

Ainsi, le scénario le plus probable reste celui d’une augmentation mesurée des taux de prêt immobilier dans les mois à venir. Il y a peu de risques de voir les taux d’intérêt exploser à court ou moyen terme.

Taux immobilier avril 2022

À quel point augmentent les taux de crédit immobilier ? Quelle est la situation actuelle ? Quelle sont les conséquences à prévoir pour votre projet ou les prix ? Voici un point complet sur la hausse du taux immobilier en avril 2022 et nos conseils pour négocier un meilleur prêt et une meilleure assurance emprunteur.

Quelle évolution pour le taux immobilier en avril 2022 ?

L’actualité est moins réjouissante également du côté des prêts immobiliers. La forte inflation actuelle, accentuée et prolongée par la guerre en Ukraine et la flambée des prix de l’énergie et des matières premières, vient impacter directement les emprunteurs avec des taux d’intérêt pour financer une maison ou un appartement bien plus haut qu’il y a quelques semaines.

Taux immobilier en février 2022 : déjà des premiers signes d’augmentation

Sur les prêts habitats contractés en février 2022, l’observatoire Crédit Logement constate déjà une moyenne du taux d’intérêt à 1.09 % contre 1.05 % lors des plus bas de 2021. Il note que cela augmente sur toutes les durées depuis décembre avec :

- + 7 points de base sur 15 ans avec une moyenne à 0.93 %

- + 4 points de base sur 20 et 25 ans avec une moyenne respective de 1.03 % et 1.17 %

Nous verrons ci-dessous que cela risque de s’accentuer bien plus fortement dans les mois à venir.

Au niveau de la durée moyenne, elle s’élève à 239 mois. Soit une légère baisse par rapport aux 3 derniers mois.

Attention aux taux d’usure qui baissent au 2ème trimestre 2022 : l’accès au crédit immobilier sera plus compliqué

Comme chaque début de trimestre, la Banque de France met à jour le niveau des taux d’usure. Il s’agit d’un plafond pour le TAEG de chaque type de crédit (sur 10 et plus pour de l’immobilier, pour un crédit consommation, etc.). Aucune banque ne peut appliquer un taux annuel effectif global plus élevé que ce seuil lorsqu’elle émet une offre de prêt.

Pour les crédits immobiliers au 2ème trimestre 2022, le seuil de l’usure baisse pour un crédit à taux fixe de « 20 ans et plus » malgré la forte remontée actuelle des taux (ils augmentent un peu pour ceux de moins de 20 ans). Il faudra notamment jouer sur l’assurance de prêt obligatoire pour rester sous cette limite en faisant jouer la concurrence entre les assureurs.

Cela va générer un effet ciseau et rendre encore plus difficile l’obtention d’un prêt immobilier en France pour de nombreux emprunteurs. Les risques de refus de crédit augmentent fortement. C’est d’autant plus le cas que ces contraintes fortes viennent s’ajouter aux obligations imposées par le HCSF (Haut Conseil en Stabilité Financière) : très peu de prêt immobilier sans apport, taux d’endettement maximum de 35 %, durée plafonnée à 25 ans, etc.

Découvrez les taux d’usure 2022.

Élection présidentielle : un impact sur le marché immobilier en France ?

La situation devient de plus en plus compliquée pour les particuliers pour acheter un bien immobilier. Avec cette baisse de pouvoir d’achat engendré par une capacité d’emprunt réduite et les hausses des frais indispensables (pétrole, électricité, gaz, alimentation, etc.), cela aura un fort impact sur le budget des Français. Seulement, les prix de l’immobilier restent très élevés et on devrait observer tout d’abord une période de ralentissement des ventes avant d’espérer une éventuelle baisse des prix qui permettrait de pouvoir financer plus de transactions.

Ce mois d’avril 2022 est marqué par l’élection présidentielle. Il faudra voir si des mesures sont prises par le nouveau gouvernement pour éviter un blocage du marché immobilier. Cela pourrait passer, par exemple, par une réduction des règles du HCSF. Une réunion doit se tenir fin juin 2022 pour mesurer l’impact de ces mesures et décider de la politique d’octroi des prêts immobiliers pour le 2ème semestre 2022. En outre, cela peut également passer par une amélioration d’aides comme le PTZ (prêt à taux zéro) ou le prêt Action Logement.

Comparaison du taux immobilier moyen en avril 2022 par durée

Ci-dessous, comme chaque mois, nous reprenons un tableau comparatif du taux immobilier moyen sur 10, 15, 20, et 25 ans selon différents courtiers ce 1er avril 2022 par rapport aux taux immobiliers moyens relevés le 1er mars 2022 :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

La tendance est claire et nette : des augmentations et du rouge partout et pas de toutes petites variations.

Si les conditions sont nettement moins bonnes qu’en début d’année, ces taux restent très bas et donc intéressants par rapport aux données historiques et surtout par rapport à l’inflation actuelle. En réalité, ces pourcentages restent très inférieurs à l’inflation réelle. Emprunter est donc toujours envisageable dans ce contexte. Pour mesurer l’impact de la hausse sur votre capacité d’emprunt, vous pouvez calculer combien vous pouvez emprunter selon votre salaire.

Quelle augmentation du taux immobilier moyen depuis le 1er janvier 2022 ? Et des meilleurs taux ?

Le mois dernier nous avions déjà vu des augmentations similaires. Ainsi, pour mieux mesurer l’impact de ces changements majeurs depuis le début de l’année. Voici une comparaison des taux immobiliers moyens relevés ce 1er avril 2022 avec ceux du 1er janvier 2022 :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

On peut ainsi observer une augmentation chez Meilleur Taux de 14 points de base sur 20 ans ou de 16 points de base sur 25 ans ou une hausse de 30 points de base chez Empruntis sur 20 ans ou de 20 points de base sur 25 ans.

Concrètement avec une mensualité de 800 € sur 25 ans, cela permet un crédit immobilier d’un capital de 202 401 € contre 207 256 € il y a 3 mois. Soit une perte de pouvoir d’achat de 4 855 € pour ce type de financement pour un projet d’acquisition immobilière. Cela se traduit par une perte de l’ordre de 2 à 2,5 % du budget. A voir ce que cela va donner sur les prix de l’immobilier dans les mois à venir. Découvrez tout sur le calcul des intérêts de prêt.

Du côté du meilleur taux observé ce jour par rapport à il y a 3 mois, c’est-à-dire des taux les plus bas obtenus par les clients avec les meilleurs dossiers (gros revenus, patrimoine important ou d’autres atouts pour convaincre une banque de faire de gros efforts) voici notre comparateur :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

La tendance est la même pour les meilleurs taux. Cependant, les augmentations sont moins importantes. Cela signifie que l’écart se creuse entre le taux le plus bas et le taux moyen. Ainsi, il est plus que jamais très utile de suivre ces 15 conseils pour obtenir un crédit immobilier avec un meilleur taux.

Augmentation des taux de crédit immobilier 2022 : jusqu’où ?

Pour que les banques prêtent à des particuliers dans de bonnes conditions, il faut plusieurs éléments :

- Qu’elles vérifient le risque de non-remboursement et quelles prennent des précautions en ce sens.

- Qu’elles puissent bénéficier de conditions attractives pour emprunter sur les marchés financiers et d’une certaine visibilité à moyen et long terme

Or la période actuelle est pleine d’inconnues. Il est donc difficile pour les banques de déterminer le bon baromètre de taux à appliquer en ce moment. On peut, par exemple, voir une forte augmentation de l’OAT 10 ans de la France. Ce qui indique que les taux à long terme vont dans l’ensemble augmenter et donc ceux pour des crédits immobiliers.

Jusqu’où cela peut-il monter ? Difficile de répondre dès maintenant. La BCE (banque centrale européenne) ne semble pas presser de remonter ses taux directeurs. On pourrait alors voir les taux se stabiliser d’ici quelques semaines.

De plus, l’inflation tiendra-t-elle ce rythme effréné longtemps ? Si des signes d’essoufflement se font sentir, cela pourrait donner des signes d’accalmies pour les taux des crédits immobiliers.

Pour un particulier, ce qui compte c’est de comprendre que les conditions restent attractives, notamment parce que les taux restent inférieurs à l’inflation et que cela reste donc supportable pour son remboursement.

Taux immobilier mai 2022

Longtemps redoutée, une forte augmentation des taux de prêt immobilier est en cours. Les taux bancaires augmentent fortement depuis 2 mois et on ne voit pas pour le moment de signe de ralentissement. Pour avoir des offres pour des prêts d’un même capital, il faut soit augmenter ses mensualités, soit augmenter la durée. Or ces 2 solutions ont des limites. Cela aura nécessairement un impact sur le budget pour acheter une maison ou un appartement et cela quelle que soit la région. Découvrez tout ce qu’il faut retenir sur le taux immobilier en mai 2022.

Toute l’actualité sur les taux de crédit immobilier en mai 2022

La hausse des taux d’intérêt pour financer l’achat d’une maison ou d’un appartement est bien là. Nous dressons un bilan des derniers chiffres sur les taux de prêt immobilier et sur les éléments à ne pas manquer pour votre crédit.

La hausse des taux s’accélère

D’après l’observatoire Crédit Logement CSA, pour les prêts immobiliers souscrits en mars 2022, il faut compter sur un taux moyen de 1,18 %. Soit une hausse de 9 points de base. Sur la base des premiers contrats signés durant la première quinzaine d’avril, cette tendance se poursuit avec une moyenne provisoire à 1,22 %. Celle-ci pourrait encore augmenter sur l’ensemble du mois.

Voici une moyenne plus précise selon le nombre d’années du remboursement :

- Taux immobilier sur 15 ans : 1,01 %

- Taux immobilier sur 20 ans : 1,13 %

- Taux immobilier sur 25 ans : 1,25 %

Mise à jour le 05/05/2022 : Le taux de prêt immobilier moyen sur les crédits souscrits en avril est finalement de 1,27 % avec respectivement des moyennes de 1,12 %, 1,25 % et 1,37 % sur les durées ci-dessus. Cela pèse sur le marché puisqu’il y a 14,5 % de prêts accordés en moins sur la période mars-avril 2022 par rapport à mars-avril 2021.

De ce fait, le rachat de crédit devient intéressant pour de moins en moins de ménages. En effet, les écarts avec les conditions des anciens crédits signés deviennent moins significatifs. Il est parfois préférable de seulement changer d’assurance emprunteur.

Les durées moyennes s’envolent également avec un record à 242 mois sur les crédits contractés en mars 2022. Les emprunts sur 2à à 25 ans deviennent la nouvelle norme et leur part explose cette année :

Les contraintes actuelles pour obtenir une offre de prêt et comment éviter les refus

L’accès au crédit immobilier en 2022 est plus difficile que durant les années précédentes. L’emprunteur est contraint par différents éléments et les risques d’essuyer un refus de prêt sont de plus en plus importants.

Taux d’usure

Comme nous l’avons vu le mois dernier, malgré des taux immobiliers plus élevés ces dernières semaines, le taux d’usure est maintenu à des niveaux très bas tout au long du 2ème trimestre 2022. Les dossiers les plus sensibles pourront avoir des difficultés à obtenir un accord pour un prêt. Cela concerne aussi bien ceux auxquels les banques proposent les taux les plus élevés que ceux avec une assurance emprunteur plus coûteuse (surprime liée à une profession, une maladie, etc. ou âge élevé). Il faut trouver des solutions pour ne pas atteindre ce seuil de l’usure fixé par la Banque de France.

Règles d’octroi du HCSF

Depuis début 2020, les règles de prudence imposées aux établissements prêteurs par le HCSF (Haut conseil en stabilité financière) limitent également les marges de manœuvre de ces derniers. Ils ne peuvent déroger à ces contraintes que pour 20 % des dossiers :

- Taux d’endettement maximum de 35 % : prime d’assurance incluse

- Durée d’emprunt limitée à 25 ans

- Avoir un apport personnel suffisant par rapport au montant du projet

Rares sont donc les dossiers où il est possible pour une banque d’aller comme auparavant vers 40 % d’endettement, même avec de très bons revenus. De la même manière, seuls quelques chanceux obtiennent encore un crédit immobilier sans apport.

Jouer aussi sur le taux d’assurance de prêt immobilier

Pour limiter les risques de refus, il est encore plus indispensable d’étudier toutes les solutions pour faire baisser le coût de votre crédit. En dehors des intérêts d’emprunt, le plus gros élément de dépense concerne l’assurance de prêt immobilier. Selon les dossiers, cela peut représenter de 30 % à 50 % du coût total du financement.

Alors avant d’accepter l’offre de groupe de la banque qui finance votre acquisition, il est fortement recommandé de rechercher le meilleur taux d’assurance de prêt immobilier. Il y a de belles économies à faire en négociant un contrat individuel basé sur votre profil de risque et non sur une mutualisation des frais sur tous les emprunteurs.

Comparaison des taux immobiliers moyens en mai 2022

Pour bien comprendre à quel point les taux de crédit augmentent d’un mois sur l’autre, voici un tableau comparatif des taux de prêt immobilier moyens annoncés par différents courtiers ce 1er mai 2022 avec entre parenthèses ceux relevés le 1er avril lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Avec ce baromètre du taux immobilier, on voit d’un coup d’œil qu’il y a clairement eu d’importantes autres hausses durant tout le mois d’avril. De 5 à 20 points de base de plus sur le même nombre d’années. Cela vient s’ajouter aux augmentations non négligeables déjà observées le mois dernier.

Et pour le meilleur taux ?

Du côté des meilleurs taux de crédit immobilier actuels, nous observons des hausses. Néanmoins celles-ci sont toujours moins fortes que sur les taux moyens. Ainsi, l’écart entre le meilleur taux et le taux moyen augmente à nouveau. Ce qui renforce la nécessité pour l’emprunteur de soigner au maximum son profil avant de déposer une demande et qui favorise les meilleurs clients. On parle notamment de ceux qui ont plus d’apport personnel, de meilleurs revenus, etc. mais ce n’est pas tout. D’autres critères sont étudiés par les banques avant de définir le taux auquel elles peuvent financer votre projet. Cela peut être notamment votre capacité à épargner ces dernières années, la bonne tenue de vos comptes financiers avec notamment le moins de période de découvert possible.

Bénéficier d’une étude personnalisée

Pour aller plus loin que ces moyennes qui ne vous donnent qu’une vague idée des conditions de financement actuelles, il est primordial de demander une étude personnalisée pour un prêt immobilier en fonction de votre situation personnelle et professionnelle, ainsi que de votre projet (résidence principale, résidence secondaire ou investissement locatif, montant emprunté, etc.). Un courtier spécialisé pourra analyser votre dossier et négocier pour vous le taux le plus bas possible selon les grilles tarifaires actuelles des banques et les marges de négociation possible.

L’augmentation des taux de crédit immobilier va-t-elle se poursuivre dans les mois à venir ? Faut-il se dépêcher d’emprunter ?

L’évolution du taux immobilier en ce premier semestre 2022 est inquiétante aussi bien pour les particuliers qui sont freinés dans leur acquisition que pour les professionnels qui voient le marché se tendre et devenir bien moins fluide. On peut donc légitimement se demander si cette augmentation des taux de prêt est durable et jusqu’où elle peut aller.

Cela va principalement dépendre de l’évolution future de l’inflation et des réactions de la banque centrale européenne (BCE) :

- Soit le plus dur est passé, le pic d’inflation est derrière nous et cela va s’améliorer progressivement dans les mois et trimestres à venir et il n’y aura pas beaucoup plus d’augmentation sur les taux immobiliers.

- Soit l’inflation augmente encore ou se maintien à ce niveau trop important et la BCE va progressivement augmenter ses taux directeurs. Cela sera ensuite répercuté sur les taux de crédit aux particuliers par les banques. On pourrait alors connaître une explosion de plus de 50 points de base sur l’année 2022 pour le taux d’intérêt moyen.

Bien malin celui qui peut prédire comment cela va évoluer dans les mois à venir tant les facteurs inflationnistes ou déflationnistes sont nombreux (guerre en Ukraine, prix du pétrole, du gaz et des matières premières, etc.). Nous suivrons ça de près dans nos prochaines publications sur l’évolution du taux immobilier en France. En attendant, pour ceux qui ont un investissement en cours, mieux vaut ne pas trop tarder à le finaliser et à faire votre demande de crédit dès que possible.

Taux immobilier juin 2022

La hausse des taux de crédit immobilier se poursuit en juin 2022. Même s’il reste bien inférieur à l’inflation, les taux de prêt immobilier s’envolent et cela rend beaucoup plus compliqué l’accès au crédit pour acheter une maison ou un appartement. Comment évoluent les taux immobiliers en juin 2022 ? Comment obtenir malgré tout un prêt immobilier à un taux correct pour financer son projet ? Comment réduire le coût de son financement ? Immobilier Danger répond à vos interrogations sur les taux de prêt immobilier 2022.

Quelle évolution pour le taux immobilier actuel ?

Pour commencer, voici les derniers chiffres sur les taux de crédit immobilier en France et une explication sur les difficultés à obtenir un accord pour un prêt aussi bien à cause des critères du HCSF que des blocages à cause du taux d’usure.

Taux de crédit immobilier moyen : 1,27 %

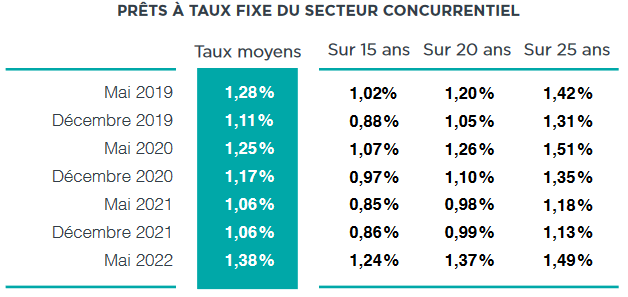

Avec un taux d’intérêt moyen pour les crédits immobiliers souscrits en avril 2022 à 1,27 %, on voit déjà l’ampleur de la progression en quelques mois :

C’est 9 points de base de plus qu’en mars et il pourrait y avoir une nouvelle augmentation au moins similaire sur les prêts contractés en mai (nous mettrons à jour cette page dans quelques jours quand les chiffres officiels de l’observatoire Crédit Logement seront communiqués). Cette tendance pourrait se poursuivre et nous verrons pourquoi ci-dessous. Certes comme le montre le graphique ci-dessus, les taux restent peu cher par rapport à leur tendance historique ou par rapport à l’inflation, mais cela impacte quand même sérieusement les projets en cours, nous y reviendrons.

Selon la durée du remboursement, on peut avoir une moyenne plus précise :

- Taux immobilier sur 15 ans : 1,12 % (contre 1,01 % il y a un mois et 0,86 % fin 2021)

- Taux immobilier sur 20 ans : 1,25 % (contre 1,13 % il y a un mois et 0,99 % fin 2021)

- Taux immobilier sur 25 ans : 1,37 % (contre 1,25 % il y a un mois et 1,13 % fin 2021)

En fonction du type de projet, on va avoir des moyennes légèrement différentes :

- Taux pour un logement ancien : 1,28 %

- Taux pour un logement neuf : 1,28 %

- Taux pour des travaux : 1,22 %

La durée moyenne pour les emprunts signés en avril s’élève à 239 mois. Clairement depuis le début de l’année, les acheteurs tentent de faire face à la hausse des prix et des taux en augmentant la durée de leur financement.

Mise à jour le 03 juin 2022 : Les dernières statistiques viennent d’être publiées. Le taux d’intérêt moyen pour les prêts immobiliers signés en mai 2022 s’élève à 1,38 %. C’est 11 points de base de plus que le mois dernier. La hausse des taux s’accélère donc encore pour un total de 32 points de base de plus que le pourcentage moyen observé sur les derniers mois de 2021 dont 28 points de base sur les 3 derniers mois. Voici le détail selon les durées :

- 15 ans : 1,24 %

- 20 ans : 1,37 %

- 25 ans : 1,49 %

Cela se ressent sur les demandes de crédit immobilier avec -14,1 de prêts accordés sur la période mars à mai 2022 par rapport à la même période en 2021 (-14,4 % sur le montant de la production).

Un taux d’usure trop bas qui bloque des projets

Légalement, une banque ne peut pas prêter de l’argent à un taux TAEG supérieur au plafond défini par la Banque de France chaque trimestre. Retrouvez tous les chiffres et explications sur le taux d’usure 2025. Ce dernier est calculé selon les taux observés durant le trimestre précédent. Or au 1er trimestre 2022, les taux étaient encore très bas. Ainsi mécaniquement, le seuil de l’usure est lui aussi très bas actuellement et cela jusqu’au 1er juillet 2022. En effet, il ne tient pas compte des hausses importantes qu’il y a depuis plusieurs semaines.

Ceci engendre rapidement des refus de financement de la part des banques sur certains types de dossier. Le TAEG intègre tous les coûts du prêt et pas seulement le taux d’intérêt nominal. Par exemple, un emprunteur qui a un taux d’assurance de prêt immobilier élevé à cause de son âge ou d’une maladie peut se retrouver dans l’impossibilité de trouver un prêt avec un taux d’intérêt très bas pour que le TAEG soit inférieur au plafond d’usure actuel. L’une des solutions pour éviter un refus peut être dans ce cas de rechercher une meilleure assurance emprunteur sur le marché afin d’avoir plus de marge sur son taux de crédit.

Des règles du HCSF toujours contraignantes

Les conditions fixées par le HCSF aux établissements bancaires sont les mêmes depuis le début de l’année : taux d’endettement maximum de 35 %, un apport personnel suffisant, des prêts limités à 25 ans, etc. Cela contribue aussi à rendre plus difficile l’accès au crédit en juin 2022. Le marché est plus difficile qu’il y a quelques mois et encore plus par rapport à 2018 ou 2019 où il était assez facile d’obtenir un prêt sans apport.

Une décision doit être prise fin juin pour savoir si ces contraintes restent les mêmes jusqu’à la fin de l’année ou si elles évoluent pour redonner un peu plus d’air au marché et des possibilités aux établissements prêteurs.

Comparateur du taux immobilier moyen en juin 2022

Comme tous les mois, voici notre baromètre du taux de prêt immobilier moyen au 1er juin 2022 sur 10, 15, 20 et 25 ans pour différents courtiers en comparaison avec les niveaux relevés le 1 mai 2022 lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Les hausses ont encore été très fortes au mois de mai. Attention, le courtier Cyberpret ne semble pas avoir mis à jour son baromètre ces derniers jours. Ce qui explique ce décalage avec d’autres courtiers en prêt immobilier.

Par rapport aux taux immobiliers relevés le 1er janvier 2022, cela commence à faire une belle explosion des conditions d’emprunt. Par exemple, on observe les évolutions suivantes sur les taux moyens :

- Un taux à 1,40 % actuellement sur 15 ans contre 0,90 % il y a 5 mois, soit plus 50 points de base

- Un taux actuel de 1,55 % sur 20 ans contre 1,00 % au 1er janvier 2022, soit plus 55 points de base

- Un taux actuel moyen de 1,70 % sur 25 ans contre 1,20 % au tout début de l’année, soit plus 50 points de base

Au niveau des meilleurs taux, les augmentations sont bien moins fortes. On parle de 0,85 % sur 15 ans contre 0,60 %, ou de 0,65 % sur 10 ans contre 0,45 %, soit « seulement » respectivement 25 et 20 points de base d’écart. Sur des durées plus importantes, l’augmentation est plus importante. On est à plus 40 points de base sur 20 ans (1,10 % contre 0,70 %) et sur 25 ans (1,30 % contre 0,91 %).

Cela signifie que l’écart se creuse entre la qualité des dossiers. Les meilleurs clients des banques subissent moins l’explosion que les dossiers les moins qualitatifs. Ainsi, il est plus que temps de soigner votre dossier de prêt et de vous faire aider dans la recherche du meilleur taux.

Quelle tendance d’évolution pour les taux de crédit immobilier cet été 2022 ?

Pourquoi les taux d’emprunt immobilier augmentent fortement ?

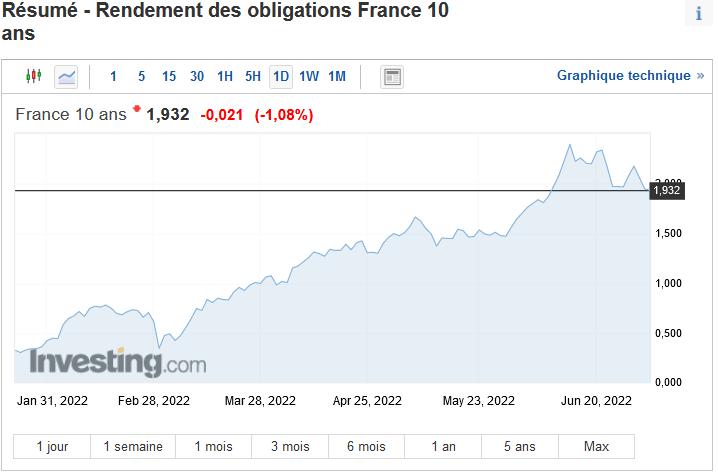

Cela provient de la forte inflation mondiale qui est observée depuis plusieurs mois. Pour tenter de limiter l’explosion des prix, les banques centrales comme la BCE prennent des mesures pour dans un premier temps moins soutenir les marchés, puis dans un second temps augmenter les taux directeurs auxquels peuvent emprunter les banques. On voit ainsi les taux pour des contrats à long terme augmenter fortement depuis plusieurs semaines. Même s’il n’y a pas de corrélation directe avec les crédits immobiliers, le suivi de l’évolution de l’OAT 10 ans de la France donne un bon indicateur de la tendance pour les crédits immobiliers dans les mois à venir :

On est passé de taux encore négatifs début janvier 2022, à plus de 1,60 % le 31 mai 2022. Les taux des prêts immobiliers peuvent mettre plus de temps à monter et ce mouvement haussier peut être d’une moindre ampleur, néanmoins cela donne la tendance.

Le chiffre de l’inflation annuelle en France annoncé par l’INSEE le 31 mai 2022 est de +5,2 % en un an contre +4,8 % le mois dernier et cela pourrait encore grimper. Il faut donc s’attendre à de prochaines autres augmentations des taux immobiliers dans les mois à venir. On est encore loin de voir une stabilisation et difficile de savoir jusqu’où cela va aller et de faire une prévision à moyen ou long terme.

Pour les particuliers qui ont un projet en cours, il est préférable de ne pas tergiverser et de se décider rapidement avant de subir des conditions d’emprunt encore plus dégradés d’ici quelques semaines ou mois.Même s’il sera peut-être possible de faire un rachat de crédit dans quelques années si nous revenons vers les taux très bas, il est préférable de bénéficier des meilleures conditions dès le début du prêt car c’est là que vous payez le plus gros montant des intérêts à votre banque.

Pensez néanmoins à bien négocier le prix de la maison ou de l’appartement car les acheteurs reprennent peu à peu la main dans différents secteurs géographiques. Le marché est bien moins dynamique et porteur pour vendre selon la région.

Taux immobilier juillet 2022

A quel point les taux de prêt immobilier ont-ils continuer d’augmenter ces dernières semaines ? Voici tout ce que vous devez savoir sur le taux immobilier en juillet 2022 à commencer par un point sur les dernières données, des informations sur la hausse des taux d’usure, notre comparateur des taux d’emprunt moyens, des conseils pour obtenir un financement, trouver la meilleure banque et bien s’informer sur tous les points d’un crédit immobilier avant de conclure par une tendance d’évolution pour l’été 2022.

Quelle évolution pour le taux immobilier en juillet 2022 ?

Pour commencer, faisons un point sur l’actualité des taux de prêt immobilier en ce 1er juillet 2022. Nous verrons les dernières statistiques sur les augmentations récentes et nous ferons un point sur les nouvelles valeurs pour les taux d’usure pour le 3ème trimestre 2022.

Quels taux immobiliers moyens actuels ?

Durant les 2 premiers mois de l’année, les taux d’intérêt n’ont augmenté que de 4 points de base, puis ils ont augmenté de 28 points de base sur les 3 mois suivants. Ainsi, le taux immobilier moyen s’élève à 1,38 % sur les crédits immobiliers contractés en mai 2022. Les premiers signes montrent qu’ils ont encore augmenté sur les prêts de juin, mais il faudra attendre les chiffres officiels de l’observatoire Crédit Logement CSA pour en connaître le montant exact.

Dans le détail, on se retrouve avec les moyennes suivantes :

- Pour un crédit sur 15 ans : 1,24 %

- Pour un crédit sur 20 ans : 1,37 %

- Pour un crédit sur 25 ans : 1,49 %

Il faut remonter à fin 2018 pour retrouver des taux similaires. Vous pouvez voir une comparaison de ces moyennes avec celles de différentes périodes récentes :

Par exemple, 32 points de base de plus qu’il y a 6 mois, cela correspond à une augmentation de 7 863 € du coût des intérêts pour un emprunt avec une mensualité de 1 200 € sur 20 ans à un taux de 1,38 % contre 1,06 % auparavant. Cela équivaut donc à une capacité d’emprunt plus basse de ce même montant : 251 547 € contre 259 416 €. Soit un peu plus de 3 % de baisse du capital emprunté avec le même effort mensuel et le même nombre d’années de remboursement.

Découvrez quel salaire pour emprunter 250 000 € et nos autres exemples sur d’autres montants.

Les emprunteurs compensent une partie de cette augmentation des taux par des crédits de plus en plus longs : 240 mois en moyenne. La part des prêts sur plus de 20 ans passe de 56,5 % en 2021 à 65,4 % en mai 2022.

Nouveaux taux d’usure pour le 3ème trimestre

On entend beaucoup parler des taux d’usure ces dernières semaines. Et pour cause, ils sont tellement bas que cela bloque de nombreux projets d’achat de maison ou d’appartement. Pour rappel, ce sont des plafonds au-delà desquels les banques ne peuvent pas aller sur le TAEG de leur crédit. Ces seuils sont définis chaque trimestre par la Banque de France selon les taux immobiliers moyens observés sur les 3 derniers mois.

Alors que les courtiers et d’autres demandaient un changement de la méthode de calcul pour tenir compte de la remontée très rapide des taux, il n’en sera rien. Pour cela il aurait fallu changer rapidement la loi. La formule de calcul reste la même. Le gouvernement et la Banque de France refusent, pour le moment, tout changement. Les nouveaux taux d’usure pour le 3ème trimestre 2022 sont donc les suivants :

- 2,60 % pour des prêts à taux fixe entre 10 et 20 ans contre 2,43 % au 2ème trimestre

- 2,57 % pour des prêts sur plus de 20 ans contre 2,40 % au 2ème trimestre

Retrouvez dans notre article cité ci-dessus les autres plafonds pour d’autres types de crédits.

Ces hausses vont permettre aux banques de pouvoir augmenter un peu le taux nominal des prêts immobiliers pour les particuliers à partir de ce 1er juillet. Cela pourrait être un facteur qui va accentuer la hausse des taux durant ce mois de juillet. Cependant cela va encore être très difficile d’obtenir un financement en juillet, août et septembre 2022 sans changement rapide de tendance dans l’autre sens.

En outre, pour obtenir un accord pour un crédit immobilier, il est également recommandé de limiter tous les frais et le montant des assurances qui sont pris en compte dans le calcul du TAEG. Il est notamment indispensable de chercher une meilleure assurance emprunteur. C’est d’autant plus vrai que pour tenir compte de la suppression du questionnaire de santé, la plupart des assurances de prêt coûtent un peu plus chères pour tous.

En effet, il peut y avoir d’importants écarts entre les offres de groupe des banques et celles pour une assurance individualisée en fonction de votre profil (âge, profession, état de santé, etc.). Il convient donc de négocier un meilleur taux d’assurance de prêt immobilier. Cela vous permettra d’augmenter vos chances de décrocher un contrat de prêt et cela vous permettra en plus de faire de belles économies. Jusqu’à plusieurs milliers d’euros peuvent être gagnés sur le cumul de vos mensualités sur toute la durée du crédit.

Comparatif des taux de crédit immobilier moyens en juillet 2022

Pour mieux se rendre compte de l’évolution des taux de prêt immobilier moyens d’un mois sur l’autre, voici un tableau comparateur des taux d’intérêt moyens ce 1er juillet 2022 annoncés par différents courtiers immobiliers en comparaison avec ceux relevés le 1er juin 2022 lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Les augmentations sont moins importantes que lors des 2 mois précédents. Peut-on s’attendre à une accalmie sur la hausse des taux ?

Malheureusement, il semblerait qu’ils étaient bloqués mécaniquement par les taux d’usure. Avec la révision de ces derniers, cela pourrait permettre de nouvelles hausses des taux d’emprunt par les établissements prêteurs dans les semaines à venir de l’ordre de 17 points de base.

Où en sont les meilleurs taux ?

Comme nous l’avons vu sur ces 2 derniers mois, les taux moyens augmentent plus vite que les meilleurs taux. Ainsi, les emprunteurs avec les meilleurs dossiers (gros apport, revenus importants, mais aussi d’autres critères bancaires qui intéressent une banque) subissent moins la remontée des taux. L’écart continue de se creuser entre les meilleurs taux et les moins bons. De quoi vous inciter à apprendre à optimiser votre dossier pour négocier le taux le plus bas possible. Vous avez également la possibilité de vous faire aider par un courtier en prêt immobilier en ligne ou en agence.

Par exemple, pour un emprunt sur une durée de 25 ans, le meilleur taux a augmenté de 0,85 % au 1er février 2022 à 1,30 % au 1er juillet 2022, soit 45 points de base de plus alors que sur la même période le taux immobilier moyen sur 25 ans est passé de 1,00 % à 1,60 %, soit 60 points de base en plus. Nous continuons de mettre à jour notre baromètre régulièrement pour vous tenir informé des variations sur les taux immobiliers.

Les taux immobiliers vont-ils continuer à monter durant l’été ?

On ne va pas se mentir. Les temps sont durs pour les particuliers qui veulent financer un projet immobilier. Les taux d’emprunt ont fortement augmenté depuis 4 mois et cela devrait malheureusement se poursuivre cet été et cela pour différentes raisons :

- Les projections d’inflation continuent de montrer des hausses

- La Banque Centrale Européenne (BCE) va fortement augmenter ses taux pour lutter contre cette inflation, de même que la FED et les autres banques centrales

- Les taux obligataires sur 10 ans continuent d’augmenter ces dernières semaines. Par exemple, l’OAT 10 ans de la France est à un peu moins de 2,00 % ce jour, contre 0,30 % au début de l’année et un maximum à 2,484 % il y a quelques jours. Signe que les taux pour des projets de long terme comme l’immobilier vont continuer de flamber.

Pas de fortes hausses des taux, mais peu de crédits accordés

Il n’y a aura pas de véritable flambée dans les 3 mois à venir à cause des blocages par le taux d’usure que nous citons ci-dessus. Les établissements prêteurs sont coincés entre des conditions de financement sur les marchés financiers devenus difficiles pour eux et une interdiction légale de prêter au-delà d’un certain pourcentage. On risque surtout de voir un été 2022 avec une explosion des refus de crédit immobilier.

En effet, plutôt que de prêter à perte, les banques vont tout simplement fermer le robinet du crédit. Certaines ont déjà commencé et cela n’est qu’un début. Dans ces conditions, difficile pour la majorité des acheteurs d’emprunter pour une maison ou un appartement. Par conséquent, cela va engendrer de fortes difficultés pour vendre également. Attention au blocage du marché immobilier. Seuls les acquéreurs qui peuvent acheter cash ont une bonne opportunité de négocier fortement les prix des biens immobiliers.

Enfin, avec ce marché actuel, il est de moins en moins intéressant de faire un rachat de prêt en 2022.

Taux immobilier août 2022

L’augmentation des taux de crédit immobilier se poursuit à une vitesse importante. Et encore, elle est freinée par la limite du taux d’usure, sinon, cela serait bien plus explosif. Le problème c’est que cette limite complique fortement les possibilités d’obtenir une offre de prêt, notamment pour les primo-accédants. Est-il encore possible d’emprunter en août 2022 ? Immobilier Danger fait le point sur les taux bancaires pour financer l’achat d’un logement en France en ce 1er août 2022.

Toute l’actualité du taux immobilier en août 2022

Pour commencer, faisons le point sur les derniers chiffres publiés sur les taux de crédit immobilier en ce 1er août 2022. Voyons notamment quel type de dossier bloque à cause des taux d’emprunt trop élevés par rapport au taux d’usure.

Taux de crédit immobilier en août 2022

D’après les statistiques de l’observatoire Crédit Logement CSA, le taux immobilier moyen sur les crédits immobiliers accordés en juin 2022 est de 1,52 %. C’est un niveau élevé, jamais observé depuis 2017 et cela devrait s’accentuer comme nous le verrons ci-dessous. Le taux bancaire moyen provisoire pour les prêts de juillet 2022 est de 1,64 % à la mi-juillet.

Comme vous pouvez le voir, cela augmente fortement sur toutes les durées. De l’ordre de 50 points de base sur 15 et 20 ans et de 46 points de base sur 25 ans en 6 mois.

Inquiet pour votre budget ? Regardez ce que cela impact pour votre projet grâce à notre explication et notre calculette sur « combien puis-je emprunter ? ».

Mise à jour le 03 août 2022 : les derniers chiffres sont sortis, le taux d’emprunt moyen est de 1,68 % en juillet. La durée des crédits bat un nouveau record à 244 mois.

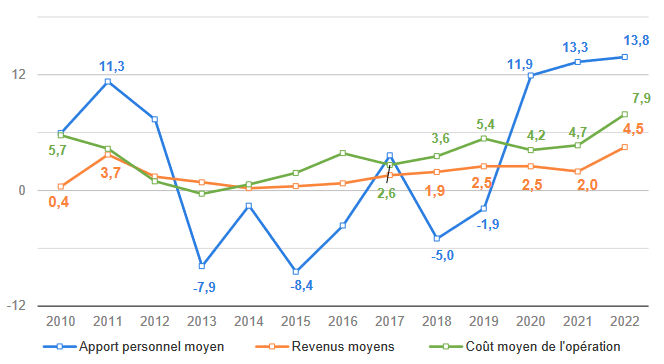

Des prêts de plus en plus longs et plus d’apport personnel pour compenser

La tendance ne date pas du mois de mars et de la remontée des taux d’emprunt. Les emprunteurs se dirigent de plus en plus vers des crédits sur une durée de plus de 20 ans pour leur remboursement. La part des crédits supérieurs à 20 ans a explosé ces dernières années comme le résume ce graphique :

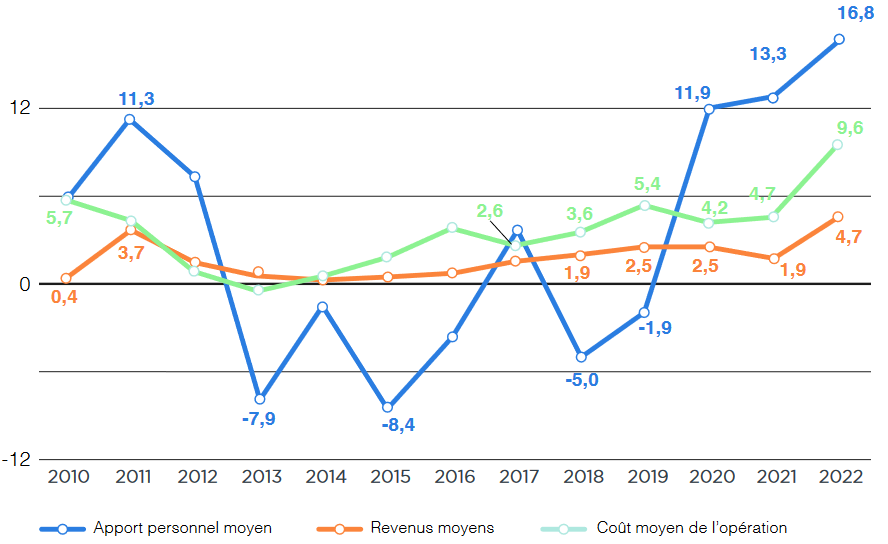

Depuis début 2020 et la mise en place des recommandations du HCSF, le niveau d’apport personnel moyen augmente lui aussi fortement :

Avec des prix actuellement très élevés et des taux en forte hausse, les particuliers n’ont d’autres choix que d’emprunter sur des durées plus longues et d’amener bien plus d’apport personnel qu’auparavant. Il est loin le temps de 2019 où on pouvait observer de nombreux prêts immobiliers sans apport.

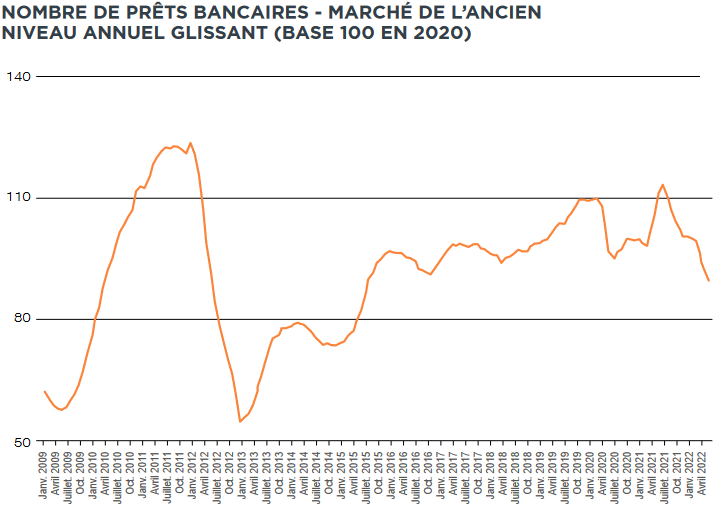

Chute du nombre de crédit : du jamais vu depuis l’été 2015

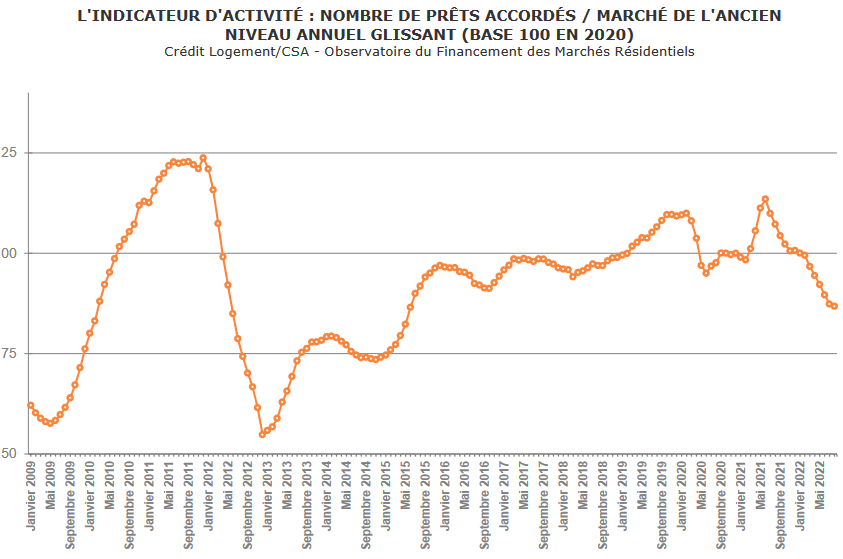

Dans ces conditions, le nombre de prêts immobiliers octroyés diminue fortement depuis le mois de mars. Toujours d’après l’observatoire Crédit Logement CSA, le niveau annuel glissant pour le marché de l’ancien est à son plus bas niveau depuis juillet 2015 :

Vu le contexte de blocage du marché du crédit immobilier, cela devrait empirer fortement dans les mois à venir. Le 3ème trimestre 2022 sera à coup sur bien plus mauvais que l’excellent 3ème trimestre 2021. Cela ferait donc chuter davantage cette courbe qui reprend le niveau observé sur les 12 derniers mois…

Explosion des refus de crédit à cause du taux d’usure qui n’augmente pas aussi vite que les taux d’intérêt

Comme nous l’avons expliqué sur l’analyse des taux immobiliers de juillet 2022, il y a un véritable effet ciseau entre des taux d’intérêt qui augmentent de plus de 50 à 100 points de base depuis le début de l’année et un taux d’usure au 3ème trimestre 2022 qui n’a que très peu augmenté en parallèle.

Les courtiers donnent de nombreux exemples dans les médias ces derniers jours sur les cas de refus de crédit immobilier pour cause d’impossibilité légale de prêter pour les banques pour respecter le seuil de l’usure.

Par exemple, le fondateur d’Artémis Courtage expliquait sur BFM Business que quasiment tous les primo-accédants doivent emprunter avec un taux d’au moins 2,00 % sur 25 ans. Or avec un plafond de l’usure à 2,57 % sur cette durée, plus de la moitié des dossiers déposés par un primo-accédant sont refusés. En effet, quand vous ajoutez la garantie de prêt immobilier, les frais de dossier et le coût de l’assurance emprunteur, vous obtenez un TAEG supérieur au plafond imposé par la loi.

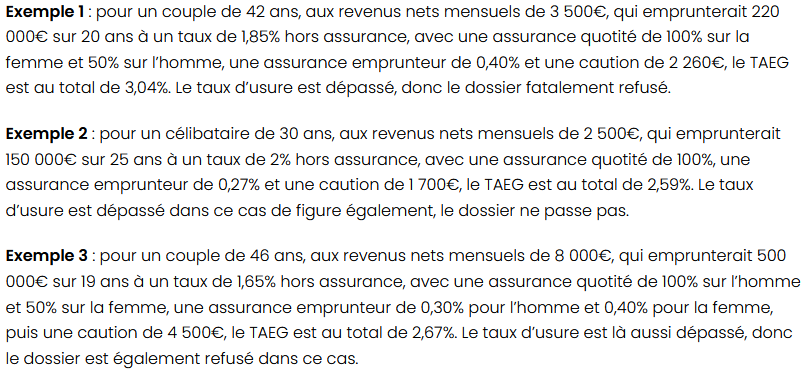

Autres exemples, voici des situations précises rencontrées par des emprunteurs chez le courtier MeilleurTaux sur lesquelles ils ont communiqué mi-juillet :

On parle ici de dossier habituellement de qualité pour les banques et qui peuvent légitimement vouloir emprunter pour investir dans un logement. Il faudra voir si le gouvernement se saisit rapidement de ce problème pour débloquer la situation ubuesque actuelle.

Comparaison des taux de prêt immobilier moyens en août 2022 par rapport à juillet 2022

Pour suivre plus facilement l’évolution des taux d’intérêt pour financer un projet d’achat de maison ou d’appartement, voici une comparaison des taux immobiliers moyens annoncés par différents courtiers ce 1er août 2022 en comparaison avec ceux relevés le 1er juillet 2022 lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Comme vous pouvez le constater, en un mois les taux moyens sont fortement en hausse.

Pour obtenir une réponse pour un taux de crédit plus personnalisé que ces moyennes en fonction de votre profil (âge, activité professionnelle, revenus, patrimoine, déjà propriétaire ou locataire, etc.) et de votre projet d’achat (région, résidence principale, secondaire ou investissement locatif, capital, nombre d’années, etc.), réalisez gratuitement une simulation de crédit immobilier en ligne. C’est gratuit et sans engagement.

Les taux indiqués dans ce tableau ne sont que des moyennes fournies par les courtiers. Les meilleurs dossiers obtiennent des taux beaucoup plus bas comme vous pouvez le voir sur notre baromètre des meilleurs taux. Certains auront des taux un peu plus élevés, c’est parce qu’ils présentent un dossier plus risqué pour la banque. Celle-ci se protège donc des risques en prenant plus de marge sur le coût de ce crédit.

Pour éviter de payer plus cher que d’autres, regardez comment utiliser ces 15 conseils pour obtenir un meilleur taux de prêt immobilier.

Quelle évolution pour les taux d’intérêt ? Un changement de tendance se dessine-t-il ?

La banque centrale européenne (BCE) a décidé d’augmenter ses taux directeurs de 50 points de base. Elle continue de tenter de réduire la forte inflation actuelle sans paralyser l’économie. Tout comme le fait également la FED.

Néanmoins, comme nous pouvons le voir sur ce graphique de l’évolution des taux obligataires en France, il y a depuis quelques semaines une détente sur les taux à long terme :

Si la tendance se poursuit, cela pourrait réduire la pression sur les taux d’intérêt pour des emprunts immobiliers d’ici septembre 2022. Il y a peu de chances de voir des changements de tendance importants en août. De plus, on a vu ci-dessus qu’une banque ne pouvait pas répercuter la forte hausse qu’elle subit sous peine de ne plus pouvoir prêter à suffisamment de clients. Cela pourrait néanmoins contribuer à une moindre pression et à réduire l’effet de ciseau entre des taux élevés et un plafond de l’usure trop bas.

Sans changement au niveau de la politique actuelle de la Banque de France et du gouvernement pour les prêts immobiliers, la situation pourrait ne se débloquer qu’à partir du 1er octobre 2022. A cette date, les taux d’usure seront réévalués à la hausse et si les taux immobiliers n’augmentent pas plus d’ici là, cela pourrait permettre de débloquer un certain nombre de projets actuellement bloqués. Cependant, il serait préférable qu’une modification règlementaire puisse débloquer le marché du crédit avant cela. Sans quoi, il sera très difficile d’emprunter en août et en septembre.

Taux immobilier septembre 2022

L’été 2022 est marqué par le fort blocage des demandes de crédit immobilier à cause du taux d’usure. Cela se poursuit en septembre en attendant un possible déblocage au mois d’octobre. Mais cela se fera qu’avec de nouvelles augmentations des taux d’intérêt. Les emprunteurs doivent donc tout tenter pour obtenir une offre de prêt en septembre avant de voir les taux flamber à nouveau dès que la barrière de l’usure sera augmentée. Faisons le point sur les conditions actuelles pour emprunter et sur les taux de prêt immobilier en septembre 2022.

Comment évolue le taux immobilier actuel ? Dans quel contexte ?

Voici les derniers chiffres et les dernières actualités autour du crédit immobilier en France en ce 1er septembre 2022.

Des taux immobiliers moyens encore en hausse

L’explosion des taux de prêt immobilier se poursuit toujours. Le taux immobilier moyen atteint 1,68 % sur les crédits immobiliers souscrits en juillet 2022 d’après l’observatoire Crédit Logement CSA. C’est 62 points de base de plus qu’au 1er janvier 2022. Et ce n’est malheureusement pas fini. Même si les banques n’ont plus beaucoup de possibilités d’augmenter les barèmes de taux, comme nous le verrons ci-dessous, la tendance devrait se poursuivre avec une augmentation moins forte sur août et septembre avant de remonter plus fortement à partir d’octobre suite à des déblocages techniques.

Comme vous pouvez le voir dans le tableau ci-dessus, en juillet, il fallait désormais compter sur un taux immobilier moyen de 1,57 % sur 15 ans, de 1,69 % sur 20 ans et de 1,79 % sur 25 ans. Comme nous le verrons ci-dessous, il y a encore eu des hausses depuis.

Mise à jour le 06/09/2022 : sur les crédits immobiliers d’août 2022, l’observatoire Crédit Logement vient d’annoncer un taux immobilier moyen de 1,92 %. Les moyennes augmentent rapidement sur toutes les durées avec 1,71 % sur 15 ans, 1,85 % sur 20 ans et 1,96 % sur 25 ans.

Pour continuer à pouvoir acheter malgré des prix qui n’ont pas encore baissé et à ces taux élevés, les emprunteurs font exploser le record sur la durée moyenne des prêts en un mois à 244 mois.

Aucun changement sur les problèmes du taux d’usure trop bas

Le gouvernement et la Banque de France sont les seuls à pouvoir modifier les règles pour que le blocage technique des crédits immobiliers à cause des taux d’usure qui ne remontent pas aussi vite que les taux immobiliers se résolve. Ils ne font rien. Il faudra donc attendre début octobre, lorsque les nouveaux plafonds trimestriels seront mis en place, pour espérer un déblocage de la situation.

Encore faudrait-il que les taux d’intérêt n’augmentent pas trop d’ici là, sinon cela serait reparti pour à nouveau 3 mois de difficultés pour obtenir un prêt immobilier. Nous avons vu dans notre article sur les taux d’août 2022 que cela concerne également de très bons dossiers, pas seulement les dossiers les plus fragiles.

En outre, les contraintes du HCSF sont toujours présentes avec un taux d’endettement maximum de 35 %, peu de chances d’obtenir un crédit immobilier sans apport et des durées maximales de 25 ans.

Comparaison des taux de prêt immobilier moyens en septembre 2022

Comme chaque mois, vous pouvez suivre la progression des taux d’emprunt immobilier pour chaque durée type et pour différents courtiers. Nous relevons ici les taux annoncés au 1er septembre 2022 et les comparons, entre parenthèses, à ceux relevés le 1er août 2022 :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Malgré la période estivale habituellement calme, les taux immobiliers continuent de remonter assez rapidement et cela malgré les ralentissements provoqués par la législation sur l’usure. Les banques poussent au maximum pour reporter les hausses qu’elles subissent sur les particuliers à qui elles prêtent de l’argent. Elles préfèrent réduire la production de crédit immobilier plutôt que prêter à perte. Cela peut se comprendre.

Le problème est que la future hausse des taux d’usure risque de permettre aux organismes prêteurs d’augmenter un peu plus vite les taux d’intérêt. Espérons qu’un compromis pourra néanmoins être trouvé pour que les particuliers puissent de nouveau emprunter pour acheter une maison ou un appartement dans les mois à venir.

Pour une analyse plus spécifique à votre situation et obtenir le meilleur taux possible selon votre profil (âge, profession, revenus, patrimoine, etc.) et votre projet (montant du capital, durée, achat de résidence principale, secondaire ou investissement locatif, région, etc.), faites une simulation de prêt immobilier en ligne. Notre courtier étudiera pour vous la meilleure solution pour décrocher un accord de financement dans les meilleures conditions possibles compte tenu de la situation.

Tendances : des taux qui vont encore fortement augmenter d’ici à la fin de l’année ?

Alors que l’OAT 10 ans était en chute libre cet été et que cela laisser augurer une accalmie au niveau des taux d’emprunt pour des projets à long terme comme pour de l’immobilier, cette tendance a rapidement été inversée en quelques jours :

Après un pic à 2,40 %, les taux obligataires à 10 ans de la France sont retombés à 1,35 %. Mais, ils sont remontés depuis à plus de 2,15 %. Même si les taux de crédit immobilier ne sont pas directement corrélés aux taux obligataires, cela ne laisse rien augurer de bon pour le crédit immobilier dans les mois à venir.

Ainsi, même si les banques essayent de ne pas trop remonter les taux pour continuer à produire, elles ne peuvent pas faire de miracle non plus. On se dirige tout droit vers une rareté d’un taux d’emprunt sous 2.00 % alors que plus de la moitié des offres se faisaient à moins de 1.00 % il y a moins d’un an…

Pour les particuliers qui le peuvent, il faut tenter de faire passer votre dossier dès ce mois-ci, sous peine de devoir supporter des taux plus élevés dès le 1er octobre. Ce qui viendra encore réduire le montant que vous pouvez emprunter en fonction de votre salaire.

Taux immobilier octobre 2022

L’augmentation des taux de crédit immobilier en France va reprendre bien plus fortement en octobre 2022. Non seulement les taux à long terme continuent d’exploser à la hausse et à contraindre les banques à répercuter le coût de leurs emprunts sur leurs clients, mais le relèvement des taux d’usure ce 1er octobre va également permettre aux établissements prêteurs d’avoir une marge de manœuvre supplémentaire pour augmenter leurs barèmes de taux. Le marché va devoir rapidement s’adapter pour passer des taux du début d’année à 1 % à bien tôt plus de 2 %. Voici tout ce qu’il faut savoir sur l’évolution des taux de prêt immobilier en octobre 2022.

Quelles sont les actualités pour le taux immobilier en octobre 2022 ?

Quelle est l’évolution des taux de prêt immobilier ces dernières semaines ? Qu’est-ce qui change en octobre ? Découvrez l’actualité du taux d’emprunt immobilier en octobre 2022.

Les dernières statistiques sur le marché des taux immobiliers

On est très loin des meilleurs taux observés au début de l’année ou l’année dernière.

Un taux de crédit immobilier moyen à 1,82 %

L’observatoire Crédit Logement annonce un taux moyen de 1,82 % sur l’ensemble des crédits immobiliers souscrits en août 2022 :

Les prochains chiffres sur les prêts contractés en septembre 2022 devraient montrer encore une légère augmentation. Comme nous l’expliquerons ci-dessous, il y aura une bien plus forte explosion des taux sur les crédits souscrits en octobre 2022. La moyenne devrait rapidement dépasser les 2.00 %. Un niveau que l’on n’a plus connu depuis 7 ans…

Pour l’acquisition d’un bien immobilier neuf, la moyenne est à 1,84 % contre 1,82 % pour un bien ancien. Pour un prêt travaux, il faut compter une moyenne de 1,81 %.

Pour des prêts spécifiques, il peut y avoir des conditions différentes. Par exemple pour ceux qui veulent acheter un bien avec le fruit de la vente d’un premier logement, la solution du crédit relais est adaptée. Retrouvez les taux de prêt relais actuels.

En outre, vous pourriez aussi vous intéresser au taux de crédit conso 2025 pour d’autres projets ou au taux de rachat de crédit pour un regroupement de vos différents crédits.

Quel taux sur 15, 20 et 25 ans ?

Le nombre d’années de remboursement impacte fortement le niveau des taux. Il faut compter 243 mois en moyenne (260 mois pour acheter dans le neuf, 252 mois pour acheter dans l’ancien).

Voici les moyennes pour chaque durée type :

- Taux immobilier moyen sur 15 ans : 1,71 %

- Taux immobilier moyen sur 20 ans : 1,85 %

- Taux immobilier moyen sur 25 ans : 1,96 %

Consultez aussi notre article « combien puis-je emprunter pour une maison ? » et utiliser notre calculette de capacité d’emprunt pour évaluer votre budget avec ces taux d’emprunt immobilier et vos revenus.

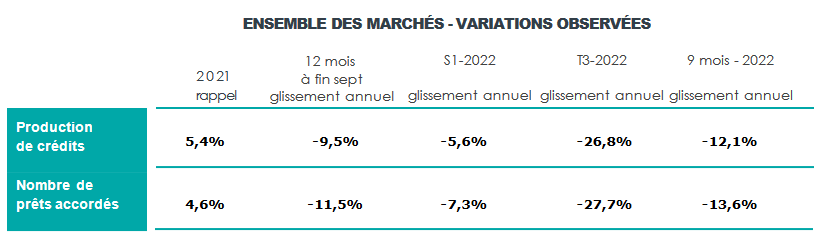

-12,8 % de prêts accordés sur 3 mois

Le nombre de prêts accordés sur juin, juillet et août est en recul de 12,8 % en 2022 par rapport aux mêmes mois de 2021.

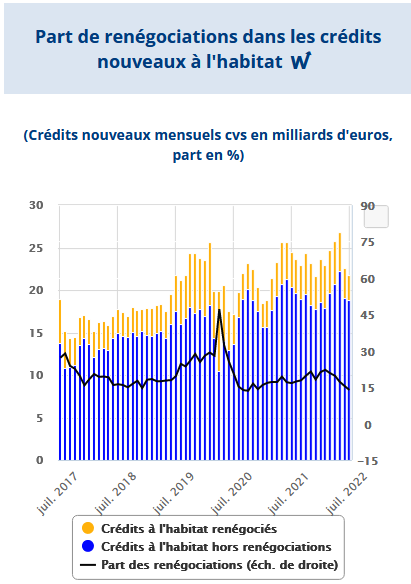

On voit également s’effondrer la part des demandes de rachat de prêt immobilier d’après la Banque de France et cela a dû s’accentuer depuis ces chiffres sur juillet 2022 :

En revanche, il se pourrait que la crise économique actuelle et les difficultés rencontrées à cause de l’inflation provoquent un bond des rachats de crédits afin d’adapter ses mensualités à ces nouvelles données.

Les nouveaux taux d’usure au 1er octobre 2022