Dans quelles conditions peut-on encore emprunter en France pour financer un achat immobilier en mars 2023 ? Faisons un point complet sur le niveau actuel des taux de crédit immobilier et sur les dernières actualités sur ce marché. Alors que la norme devient un taux d’intérêt aux alentours de 3.00 %, nous n’avons pas encore atteint le point haut. Découvrez tout ce qu’il faut savoir sur le taux immobilier en mars 2023.

Mise à jour : découvrez le taux immobilier en avril 2025.

Où en sont les taux de prêt immobilier en mars 2023 ?

Quelles sont les dernières statistiques sur le taux immobilier en France ? Comment évoluent les taux d’usure au mois de mars 2023 ?

Taux de crédit immobilier moyen actuel : 2.59 % en janvier, 2.82 % en février

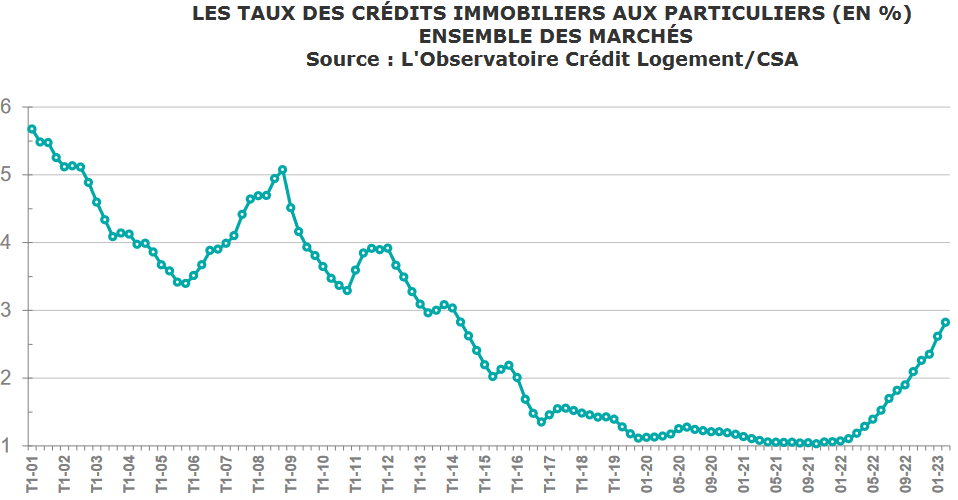

Le taux de prêt immobilier mensuel moyen remonte à une vitesse très impressionnante. Après un taux immobilier moyen de 2.34 % sur les crédits immobiliers souscrits en décembre, on est à 2.59 % sur ceux contractés en janvier 2023 :

Nous sommes revenus à des niveaux que l’on n’avait plus observés depuis 2014. Et comme nous le verrons ci-dessous, ce mouvement de remontée rapide est loin d’être terminé. Ainsi chaque mois qui passe, un particulier emprunteur qui se demande combien puis-je emprunter voit le montant diminuer, à moins d’avoir obtenu des hausses de salaires pour compenser l’inflation depuis.

Autre fait surprenant, du fait de la compression par les plafonds usuraires, il n’y a plus beaucoup d’écart entre les taux selon les durées d’emprunt. Voici les moyennes actuelles :

- Taux immobilier sur 15 ans : 2.43 %

- Taux immobilier sur 20 ans : 2.59 %

- Taux immobilier sur 25 ans : 2.74 %

Ces chiffres de l’observatoire Crédit Logement CSA portent sur les prêts financés en janvier 2023. D’après ce que nous observons en février et le tableau comparatif des courtiers ci-dessous, on devrait voir des taux de 10 à 20 points de base plus élevés encore sur les financements obtenus en février 2023.

La hausse du taux d’usure du 1er février a permis de débloquer certains dossiers, mais à des taux bien plus élevés. Il est fréquent désormais de voir des taux de crédit immobilier au-dessus de 3.00 %. Nous nous attendons à un taux d’emprunt moyen compris entre 2.70 et 2.80 % pour le mois de février. Nous mettrons à jour cette page dès que les chiffres officiels seront communiqués.

Mise à jour le 2 mars 2023 : finalement le taux de crédit immobilier moyen observé sur les crédits souscrits en février 2023 est de 2.82 % (2.62 % sur 15 ans, 2.83 % sur 20 ans et 2.96 % sur 25 ans).

Informez-vous également sur les taux de prêt relais actuels ainsi que sur les taux de crédit conso.

Au niveau des meilleurs taux actuels, ce sont surtout les prêts sur les durées les plus courtes qui enregistrent les plus fortes augmentations depuis le 1er janvier 2023 : + 30 à 40 points de base sur 10 ans, +25 à 30 points de base sur 15 ans, + 15 à 30 points de base sur 20 ans ou 25 ans. Cette tendance s’explique par le peu de marges qu’ont les établissements bancaires pour ajuster leur grille de taux. Cela devrait s’inverser dans quelques mois lorsque le taux d’usure sera suffisamment élevé.

Pour faire face à cette perte de capacité d’emprunt et à des prix qui ne baissent pas aussi rapidement que cette perte de pouvoir d’achat, les emprunteurs n’ont d’autres choix que de jouer sur d’autres leviers :

- Augmenter la durée du remboursement. Malgré le plafond à 25 ans imposé par le HCSF, on peut voir que la part des prêts de plus de 20 ans continue d’augmenter (66.8 % en janvier contre 65,4 % au 4ème trimestre 2022 ou encore 48.1 % en 2019).

- Compenser cette somme plus faible que l’on peut emprunter par un apport personnel plus conséquent. Les banques incitent à aller dans ce sens. Le contexte est toujours aussi compliqué pour ceux qui désirent faire un prêt immobilier sans apport en 2025.

- Négocier le prix d’achat davantage pour que cela puisse correspondre à leur budget plus bas.

Savez-vous comment se fait le calcul d’intérêt de prêt ? Voici la formule et nos explications et conseils pour apprendre à en réduire le coût en se formant.

Un taux d’usure qui augmente à 4.00 % au 1er mars pour les crédits sur 20 ans et plus

Comme convenu, la Banque de France révise les plafonds des taux d’intérêt légal auxquels les banques peuvent prêter selon la nature et la durée du prêt chaque mois désormais. Cela sera valable au moins jusqu’au 1er juillet 2023. Ainsi, les conditions ont été réévaluées en tenant compte des différentes augmentations récentes. Les taux d’usure de mars 2023 augmentent donc en conséquence. Voici les nouveaux taux d’usure pour tous les crédits immobiliers souscrits à partir du 1er mars 2023 :

C’est la limite que le TAEG de votre emprunt ne doit pas dépasser. Il faut donc ajouter à votre taux nominal, les frais de dossier et de garantie (hypothèque, caution mutuelle, privilège de prêteur de deniers, nantissement, etc.) et surtout les importants coûts de votre assurance emprunteur.

Ne vous contentez pas de négocier le taux d’intérêt le plus bas possible pour votre emprunt, cherchez également la meilleure assurance de prêt immobilier possible. Il y a, là aussi, de belles économies à réaliser sur toute la durée de votre remboursement.

Comparaison des taux de crédit immobilier moyens : ça augmente encore

Comme chaque mois, comparons le niveau des taux de prêt immobilier moyens annoncés par différents courtiers sur les durées types. Voici les chiffres sur les taux immobiliers moyens au 1er mars 2023 par rapport à ceux du 1er février 2023 :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Il s’agit ici d’un taux nominal. Cela signifie qu’il n’intègre pas les frais d’assurance emprunteur, de dossier ou de garantie de prêt. Ainsi, le TAEG, le taux qui intègre tout ce qu’un financement coûte réellement sera plus élevé de quelques dizaines de points.

Pour savoir concrètement à quel taux vous pouvez emprunter vous, avec votre profil d’emprunteur et selon votre projet, faites dès maintenant une simulation de crédit immobilier en ligne. De nombreux paramètres entrent en jeu dans les calculs faits par les banques. Cela varie également selon votre région.

Vous pouvez également consulter notre dossier sur les pratiques de chaque banque afin de dénicher la meilleure banque pour votre crédit immobilier :

- Taux immobilier Crédit Agricole 2025

- Taux immobilier Crédit Mutuel 2025

- Taux immobilier BNP Paribas 2025

- Taux immobilier Société Générale 2025

- Taux immobilier La Banque Postale 2025

- Taux immobilier Caisse d’Epargne 2025

- Taux immobilier Banque Populaire 2025

- Taux immobilier LCL 2025

- Taux immobilier Boursorama 2025

- Taux immobilier Fortuneo 2025

- Taux immobilier Hello Bank 2025

Quel financement pour un investissement locatif ?

Comme nous l’avons vu ci-dessous, les barèmes bancaires sur les taux de crédit ou sur les garanties pour l’assurance emprunteur varient selon la banque et le type de projet. Pour ceux qui veulent acheter un appartement pour le louer à des locataires, il y a des conditions spécifiques. C’est ce que nous détaillons dans notre guide du prêt immobilier locatif.

Lorsqu’on se pose la question « vaut-il mieux emprunter ou payer cash ?« , un investisseur aura une analyse différente du particulier qui achète sa résidence principale.

D’une part parce que les intérêts d’emprunt et les frais d’assurance de prêt sont déductibles de ses revenus fonciers s’il déclare ses loyers au régime réel.

D’autre part, car cela lui permet de pouvoir utiliser l’effet de levier du crédit et ainsi de faire croître plus rapidement son patrimoine et utiliser son épargne pour investir sur d’autres supports (en bourse sur un PEA ou au sein d’une assurance-vie, en fond euros, etc.).

Dans cette situation également il y aura des conditions spécifiques pour faire un investissement locatif sans apport.

Pour ceux qui ont le projet d’investir dans l’immobilier locatif en France, mais qui n’ont pas le temps ou l’expérience pour gérer toutes les étapes d’un tel investissement, découvrez les atouts de l’investissement immobilier locatif clé en main.

Jusqu’où les taux immobiliers peuvent-ils monter en 2023 ?

Depuis un an désormais, les taux de crédit immobilier augmentent de semaine en semaine et de mois en mois. On peut légitimement se poser la question de la durée de cette hausse et du niveau le plus haut auquel les taux immobiliers peuvent monter.

Comme nous l’avons vu lors des analyses des mois précédents, les banques n’ont pas pu répercuter toutes les hausses de taux qu’elles ont subies de la part de la Banque Centrale Européenne (BCE) ou sur les marchés financiers. Les blocages liés aux plafonds fixés par le taux d’usure font qu’en France, les taux d’intérêt ont augmenté beaucoup moins vite que dans les autres pays européens. Il va donc y avoir encore un rattrapage dans les prochains mois avant d’espérer la fin de ces augmentations.

Comme le montre ce graphique publié sur Twitter par Maël Bernier, directrice de la communication du courtier Meilleurtaux, le taux d’usure augmente avec un décalage de plusieurs mois par rapport à l’OAT 10 ans et de ce fait les hausses de taux se font à retardement également :

#immobilier #crédit Le #tauxdusure à 4% en mars 2023 (pour 20 ans et +), un niveau + en adéquation avec les taux moyens de 3% actuels. Cependant, l’écart #OAT10ans et taux moyen quasi-nul, avec toujours une forte volatilité, la hausse des taux n’est donc pas terminée. pic.twitter.com/JCL03e3AvN

— Maël Bernier (@MaelBernier) February 27, 2023

Historiquement, avec un OAT 10 ans de la France à environ 3.15 %, on devrait avoir des taux de prêt immobilier moyens compris entre 3.85 % et 4.35 %. Ce qui n’est aujourd’hui pas possible avec un seuil usurier à 4.00 %. En effet, cela laisse peu de marge pour inclure les frais de dossier et de garantie ainsi que le coût de l’assurance emprunteur.

La suite de cette tendance haussière va être déterminée par l’orientation des taux longs sur les marchés, notamment de l’OAT 10 ans :

- Soit il se stabilise vers 3.00 % ou idéalement plus bas et d’ici 3 à 4 mois les taux d’intérêt pour un crédit immobilier se stabiliseront également aux alentours de 4 %.

- Soit il continue d’augmenter et dans ces conditions, il y aura toujours un temps de retard sur les taux immobiliers qui suivront le mouvement avec une latence temporelle.

Profitez des conditions actuelles avant de nouvelles hausses des taux de crédit, remplissez dès maintenant cette simulation de prêt immobilier en ligne et découvrez ainsi les meilleures offres bancaires du moment en fonction de votre projet, de votre région et de votre profil (revenus, capacité d’emprunt, montant de l’apport, profession en CDI, fonctionnaire ou autres).

Pensez aussi à comparer les devis d’assurance de prêt immobilier pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

Pour ceux qui veulent regrouper leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier février 2023

Mois suivant : Taux immobilier avril 2023

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?