Immobilier 2020 : évolution des prix, des taux, de l'IRL et autres informations à retenir

L’année 2020 a été très riche en actualités immobilières. Voici un bilan complet de toutes les évolutions du marché immobilier en 2020 en France pour un rappel exhaustif de ce qu’il s’est passé cette année-là.

Immobilier Danger reprend ces nombreuses actualités immobilières publiées en 2020 pour faire une synthèse de l’évolution des prix de l’immobilier, des taux de crédit, de l’indice de référence des loyers (IRL), des conditions pour la loi Pinel, de la taxe foncière et de la taxe d’habitation, de l’impact du Covid sur l’immobilier, etc. De quoi se souvenir de tout ce qui a compté pour l’immobilier en 2020.

Évolution de l’immobilier en 2020 : baisse des ventes, hausse des prix, légère hausse des taux

Pour mémoire, voici les points essentiels à retenir sur l’immobilier en 2020.

Il y a beaucoup d’informations, pour retrouver plus facilement celles qui vous intéressent, utilisez le sommaire ci-dessus.

Moins d’un million de transactions immobilières en 2020

Comme dans de nombreux secteurs, le marché a dû s’adapter à différentes périodes compliquées pour réaliser des transactions immobilières. On a pu voir cette année les conséquences du confinement 1 puis du confinement 2 avec notamment dans le 1er cas de grandes difficultés pour faire avancer un projet d’achat ou de vente.

En outre, les acquéreurs ont également été fortement freiné par les contraintes du HCSF pour les banques avant de proposer une offre de prêt.

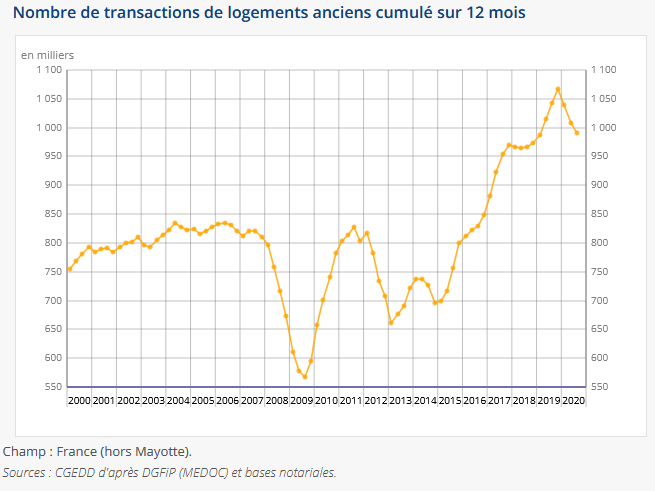

Malgré tout, après une année 2019 record, le marché a plutôt bien résisté en termes de transactions. À fin septembre 2020, on est à 990 000 transactions dans l’immobilier ancien sur 12 mois glissants d’après l’indice notaires-INSEE :

Il faudra voir comment se termine l’année avec les ralentissements liés au 2ème confinement, mais globalement les chiffres restent, malgré tout, assez bons pour le contexte.

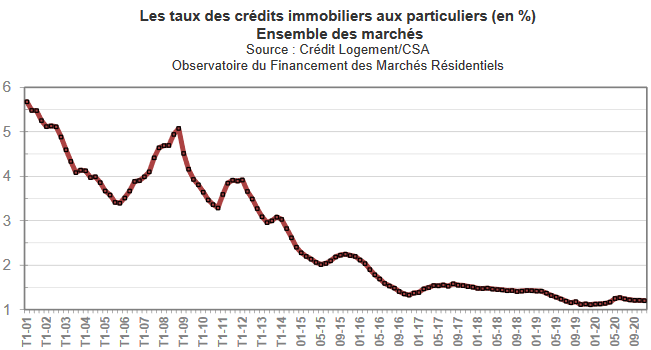

Des taux de prêt stables en 2020 après un mouvement de hausse pendant l’été

Après une année 2019 où les taux de prêt immobilier ont enchainé les records mois après mois, la tendance a changé dès le mois de janvier 2020 avec le début d’une période de légère augmentation des taux. En moyenne sur le taux mensuel, ils sont passés de 1.11 % à 1.27 % au début de l’été. Ensuite, ils ont progressivement diminué jusqu’à obtenir une baisse plus franche ces dernières semaines comme nous l’avons vu sur les taux de crédit immobilier en 2020 (voir le taux de prêt immobilier en avril 2025). Les taux actuels sont quasiment revenus au niveau des records de fin 2019 :

Les taux de crédit immobilier sont donc très bas, mais moins d’emprunteurs peuvent en profiter à cause des limitations fixées par le HCSF.

Retrouvez tout sur le taux immobilier 2020 avec un historique complet mois par mois et un point sur les meilleurs taux de l’époque pour chaque durée de remboursement.

Découvrez également tout sur l’évolution du taux immobilier en 2025.

Des prix qui augmentent encore beaucoup, mais…

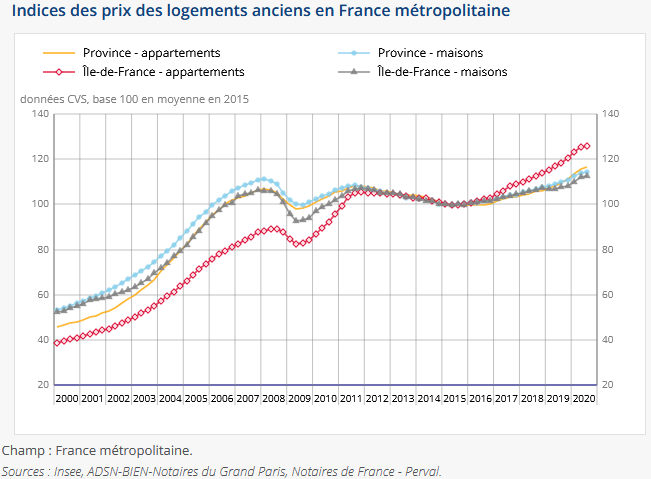

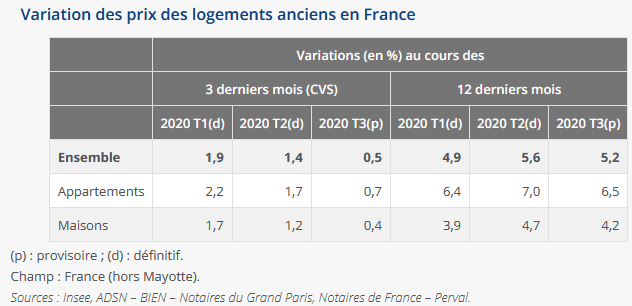

L’INSEE a communiqué fin novembre les dernières statistiques sur les prix de l’immobilier ancien au 3ème trimestre 2020. Il s’agit de données provisoires qui seront révisées dans les mois à venir.

Comme vous pouvez le voir, l’augmentation des prix des biens immobiliers est restée très forte en 2020. Il faut néanmoins rappeler que ces données sur les prix au 3ème trimestre correspondent aux données des compromis signés au 2ème trimestre. Il y a effectivement toujours un décalage de plusieurs mois entre ce qui se passe sur le marché et la remontée des chiffres officiels par les notaires ou l’INSEE. D’une part parce qu’il se passe plusieurs mois entre la signature d’un compromis et celle de l’acte de vente définitif. D’autre part, pour le temps de remonter des données et leur traitement. Ces derniers ont de plus été ralentis par le contexte sanitaire.

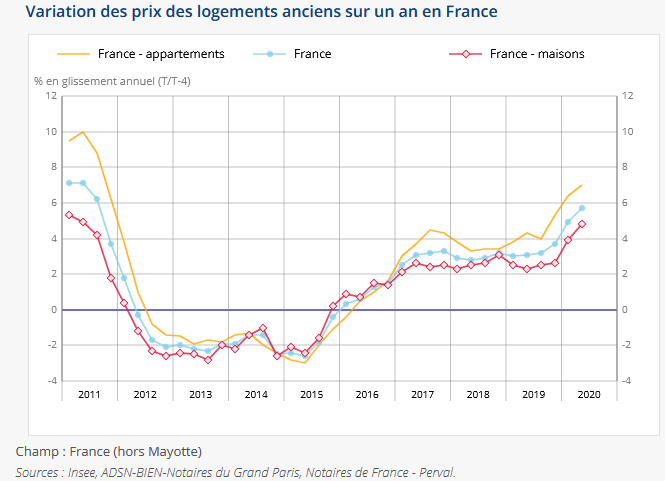

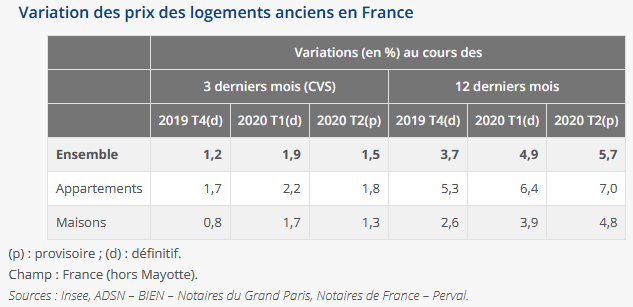

Ainsi, voici les variations de prix pour les maisons et pour les appartements :

Ces évolutions globales ne donnent qu’une indication générale, mais cela ne présage pas de ce qui se passe réellement sur votre marché immobilier local. Il vous faudra une analyse plus spécifique à votre secteur géographique pour plus de précision. Par exemple avec la base DVF d’Etalab pour les prix réels des ventes récentes dans votre ville. Vous pouvez également faire appel à un professionnel pour obtenir une estimation de votre maison ou de votre appartement.

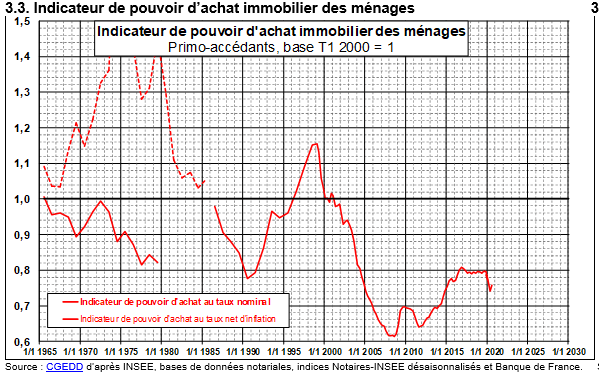

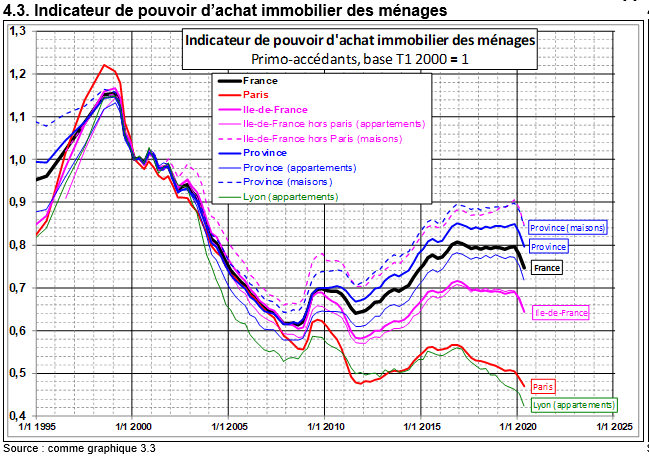

Baisse rapide du pouvoir d’achat immobilier en 2020

Légère augmentation des taux et forte hausse des prix entrainent une chute assez rapide du pouvoir d’achat immobilier comme le montre ce graphique :

Retrouvez plus de données sur les prix des logements sur le long terme.

Vous retrouverez également d’autres informations ci-dessous concernant l’évolution des prix de l’immobilier en 2020 dans les actualités à retenir sur l’année.

Indice de référence des loyers (IRL) 2020 : quelle augmentation de loyer maximale ?

Tous les trimestres,nouvel indice de référence des loyers (IRL) est calculé par l’INSEE.

Voici les évolutions de l’indice des loyers sur 2020 par rapport à une base 100 prise au 4ème trimestre 1998 :

- IRL du 1er trimestre 2020 : 130.57. Soit +0.92 % sur un an

- IRL du 2ème trimestre 2020 : 130.57. Soit +0.66 % sur un an

- IRL du 3ème trimestre 2020 : 130.59. Soit +0.46 % sur un an

- IRL du 4ème trimestre 2020 : 130.52. Soit +0.20 % sur un an

Retrouvez toute l’évolution de l’IRL de 2004 à 2025.

Chaque année, le plus souvent à la date anniversaire du contrat de location, un propriétaire bailleur peut réviser son loyer. Cet IRL sert à limiter l’augmentation de loyer sur une année. En l’occurrence en 2020 les propriétaires bailleurs n’ont quasiment pas pu augmenter les loyers de leurs locataires à cause de cet IRL 2020 très bas.

Tout sur la taxe foncière en 2020

Bientôt la rentrée scolaire. C’est aussi le moment où les propriétaires d’un bien immobilier en France vont recevoir leur avis de taxe foncière pour 2020.

C’est celui qui est propriétaire d’une maison ou d’un appartement au 1er janvier 2020 qui devra payer cet impôt local pour la mi-octobre 2020.

Retrouvez toutes nos informations sur la taxe foncière en 2025 :

- Comment se calcule le montant de votre taxe foncière ?

- La liste des exonérations et abattements de taxe foncière en 2025

- Toutes les dates pour vos impôts locaux en 2025

- Tout savoir sur qui paye la taxe foncière

Taxe d’habitation en 2020 : dates, suppression progressive, calcul et exonérations

Après la taxe foncière, c’est au tour de la taxe d’habitation en 2020 de venir sur la scène des actualités immobilières avec la réception des avis d’imposition pour cette taxe. Il faudra la payer avant le 15 novembre (20 novembre par Internet) pour la plupart comme vous pouvez le voir dans notre calendrier fiscal des impôts locaux en 2020.

Cette année est la première où 80 % des Français ne vont plus payer une taxe d’habitation. En effet, après des réductions par tiers sur les 2 dernières années, elle est supprimée pour la résidence principale en 2020 pour la majorité de la population.

Pour les 20 % restants, il faudra attendre jusqu’en 2023 pour voir la suppression complète de cet impôt local. Pour en savoir plus (chiffres, conditions, etc.), retrouvez notre article sur la suppression progressive de la taxe d’habitation.

En attendant, pour cette année 2020, retrouvez :

- les détails du calcul du montant de votre taxe d’habitation

- la liste des abattements et exonérations pour la taxe d’habitation en 2020

Pour rappel, vous devez payer cette taxe pour le logement dans lequel vous habitiez en tant que résidence principale au 1er janvier de l’année 2020.

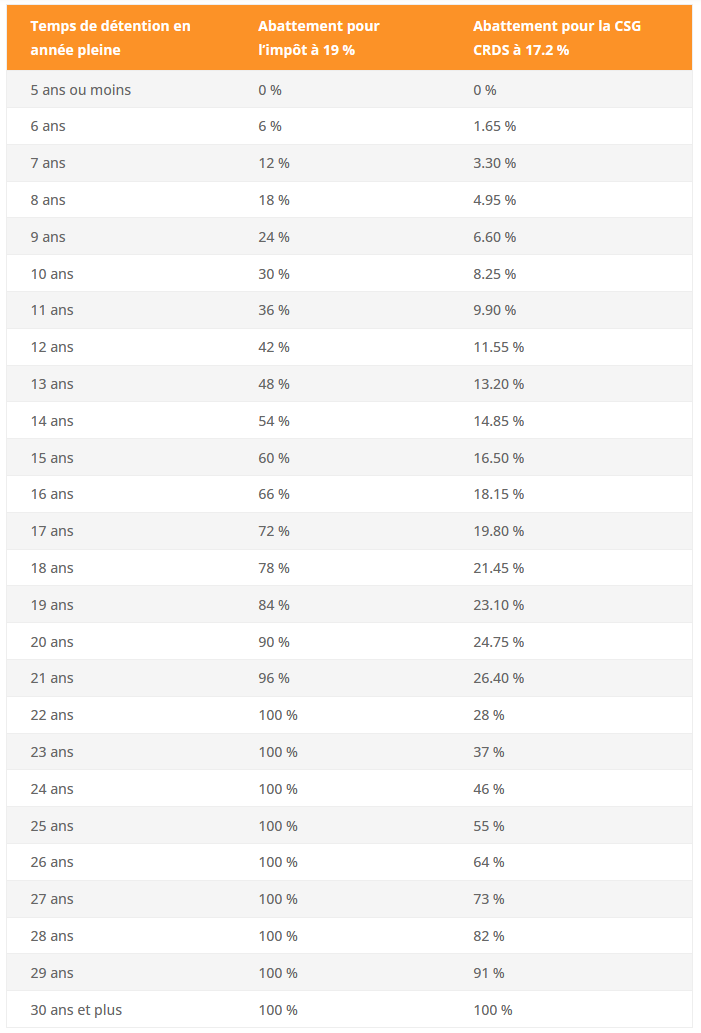

Calcul de plus value immobilière 2020

En 2020, l’imposition sur les plus-values immobilières étaient la même qu’en 2025 avec les abattements suivant sur le montant de la plus-value imposable selon la durée de détention :

Défiscalisation en immobilier en 2020

Cette année-là, le principal dispositif de défiscalisation immobilière utilisée était la loi Pinel. C’est loin d’être la seule option possible, mais c’est la plus médiatique. Il faut dire que les fortes réductions d’impôts attirent de nombreux Français fortement imposables sur leurs revenus.

Plafond de loyer en loi Pinel 2020

Voici les plafonds en vigueur pour le loyer d’un appartement en loi Pinel en 2020 selon la zone géographique :

- Zone A Bis : 17.43 € du mètre carré

- Zone A : 12.95 € du mètre carré

- Zone B1 : 10.44 € du mètre carré

- Zone B2 : 9.07 € du mètre carré

Voici comment se calcule le loyer maximum en Pinel en fonction de ces plafonds.

Depuis le 1er janvier 2019, les logements neufs en zone B2 ne sont plus éligibles à ce dispositif d’investissement défiscalisé. Seuls ceux achetés avant cette date profitent toujours des avantages fiscaux dans ces secteurs géographiques là.

Quelle réduction d’impôts en loi Pinel en 2020 ?

Voici la réduction d’impôts dont vous pouviez bénéficier avec un investissement défiscalisé en loi Pinel 2020 selon la durée d’engagement de location à loyer plafonné :

- 12% de réduction d’impôts pour un logement en location Pinel pendant 6 ans

- 18% de réduction d’impôts pour un logement en location Pinel pendant 9 ans

- 21% de réduction d’impôts pour un logement en location Pinel pendant 12 ans

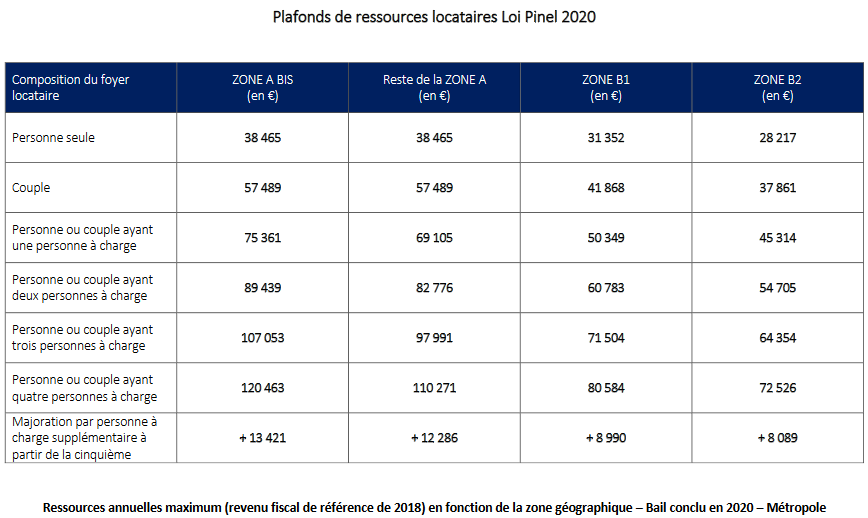

Quel plafond de revenus pour les locataires d’un Pinel en 2020 ?

Voici les plafonds de revenus à ne pas dépasser pour pouvoir louer un bien avec le dispositif Pinel en 2020 :

Les actualités immobilières de 2020 à retenir

Les taux bas incitent à faire de plus en plus de rachat de crédit immobilier

Baisse des taux rime souvent avec rachat et renégociation de crédit. Sur l’année 2020, cela s’est encore vérifié.

En effet, au fur et à mesure que les taux de prêt immobilier ont baissé, les demandes de rachat de crédit immobilier ont augmenté.

Découvrez tout sur le rachat de crédit immobilier en 2025 ainsi que sur la renégociation d’un prêt immobilier avec sa banque pour bénéficier des excellents taux d’emprunt actuels.

Des prix immobiliers encore plus bas qu’en 2011 en moyenne

Malgré différentes flambées des prix ces 2 ou 3 dernières années dans certaines grandes villes, les notaires confirment que les prix des logements anciens du 3ème trimestre 2019 sont encore inférieurs à ceux du 4ème trimestre 2011 en tenant compte de l’inflation :

- Pour les appartements : on est à +0.0 % sur la France entière mais qui se décompose en +5.5 % en Ile-de-France et -4.9 % en Province.

- Pour les maisons : on est à -3.8 % sur la France entière avec -4.3 % en Ile-de-France et -3.7 % en Province.

Et pourtant, fin 2011, on avait des taux de prêt immobilier moyen proche de 4.00 %. Contre 1.15 % en moyenne ces derniers mois.

Les prix sont donc beaucoup moins déconnectés des conditions d’achat des Français en 2020 qu’en 2011. Ce que nous évoquons déjà dans nos tendances pour le marché immobilier en 2021.

Ces moyennes globales cachent de très fortes disparités d’un secteur géographique à un autre. Prenez donc le temps d’étudier les différentes informations sur les prix de l’immobilier en 2025 et de faire faire une bonne estimation immobilière.

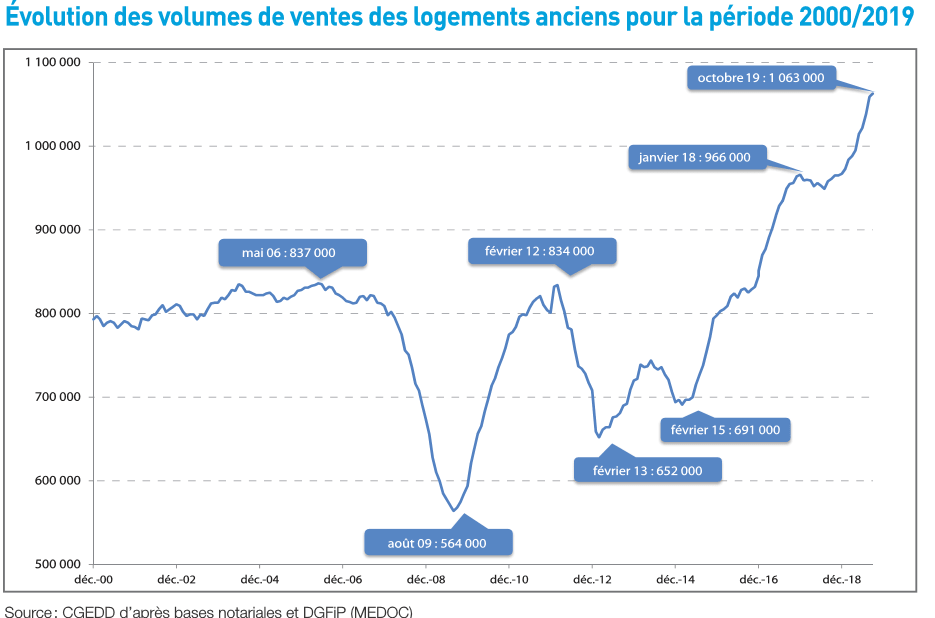

En outre, les notaires ont donné les derniers chiffres sur le volume des transactions dans l’ancien. Il s’élève sur un an glissant à 1 063 000 ventes à fin octobre 2019 :

Différents éléments (taux qui ne baissent plus voire augmentent un peu, crédits freinés par le taux d’usure, prix très élevés dans les villes les plus recherchées et rareté des offres, etc.) pourraient venir casser ce fort dynamisme du marché dans les mois à venir.

Prêt immobilier : fini les crédits faciles, les banques durcissent les conditions

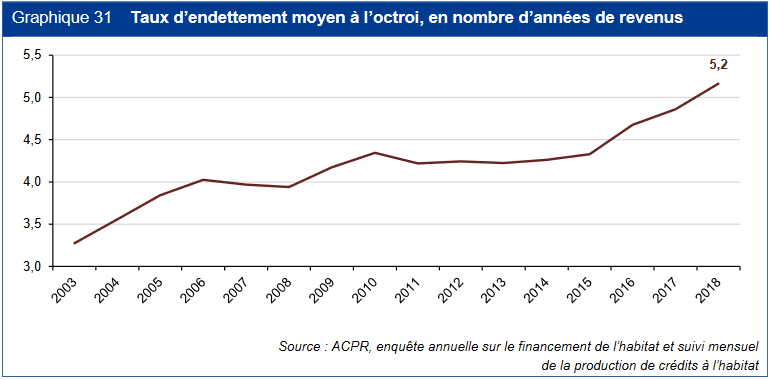

C’est ce que l’on pouvait craindre après l’appel de la Banque de France et du HCSF (Haut Conseil de Stabilité Financière) pour restreindre l’accès au crédit immobilier aux particuliers.

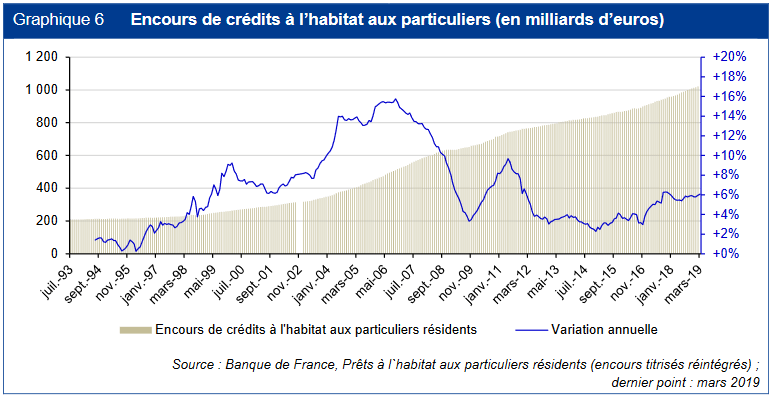

L’endettement général explose et les banques se sont montrées plus laxistes en 2019. Elles ont favorisé la quantité de prêts immobiliers à la qualité en acceptant de plus en plus de dossiers jugés comme limite (taux d’endettement trop élevé, peu ou pas d’apport personnel, durée de financement trop longue, etc.).

Depuis le début de l’année, la plupart des banques se montrent donc un peu plus prudentes avant d’éditer une offre de prêt à un emprunteur qui a un dossier avec un risque plus élevé que la moyenne.

Pas de panique, les banques financent encore de très nombreux projets d’achat immobilier en 2020. Il faut simplement veiller à ce que son dossier de prêt immobilier soit suffisant pour éviter un refus. Pour cela, vous pouvez par exemple suivre ces 15 conseils pour obtenir votre crédit immobilier avec un meilleur taux.

Ces changements de conditions pour obtenir un financement couplé au problème du taux d’usure bas pour un prêt immobilier risquent néanmoins de venir freiner la dynamique du marché qui était excellente l’année dernière.

Il faut s’attendre à une baisse des ventes de logements en 2020 par rapport à l’excellente année 2019 si la tendance de ce début d’année se confirme dans les mois à venir.

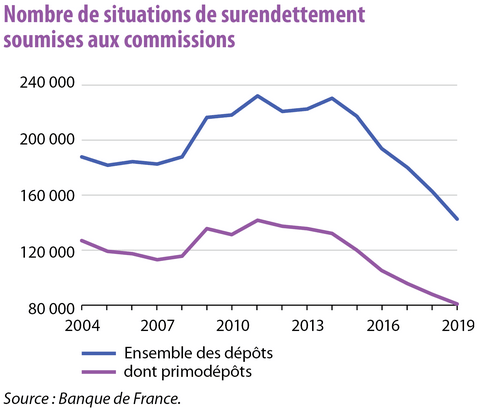

-38 % de surendettement en 5 ans

La Banque de France a communiqué les chiffres sur le surendettement en 2019. Les résultats sont excellents puisque le nombre de nouveaux dossiers soumis à la commission a encore fortement diminué :

- -12 % en 2019 par rapport à 2018

- -38 % en 2019 par rapport à 2014

En effet, il y a eu 143 080 dépôts aux commissions de surendettement de la Banque de France. 94 % ont été acceptés.

Les femmes et les ménages très modestes sont les profils les plus touchés. Ceci s’explique pour les premières par des salaires inférieurs à ceux des hommes et par des difficultés dans le cas d’une famille monoparentale.

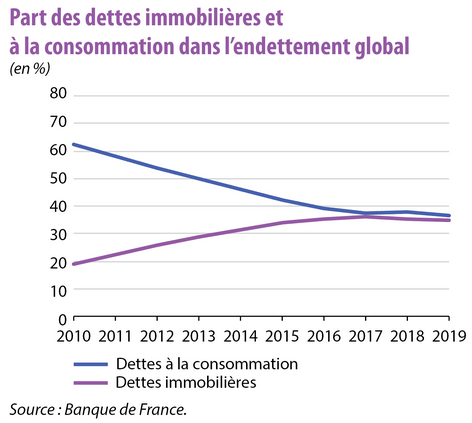

Si la part des crédits à la consommation a nettement diminué depuis la loi Lagarde qui encadre la distribution de ce type de produits (50 % contre 75 % de l’encours), celle des prêts immobiliers a fortement augmenté (48 % contre 22 %).

Pour éviter de vous retrouver dans cette situation délicate, retrouvez nos articles sur le surendettement de propriétaire ainsi que notre avis sur l’intérêt du regroupement de crédits.

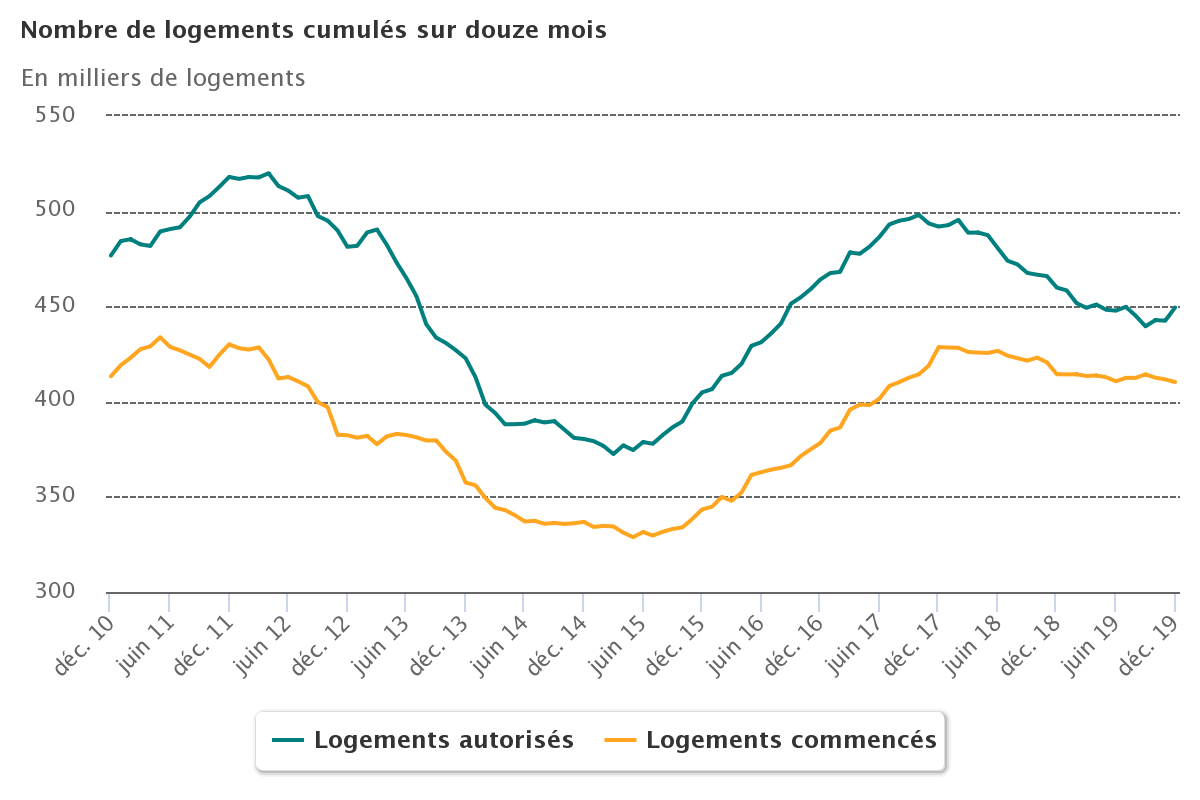

Construction de logements : les dernières statistiques sur l’immobilier neuf

Le secteur de l’immobilier neuf a bien terminé l’année 2019. En effet, au 4ème trimestre, les autorisations de logements à la construction augmentent fortement : +12.3 % par rapport au 3ème trimestre qui était mauvais.

Ce sont principalement les constructions de logements collectifs qui expliquent ces très bons chiffres :

- +19.0 % pour les logements collectifs

- +3.8 % pour les logements individuels

En revanche, les mises en chantier sont moins importantes. Leur nombre baisse de 2.5 % au 4ème trimestre 2019 par rapport au 3ème trimestre :

- -3.3 % pour le collectif

- -1.2 % pour l’individuel

Le bilan complet de l’année 2019 pour la construction de logements fait ressortir des chiffres en baisse par rapport à 2018 malgré les excellentes conditions de financement :

- 449 400 logements autorisés à la construction : -2.3 %

- 410 300 logements mis en chantier : -1.0 %

Pensez à parcourir nos conseils et informations sur la construction de maison et sur l’achat d’immobilier neuf.

Coronavirus : le confinement bloque le marché immobilier

Habituellement, c’est en mars que le marché immobilier commence à se réveiller pour battre son plein jusqu’en juin. C’est habituellement le meilleur moment pour vendre de l’année.

Malheureusement, comme nous avons pu le voir dans notre article sur les impacts du coronavirus Covid-19 sur l’immobilier en France, de nombreux projets sont mis en pause :

- Les agences immobilières sont fermées et travaillent par mail ou téléphone pour finaliser les dossiers les plus avancés.

- Les études de notaire sont également fermées et les notaires tentent de s’organiser pour gérer les réalisations d’actes à distance. Cependant, pour cela, ils besoin de différents services administratifs et certains d’entre eux ne sont pas en mesure de répondre à leur demande.

- Les banques commencent à stopper les crédits immobiliers et les agences physiques des courtiers sont fermées.

- Beaucoup de déménagement sont annulés ou décalés.

- Les chantiers de construction tournent au ralenti, il faudra prévoir des délais supplémentaires pour ceux qui ont commandé un logement neuf.

Crédit immobilier et Covid-19 : les banques vont faciliter les reports d’échéances

En plus d’aider les entreprises à traverser cette paralysie des activités et cette crise économique avec différentes mesures (report des crédits, nouveau prêt, etc.), les banques vont également aider les particuliers avec le soutien de la Banque Centrale Européenne et de l’État.

La plupart des établissements de crédit vont proposer des mesures de souplesse sur les remboursements de crédit immobilier :

- des reports d’échéances pouvant aller de 1 à 6 mois pour beaucoup d’établissements. Cela signifie que vous n’avez pas à payer votre mensualité de prêt pendant cette période de report. Vous reprendrez vos remboursements à la fin de cette pause.

- des modulations du montant de la mensualité. Les emprunteurs auront ainsi la possibilité de réduire leur effort du mois pour leur prêt immobilier afin de faire face à leurs baisses de revenus.

Consultez les sites Internet de votre banque. La plupart des organismes de prêt ont déjà pris des mesures en ce sens et les ont affiché clairement sur leur site. Évitez de vous rendre physiquement dans votre agence bancaire. Privilégiez le téléphone, le mail ou le traitement en ligne par Internet.

Cela devrait permettre aux emprunteurs de passer cette période difficile temporairement et de reprendre un fonctionnement plus normal dans quelque temps.

Baisse des taux d’usure et hausse des taux immobiliers : beaucoup de crédits immobiliers seront refusés

Les taux d’usure de 2020 viennent encore de baisser depuis le 1er avril 2020. Il va être de plus en plus compliqué d’obtenir un accord pour un prêt immobilier si les taux de crédit augmentent et que la contrainte sur les taux d’usure à ne pas dépasser est maintenue.

En effet, c’est le taux TAEG qui ne doit pas dépasser ce taux d’usure recalculé tous les trimestres. Or, ces derniers mois, il était déjà fréquent, malgré des taux immobiliers bas, de voir des dossiers de financement refusés car avec une assurance emprunteur un peu trop chère, le taux global dépassait le taux d’usure.

Avec une augmentation des taux d’emprunt et une baisse des taux d’usure, les cas de refus vont se multiplier lors du redémarrage de l’activité.

Le marché n’a pas besoin de cela pour être déjà en difficulté après plusieurs semaines de confinement et d’activité très réduite.

Grande prudence sur les chiffres actuels sur le marché immobilier

Nous allons voir ci-dessous quelques statistiques qui illustrent l’ampleur de l’arrêt de l’activité immobilière. Avant cela, il est primordial d’émettre un avertissement sur la qualité des chiffres qui seront publiés sur le marché immobilier dans les semaines et mois à venir.

Il va falloir attendre un certain temps pour avoir des chiffres fiables à partir desquels on pourra commencer à l’analyser les premiers impacts de cette crise immobilière.

Prix de l’immobilier d’après confinement

Il faut du temps pour acheter un bien immobilier. Il peut notamment se passer plusieurs semaines à mois avant la signature d’un compromis de vente à partir de l’enclenchement de la première étape d’un projet.

Ainsi, les nouveaux projets d’acquisition qui vont se réaliser post-confinement ne donneront lieu à des avants-contrats que d’ici au mois de juin au mieux.

Il se passe en moyenne 3 mois entre la signature d’un compromis et celle de l’acte définitif de vente. Il faudra donc attendre encore plusieurs mois pour que les notaires récoltent des chiffres fiables et communiquent dessus. Ainsi, même si des données approximatives sur les avants-contrats peuvent être données, il faudra attendre au grand minimum le mois d’octobre pour avoir des données précises sur les ventes réellement réalisées dans les semaines à venir.

Beaucoup s’interrogent, à juste titre, sur l’évolution des prix de l’immobilier en 2020 et sur l’impact du coronavirus et du confinement. Les premiers chiffres qui ne manqueront pas de fleurir un peu partout devront être interprétés avec la plus grande prudence.

Il faudra notamment du temps pour que les services d’estimation immobilière en ligne ou des bases de données comme la base DVF sur les prix des logements remontent des chiffres qui prennent en compte tous les impacts de cette crise immobilière qui ne fait que débuter.

Taux de prêt immobilier et conditions d’emprunt

De la même manière, cela ne fait que quelques jours qu’il est possible de travailler plus efficacement avec son banquier ou son courtier sur son plan de financement.

Il faudra un peu de temps, mais moins que pour les prix, pour avoir des retours sérieux sur le niveau des taux pratiqués par les banques depuis le 11 mai et surtout sur les conditions exigées au niveau de l’apport personnel, du taux d’endettement ou encore sur la durée des prêts.

Prenez du recul

L’évolution des prix et des taux restent donc très incertaine après ce déconfinement du 11 mai. Il faudra prendre tous les chiffres communiqués avec des pincettes dans les semaines à venir.

Ce ne sera pas de nature à rassurer ceux qui hésitent à concrétiser leur projet d’achat immobilier.

Sans nouveau confinement, il faudra probablement attendre au moins septembre 2020 pour y voir plus clair sur les nouvelles conditions pour acheter et emprunter pour l’achat d’une maison ou d’un appartement.

-90 % d’acte de vente immobilière signé pendant le confinement

Les notaires d’Ile-de-France ont communiqué sur les activités immobilières d’avant crise. Ces chiffres n’ont aujourd’hui plus beaucoup d’intérêt étant donné que la situation a fortement évolué depuis.

Il faut néanmoins retenir un montant impressionnant : 90 % d’actes de vente en moins en Ile-de-France pendant le confinement. Des statistiques similaires ont été observées en Province.

Cela montre à quel point le marché de la transaction immobilière a pu être quasiment à l’arrêt complet pendant le confinement de mi-mars à mi-mai. Il faudra plusieurs semaines avant que l’activité ne redémarre plus fortement. Il faut effectivement du temps pour visiter des biens, faire une offre d’achat et négocier le prix (surtout en ce moment) et arriver à signer un compromis de vente.

Les prix de l’immobilier à Paris avant le Covid-19

Les notaires de Paris ont communiqué une étude immobilière sur les chiffres du 1er trimestre 2020.

Comme partout en France, le confinement mis en place à partir du 17 mars 2020 a provoqué une chute de l’activité de transaction immobilière en Ile-de-France. Sur l’ensemble du 1er trimestre 2020, il y a eu 22 % de ventes immobilières en moins par rapport au 1er trimestre 2019.

Il faut noter que le ralentissement du marché est observé depuis février et non seulement dû au Covid-19.

Du côté des prix des appartements et des maisons en Ile-de-France, le 1er trimestre était toujours marqué par des hausses importantes.

Voici les dernières moyennes connues qui datent d’avant la crise du coronavirus :

- 6 430 € du m² pour un appartement en Ile-de-France, cela représente une augmentation de +6.8 % en un an.

- 10 460 € du m² pour un appartement à Paris, soit une hausse de 8 % en un an.

- 319 100 € : le prix moyen d’une maison en Ile-de-France au 1er trimestre 2020

Attention, le prix du m² ne fait pas tout.

Comme nous le rappelions dans notre point sur l’actualité immobilière en mai, il y aura un avant et un après Covid-19 et confinement sur le marché immobilier. Ces chiffres permettent seulement de savoir où se situait le marché avant cette crise.

Les notaires précisent qu’il est beaucoup trop tôt pour eux pour donner des indications sur le niveau de la reprise et encore moins sur l’impact sur les prix immobiliers. Ce dernier ne se verra dans les chiffres officiels que cet automne au mieux. Ceci s’explique par la longue durée d’un parcours d’achat immobilier ainsi que par le temps qu’il faut pour que les chiffres soient étudiés et communiqués par les notaires ou l’INSEE.

Les notaires s’inquiètent par ailleurs de l’accès au crédit immobilier pour les acquéreurs et de la hausse des taux qui pourraient avoir des conséquences importantes en matière de transactions immobilières dans les mois à venir.

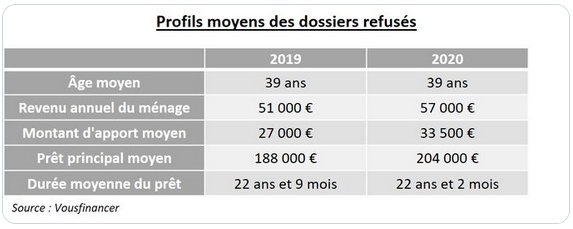

De plus en plus de refus de crédit immobilier

Les emprunteurs font face à d’autres difficultés qui se révèlent plus problématiques qu’une simple hausse des taux. En prenant un peu de recul, les taux d’emprunt immobilier actuels sont encore très bas. La moyenne est d’ailleurs au même niveau que celle observée sur les crédits immobiliers de juin 2019.

Non, ce qui inquiète davantage ceux qui veulent financer un achat de maison ou d’appartement, c’est le risque de ne pas avoir d’accord d’une banque pour un crédit immobilier.

Comme nous le rappelons depuis plusieurs mois, cela fait désormais 6 mois que les banques appliquent assez strictement les recommandations du HSCF et de la Banque de France. Elles limitent plus fortement le taux d’endettement à 33 %, elles ne prêtent quasiment plus sur plus de 25 ans et elles sont beaucoup plus exigeantes sur le niveau d’apport personnel.

Pour couronner le tout, le taux d’usure bas fait exploser les refus de crédit.

De ce fait, il devient vite compliqué d’emprunter pour un achat immobilier quand on a plus de 50 ans ou quand on a des problèmes de santé car cela fait augmenter le taux d’assurance de prêt immobilier. Par conséquent le taux tout frais compris, le fameux TAEG, dépasse alors plus fréquemment le seuil d’usure et la banque se voit contrainte de refuser le financement.

Certains courtiers remarquent que les profils des dossiers de crédit immobilier refusés sont de plus en plus qualitatifs :

Pas de panique, voici nos conseils pour éviter un refus de crédit immobilier. Il y a différentes solutions à étudier pour que votre montage financier est plus de chance d’être accepté.

Par apport au taux d’usure, il devient indispensable d’étudier le gain d’une délégation d’assurance en faisant une comparaison des assurances de prêt immobilier.

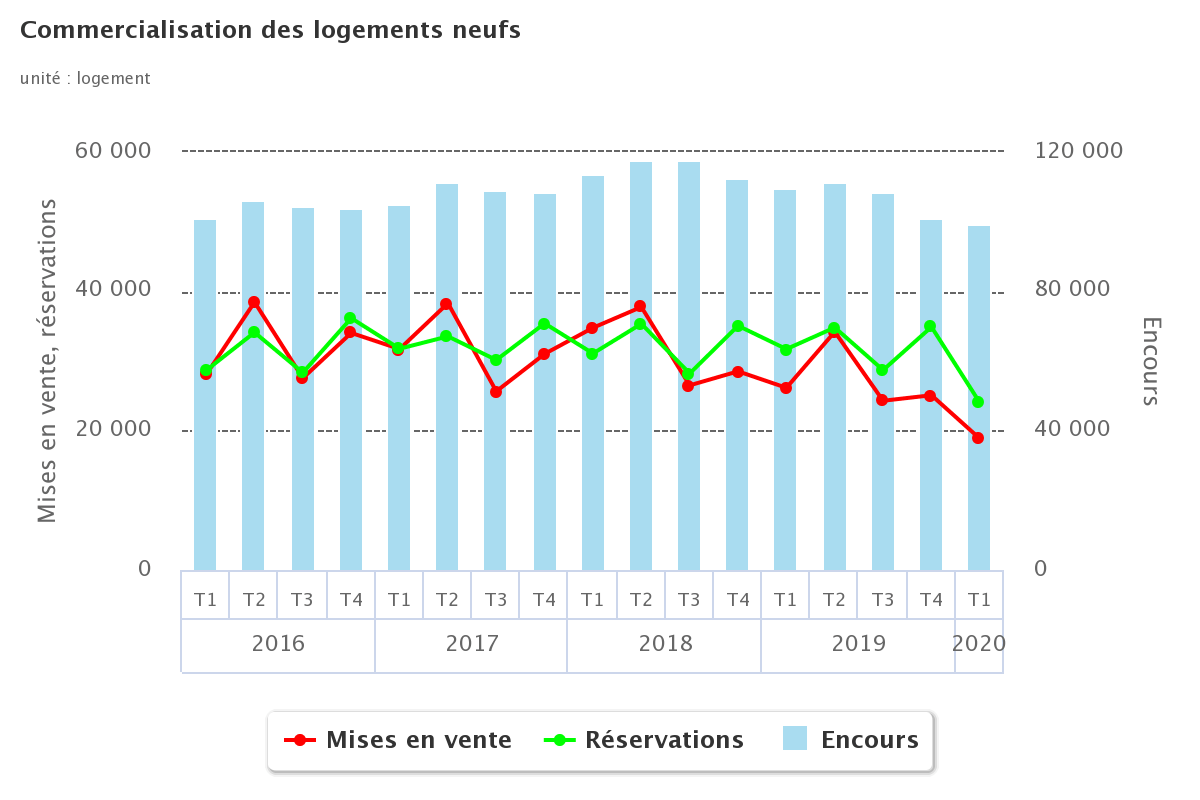

La chute des ventes de logements neufs au 1er trimestre 2020

Au 1er trimestre 2020, la commercialisation de logements neufs a chuté fortement. La tendance était déjà plus négative sur les premières semaines de l’année, mais la période de confinement à partir de mi-mars n’a rien arrangé.

Ainsi, il y a eu un recul de 24.2 % des réservations de biens immobiliers neufs au 1er trimestre 2020. Ce repli est plus marqué au niveau des maisons individuelles neuves (-29.3 %) que des logements dans des immeubles collectifs (-23.9 %).

Les mises en vente reculent également très fortement avec -27.9 % au 1er trimestre 2020 par rapport au 1er trimestre 2019.

En outre, le prix moyen d’un bien immobilier neuf continue d’augmenter fortement avec :

- +3.4 % pour un logement collectif

- +4.2 % pour l’individuel

Pour plus de détails sur les prix d’une maison neuve, consultez notre article sur le prix d’une construction de maison.

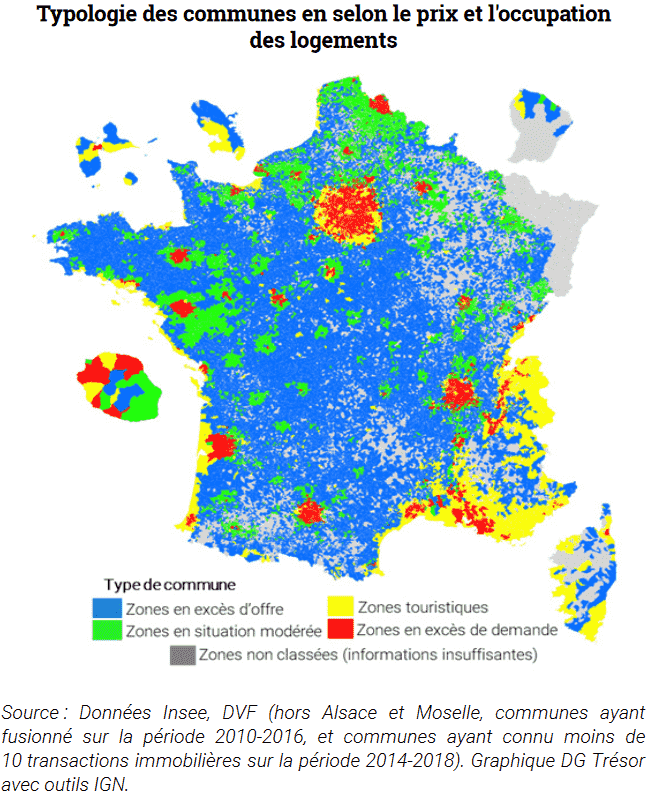

On ne manque pas de logements en France

Une étude est parue sur le site www.tresor.economie.gouv.fr sur la construction et la rénovation des logements privés en France.

On y trouve notamment cette carte qui illustre pour chaque commune les zones en excès d’offre de logements, celles en excès de demande, etc.

Le moins que l’on peut dire, c’est que cela vient confirmer que l’on ne manque pas de logements en France. Il n’y a que dans certaines grandes villes très demandées que la demande est très supérieure à l’offre. C’est là qu’on observe le plus de tensions sur les prix de l’immobilier et où il est nécessaire de consacrer les aides à la construction de nouveaux logements.

En 2018, la France compte donc 36 millions de logements pour 29 millions de ménages. Près de 20 % des logements ne sont pas occupés en tant que résidence principale.

Nouvelle augmentation des charges de copropriété de 2 % en un an

D’après l’observatoire annuel de l’ARC (association des responsables de copropriété), les charges de copropriété ont augmenté de 2 % en 2019 par rapport à 2018.

Cela constitue encore une hausse bien supérieure à l’inflation (quasiment le double puisque l’inflation sur la même période est de 1.1 %).

Ces hausses bien plus fortes que l’inflation sont très courantes. Ainsi en cumulé, depuis l’an 2000 et donc sur 20 ans, elles sont en hausse de 70 % contre une inflation cumulée de 24 %.

Ces charges sont donc de plus en plus lourdes à supporter. Elles font partie des charges à prévoir pour un propriétaire de logement en copropriété.

Concrètement, cela représente par exemple 255 € par mois pour un appartement de 60 m² en moyenne en France. À cela, il faut ajouter les impôts locaux (taxe foncière, taxe d’habitation, etc.) à payer chaque année et pour de nombreux propriétaires une mensualité de prêt immobilier pour finir de payer cet appartement.

Voici les postes de dépense les plus importants :

- Le chauffage de l’immeuble : 28.7 %

- Le gardiennage : 20 %

- L’entretien du bâtiment : 14 %

Pensez donc à bien étudier les charges de copropriété avant un achat immobilier.

Les prix dans l’immobilier ancien augmentaient encore avant le confinement

Avant de faire un point complet sur les chiffres communiqués par l’indice Notaires-INSEE sur les prix des logements anciens au 2ème trimestre 2020 en ce mois de septembre, il convient de rappeler qu’il va falloir prendre avec des pincettes tous les chiffres sur les prix immobiliers qui vont sortir dans les mois à venir comme nous l’avons expliqué dans l’immobilier en août 2020. Il faut notamment prendre en compte le délai avant qu’un achat immobilier ne soit comptabilisé dans les statistiques.

Le moins que l’on puisse dire c’est que les prix de l’immobilier ont continué de fortement augmenter au début de l’année avant le confinement. Il faut dire que les taux de prêt immobilier ont encore battu tous les records fin 2019 et que les banques prêtaient à l’époque à quasiment tout le monde.

On peut voir sur ces courbes d’évolution des prix sur un an glissant pour chaque trimestre qu’il y a eu une forte accélération sur les 6 derniers mois.

Pour rappel, étant donné le temps qu’une transaction immobilière soit définitive et prise en compte. Il y a un décalage d’au moins 3 mois entre le moment où vous signez un compromis de vente et le moment de l’acte définitif.

Ainsi, les chiffres du 1er et 2ème trimestres 2020 reflètent les transactions qui ont eu lieu pendant les 6 mois avant le confinement.

Les prix des appartements augmentent plus vite que ceux des maisons

Voici un tableau récapitulatif des variations des prix sur 3 mois ou sur 12 mois :

Ainsi, sur 12 mois glissants, l’INSEE constate une augmentation globale des prix de l’immobilier de 5.7 % au 2ème trimestre 2020. C’est surtout les prix des appartements qui ont flambé avec +7.0 %, contre +4.8 % pour les maisons.

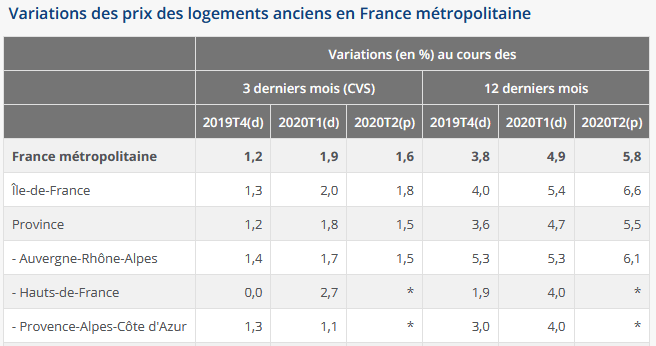

Différenciation géographique de l’évolution des prix

Comme toujours avec les prix de l’immobilier en France, il faut aller analyser secteur géographique par secteur géographique. Les évolutions des prix au mètre carré sont assez différentes dans les grandes villes recherchées comme Paris, Lyon ou encore Bordeaux par rapport à d’autres villes moins dynamiques ou encore plus par rapport aux secteurs ruraux.

Voici par exemple un détail entre l’Ile-de-France et la Province et des points sur différentes régions :

Pour les appartements en Ile-de-France (+7.3 % en moyenne), Paris tire comme habituellement la moyenne vers le haut avec +8.0 % enregistré au 2ème trimestre 2020 par rapport au 2ème trimestre 2019. C’est +7.4 % en Petite Couronne et +5.3 % en Grande Couronne.

On note également une explosion des prix des appartements à Lyon avec +11.1 % en un an seulement.

Chute logique des ventes au 2ème trimestre 2020

Sur un an, le nombre de transactions immobilières dans l’ancien s’élève à 1 009 000. C’est 5.5 % de moins qu’au pic enregistré au 31 décembre 2019.

Les baisses des ventes avaient commencé avant le confinement étant donné les chiffres du 1er trimestre. Ils ont logiquement été fortement impactés par 2 mois de confinement et de quasi-blocage des ventes. Il sera utile de faire un point d’ici quelques trimestres pour voir à quel point les changements au niveau des critères d’acceptation des crédits immobiliers et les premières conséquences économiques de la crise vont venir impacter les ventes de biens immobiliers.

Quels prix de l’immobilier après la crise ?

Ces statistiques permettent de faire un point complet sur le niveau des prix des logements anciens avant le confinement et la crise économique qui vient frapper l’ensemble de l’économie mondiale. Il est trop tôt pour tirer des conclusions sur l’évolution des prix dans les trimestres à venir, mais une chose est sûre : après une forte hausse des prix, on assiste à une hausse du chômage et à des restrictions importantes au niveau de l’accès au prêt immobilier. Cela va forcément créer des tensions et va nécessiter un rééquilibre du marché.

Des banques qui font des marges jusqu’à 80 % sur l’assurance de prêt immobilier

Si beaucoup d’emprunteurs s’intéressent, à juste titre, au taux d’intérêt de leur crédit immobilier, ils sont en revanche beaucoup moins nombreux à regarder attentivement l’assurance de prêt immobilier qui accompagne obligatoirement tous les contrats. Et pourtant, c’est là qu’il y a le plus d’économie à réaliser.

Pour vous en convaincre, voici un chiffre affolant : les banques font jusqu’à 80 % de marges sur une assurance emprunteur. C’est ce qu’affirme Astrid Cousin, la porte-parole du courtier Magnoila. On comprend mieux pourquoi depuis des années elles font tout ce qu’elles peuvent pour retarder le moment où les Français vont en prendre conscience et vont réellement faire jouer la concurrence.

Pourtant, les particuliers ont de nombreuses solutions pour changer d’assurance de prêt immobilier :

- A la signature du contrat de l’emprunt avec une délégation d’assurance

- Pendant 12 mois grâce à la loi Hamon pour l’assurance de prêt

- Tous les ans à date anniversaire grâce à l’amendement Bourquin

En plus du prix de votre assurance emprunteur, prenez également le temps d’étudier les différences de garanties ou des exclusions ajoutées à certains contrats. Un courtier en assurance emprunteur pourra vous aider dans votre démarche.

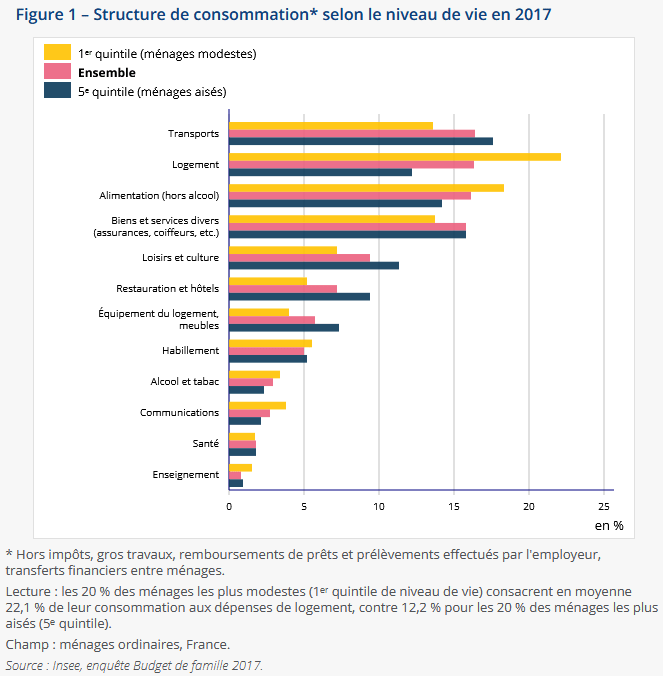

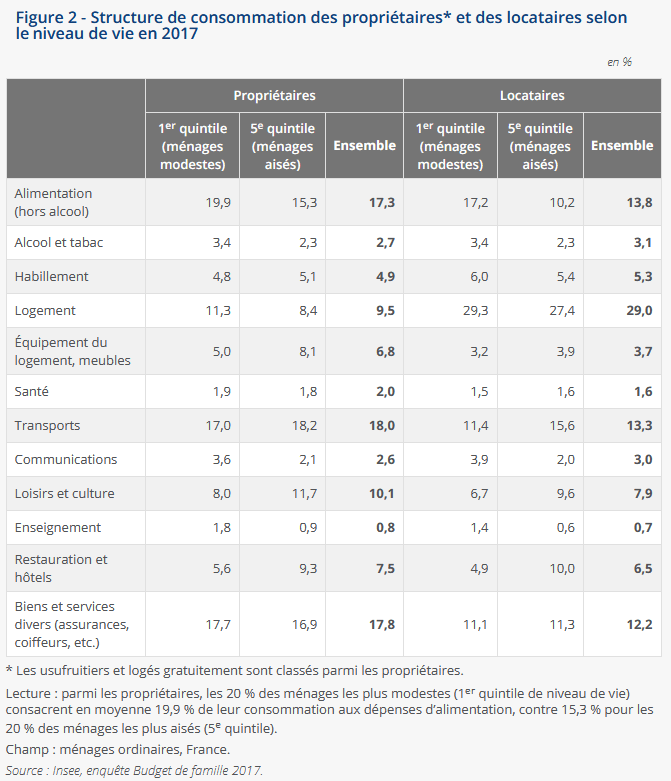

Le logement : 29 % des dépenses d’un locataire, 9.5 % de celles d’un propriétaire

D’après cette étude de l’INSEE, le logement représente en moyenne 22 % des dépenses pour les 20 % des Français les plus pauvres. C’est ainsi le premier poste de coût pour les ménages les moins aisés devant l’alimentation à domicile (18 %) et le transport (14 %).

À l’opposé de l’échelle sociale, les 20 % des ménages les plus aisés ne dépensent que 12 % de leurs dépenses totales pour le logement.

Dans les modalités de calcul de l’INSEE, on peut observer de fortes différences entre les propriétaires et les locataires comme le montre ce tableau comparatif :

De belles améliorations pour le prêt accession d’Action Logement

Avec des taux de crédit immobilier très bas depuis plusieurs trimestres, certaines aides financières avaient un peu perdu d’intérêt. Il faut dire qu’au meilleur moment, c’est-à-dire au second semestre 2019, plus de la moitié des crédits immobiliers étaient accordés avec un taux d’intérêt inférieur à 1.00 %. Difficile de faire mieux que cela à part pour le prêt à taux zéro qui n’est accessible que pour un primo-accédant qui achète sa résidence principale.

C’était par exemple comme le prêt patronal d’Action Logement ces derniers mois. Mais Action Logement (ex. 1 % Logement) vient d’annoncer des changements importants qui vont rendre beaucoup plus attractif ce dispositif. Il va pouvoir venir compléter efficacement votre crédit immobilier pour financer l’achat de votre maison ou de votre appartement.

Jusqu’à 40 000 € de prêt à 0.5 % sur 25 ans

Pour rendre plus intéressant son offre dans ce contexte actuel de taux bas, Action Logement (ex. 1 % Logement) vient d’annoncer différentes mesures très intéressantes pour l’emprunteur :

- Un doublement du montant du prêt qui peut ainsi atteindre jusqu’à 40 000 € au lieu de 20 000 € auparavant.

- Une baisse du taux d’intérêt fixe de ce prêt patronal à 0.50 %, contre 1 % jusque-là (hors assurance de prêt immobilier).

- Un allongement de la durée maximum de remboursement possible à 25 ans contre 20 ans.

- Une possible utilisation du montant de ce prêt patronal pour financer les frais de notaire et donc venir compléter votre apport personnel. Très utile quand on sait que la plupart des banques demandent désormais au moins 10 % d’apport pour accorder un crédit immobilier.

Retrouvez plus d’informations sur le prêt accession d’Action Logement.

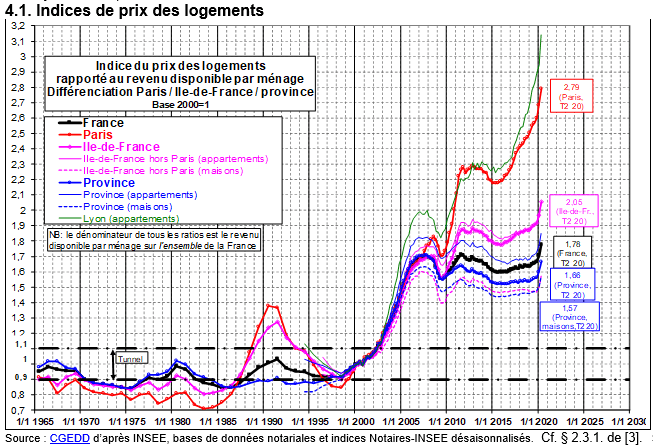

Il est beaucoup plus difficile d’acheter de l’immobilier en 2020 que fin 2019

Comme vous avez pu le constater ces derniers mois, les derniers chiffres sur les prix de l’immobilier montrent de fortes augmentations dans la plupart des grandes villes en France dans les dernières statistiques officielles.

Si cela s’accompagnait de hausses des salaires et d’une baisse des taux, cela serait supportable et on pourrait trouver un certain équilibre. Mais ce n’est pas du tout le cas. Nous sommes en pleine crise économique depuis plusieurs mois et beaucoup de particuliers subissent des baisses de revenus, parfois importantes. En outre, comme nous l’avons vu ci-dessus, les taux de prêt immobilier ont augmenté de manière modérée et les banques ont restreint fortement l’accès au crédit immobilier pour les ménages avec les moins bons dossiers.

Ainsi, une hausse des prix et une baisse des revenus disponibles en même temps, cela donne une explosion du ratio « prix des logements / revenus disponibles » et comme on peut le voir sur ces courbes de Friggit, cela est valable partout en France :

L’effet cocktail est tel quand on ajoute le fait que les taux d’emprunt ont, de plus, augmenté pendant cette période, que le pouvoir d’achat immobilier a chuté assez brutalement en 2020 :

Ces courbes permettent de voir où nous nous situons actuellement par rapport aux mêmes variables dans le passé. Impossible de prédire comment cela va évoluer dans les années à venir. Les choses vont-elles s’améliorer ou se détériorer dans les années à venir ? Suspense. Une baisse des prix permettrait de redonner du pouvoir d’achat immobilier, mais rien ne dit que l’équilibre des différents éléments s’ajustera de cette manière.

On est encore loin des mauvaises années pour acheter comme en 2012 ou 2013. Mais nous sommes désormais très loin de la situation d’il y a seulement 2 ou 3 trimestres.

Décision du HCSF pour les crédits immobiliers en 2021 : assouplissement des contraintes

Le HCSF pour Haut Conseil de Stabilité Financière, a sommé les banques de respecter des critères plus stricts d’octroi de crédit immobilier depuis fin 2019. Les banques se sont petit à petit conformées à cette injonction, ce qui a provoqué un fort ralentissement des transactions immobilières en 2020 et à une explosion des refus de prêt.

Ce 17 décembre 2020, après concertation, de nouvelles directives ont été données pour les crédits immobiliers en 2021 par le HCSF :

- Passage du taux d’endettement maximum à 35 % (contre 33 %)

- Passage de la durée maximale à 27 ans (contre 25 ans)

- Dérogation pour 20 % des dossiers (contre 15 %)

Autant dire que ces assouplissements vont permettre de donner de l’air aux emprunteurs et permettre aux banques de financer plus facilement les projets en cours. Une bonne nouvelle donc pour le marché et les particuliers. Toujours bon à prendre en cette période de fêtes de fin d’année très particulière.

Plafonnement des loyers dans certaines villes

Alors que Paris et Lille ont déjà mis en place un dispositif de plafonnement des loyers, d’autres grandes villes en France se sont portées candidates pour mettre en place des plafonds de loyer. C’est ce qu’a déclaré Emmanuelle Wargon la ministre du logement.

Voici les 4 grandes métropoles concernées :

- Bordeaux

- Lyon (y compris Villeurbanne)

- Grenoble

- Montpellier

Il faut ajouter à celles-ci plusieurs intercommunalités d’Ile-de-France :

- Plaine commune (Aubervilliers, Épinay-sur-Seine, L’Île-Saint-Denis, La Courneuve, Pierrefitte-sur-Seine, Saint-Denis, Saint-Ouen-sur-Seine, Stains et Villetaneuse)

- Grand Orly Seine Bièvre (Arcueil, Gentilly, Le Kremlin-Bicêtre, Ivry-sur-Seine, Cachan, Fresnes, Villejuif, Choisy-le-Roi, Vitry-sur-Seine, Orly et Chevilly-Larue)

Ainsi que la ville de Grigny.

Contrairement à ce qui était envisagé précédemment Marseille et Strasbourg ont renoncé à cette mesure.

Quels impacts du Coronavirus sur l’immobilier en France ?

L’épidémie Covid-19 du Coronavirus commence à avoir plus d’impact en France. Depuis les annonces présidentielles du 12 mars 2020 sur les restrictions de déplacement et les mesures à prendre dans les semaines à venir, il convient de s’organiser pour cette période. Cela vient remettre en cause de nombreux projets et pose de nombreuses questions sur les conséquences de cette crise mondiale.

Tentons de faire un premier point sur les conséquences du Coronavirus sur le marché immobilier en France.

Un fort ralentissement du marché immobilier est à prévoir

Pendant cette période de confinement pour limiter la propagation du virus, les activités les moins indispensables vont tourner au ralenti.

Or, un achat immobilier demande, comme tout gros investissement, de la visibilité sur le long terme et un climat de confiance.

Rien ne sert de se précipiter et de multiplier les contacts pour réaliser votre achat immobilier dans les semaines à venir. Mieux vaut temporiser en patientant quelques mois et attendre que la situation se soit calmée pour investir beaucoup plus sereinement dans une maison ou un appartement.

De plus, une transaction immobilière, c’est avant tout de l’humain et des échanges nombreux :

- Des échanges avec des agents immobiliers

- Beaucoup de visites de logements

- Des négociations avec les banques

- Des rendez-vous avec un notaire

- Des besoins d’artisans pour vos travaux

- Etc.

Pendant cette période d’épidémie virale où les contacts humains vont devoir se réduire ou ils seront impactés par les quarantaines et la maladie, cela peut vite devenir un parcours du combattant de réaliser un achat immobilier. Bien plus qu’en temps normal.

Prenez plutôt du temps pour vous et vos proches. Un investissement immobilier se fait sur du très long terme. Vous n’êtes pas à quelques mois près.

Si vous tentez l’aventure, malgré tout, il faudra faire avec des délais beaucoup plus longs avec tous les intermédiaires dont vous aurez besoin.

Ainsi, il faut s’attendre après une année 2019 record par une explosion des ventes à une année 2020 beaucoup plus calme pour le marché immobilier français. Surtout si les contraintes se poursuivent pendant plusieurs mois.

Impact des décisions des banques centrales sur le crédit immobilier : taux et autres conditions

Le secteur est fortement dépendant des taux d’emprunt bas que nous connaissons depuis plusieurs années.

Les banques centrales ont annoncé de nombreuses mesures pour répondre à cette crise économique provoquée par la crise sanitaire du Coronavirus :

- La FED, la BOE et d’autres banques centrales ont d’ores et déjà fortement baissé leurs taux directeurs. La Banque centrale européenne n’a pas baissé ses taux, mais il faut dire qu’elle n’avait pas autant de marge de manœuvre étant donné qu’ils sont déjà au plus bas depuis plusieurs années.

- Des mesures d’injections de liquidités pour soutenir les banques dans ce contexte ont déjà été réalisées, notamment par la BCE. En ce sens, cela garantit une continuité du fonctionnement du système bancaire. Les banques vont être soutenues pour continuer à faire vivre les entreprises et les particuliers.

Ainsi, il est sûr que les taux de crédit immobilier vont rester à des niveaux très bas. Ils vont même probablement baisser dans les semaines à venir si la situation le nécessite.

Les emprunteurs pourront en profiter pour faire un rachat de crédit immobilier à un meilleur taux et ainsi réduire leurs dépenses.

Malgré cela, les banques continueront probablement à appliquer les recommandations du HSCF et de la Banque de France sur la limitation du taux d’endettement et sur la réduction des prêts sur plus de 25 ans. Elles continueront également à réduire les prêts immobiliers sans apport personnel. Au moins dans un premier temps.

Par ailleurs, comme évoqué ci-dessus, il faudra s’attendre à un allongement du temps de traitement de vos dossiers de financement.

Remboursement d’un crédit immobilier pendant la crise

Pour tous ceux qui remboursent actuellement un crédit immobilier et qui risquent de connaître une période de chômage partiel ou des pertes financières, il convient de s’assurer que vous serez toujours en mesure de rembourser votre prêt immobilier.

Pour cela, il convient d’étudier attentivement votre contrat de crédit immobilier. Il contient des informations précieuses comme des possibilités :

- De report d’échéance. Tous les contrats ne le permettent pas, mais pour certains, il sera possible pendant quelques mois de ne pas payer leur mensualité d’emprunt. De quoi retrouver de l’air financièrement pendant cette période difficile et de reprendre sereinement les remboursements plus tard.

- De modulation des mensualités. Certains contrats contiennent également des clauses qui vous donnent le droit de demander en justifiant votre contexte actuel une augmentation ou une diminution de vos mensualités. Pouvoir moduler sa mensualité à la baisse peut se révéler très utile si le Covid-19 impacte vos revenus. Vous aurez ensuite la possibilité d’augmenter à nouveau celle-ci quand cette pandémie sera terminée.

Nous revenons plus en détail sur les solutions lors de difficultés pour rembourser un prêt immobilier.

Pour ceux qui ont des difficultés financières passagères dues à une baisse de revenus temporaires liés aux conséquences du Coronavirus sur votre salaire, n’hésitez pas à échanger avec votre banque pour trouver une solution. Les banques n’ont aucun intérêt à laisser se cumuler les défauts de remboursement. Essayez donc de négocier un arrangement même si votre contrat de prêt immobilier ne prévoit pas de report d’échéances ou de modulation des mensualités.

Enfin, pour réduire les coûts de votre financement, vous avez toujours la possibilité d’étudier :

- les offres de rachat de crédit immobilier pour profiter des taux actuellement très bas pour revoir vos conditions de remboursement.

- les offres d’assurance emprunteur pour utiliser la récente loi Bourquin pour changer de contrat pour une assurance de prêt moins chère.

L’immobilier est-elle une valeur refuge ? Est-ce le moment d’acheter ?

Certains professionnels du secteur profitent de la situation pour rappeler la perception de l’immobilier comme une « valeur refuge » et parlent même de possible bulle immobilière.

C’est sans rappeler que l’immobilier peut aussi connaître des pertes de valeur très importantes. Contrairement à la Bourse où vous pouvez suivre l’évolution de la valeur de vos actions toutes les secondes, vous n’avez pas les chiffres de variation du prix de votre maison ou de votre appartement qui défilent sous vos yeux.

Le marché immobilier est beaucoup plus lent. Il va d’abord connaître une période de réduction des transactions (plus de chômage et d’incertitudes économiques), mais pourra être soutenu par son soi-disant côté « valeur refuge ».

N’oubliez pas qu’un bien immobilier peut aussi perdre beaucoup de valeur, surtout lorsque les prix sont très élevés.

Rien ne dit que cela sera le cas dans ce contexte particulier lié à une pandémie mondiale Covid19. Cependant, il faut bien comprendre que cette crise va coûter plusieurs milliards d’euros. Beaucoup d’entreprises et de particuliers vont connaître des difficultés financières. Difficile de dire que cela n’impactera pas le prix de vente des logements dans les mois et années à venir.

Cette crise du Coronavirus risque de durer plusieurs mois et d’impacter l’économie mondiale pendant un bon moment. Il est trop tôt pour envisager l’ampleur des conséquences. Il faut espérer que le nombre de décès sera limité. Si cela ne devait pas être le cas, il y aurait en plus un changement important dans l’équilibre entre l’offre et la demande de logements.

Dernières informations pratiques pour le marché immobilier

Pour compléter cet article publié initialement le 14 mars 2020, voici quelques informations pratiques supplémentaires :

Ajouts fait le 16 mars 2020 à 11h :

- La plupart des agences immobilières vont fermer temporairement leurs portes. Ce sera notamment le cas de toutes celles qui adhérent à la FNAIM. Certains agents continueront sûrement les démarches les plus urgentes par mail ou téléphone. Ils travailleront à distance en télétravail comme tous ceux qui le peuvent.

- Aux dernières nouvelles annoncées dimanche 15 mars 2020, les notaires vont garder leur étude ouverte en essayant de traiter le plus de dossiers possible par téléphone, mail ou visioconférence. Cette décision ne fait pas l’unanimité parmi les notaires de France et les offices notariales pourraient également fermer dans les jours à venir.

- De nombreux courtiers gardent leurs cabinets fermés également dès aujourd’hui sans attendre des mesures plus restrictives de la part du gouvernement. C’est le cas par exemple des agences Empruntis.

- Certaines banques proposent des modalités particulières exceptionnelles pour soutenir leurs clients. C’est par exemple le cas dans ma région avec le Crédit Agricole des Savoie qui annonce des possibles reports d’échéances des crédits jusqu’à 6 mois. D’autres banques devraient faire des gestes similaires.

- La trêve hivernale a été prolongée de 2 mois par le gouvernement afin de protéger les plus faibles et d’éviter les expulsions pendant cette période de crise.

Ajouts du 17 mars 2020 à 10h :

Suite au durcissement du confinement, toutes les agences immobilières, les études des notaires, les bureaux de courtiers, etc. sont fermés.

Pour les projets déjà bien avancés et en cours de finalisation, il convient de voir avec les personnes concernées ce qu’il est possible de faire par téléphone et mails.

Pour beaucoup de dossiers, ils sont suspendus jusqu’à ce qu’une activité normale puisse reprendre.

Ajouts du 14 avril 2020 à 9h :

Le Président de la République a annoncé hier soir un prolongement du confinement au moins jusqu’au 11 mai 2020. D’ici là, un plan pour l’après sera proposé avec différentes dispositions pour que les activités puissent reprendre progressivement en limitant les risques.

Cela devrait permettre, si la situation sanitaire évolue convenablement, de voir ouvrir à nouveau les études des notaires, les agences immobilières ou les bureaux des courtiers, etc. Bref, pour ceux qui ont un projet immobilier à l’arrêt actuellement, il pourra probablement reprendre lentement d’ici la mi-mai.

En attendant, voici une perspective de ce qui attend l’immobilier après le confinement ainsi que les conséquences à plus long terme.

Quel immobilier après le confinement et la crise du Coronavirus ?

Il est trop tôt pour mesurer les conséquences précises sur le marché immobilier de cette crise du coronavirus Covid-19. Néanmoins, on peut tenter de se projeter dans l’avenir et voir comment les comportements peuvent évoluer.

Tout d’abord à court terme avec la reprise des transactions immobilières lorsque le déconfinement sera possible. Puis ensuite à plus long terme avec des effets qui peuvent durer plusieurs années.

Voici donc quelques réflexions autour des changements possibles pour l’immobilier après cette crise.

Déconfinement : comment vont réagir les différents acteurs ? Qu’est-ce qui peut changer ?

Pendant cette période confinement et donc de vie au ralenti pour beaucoup de Français, on a le temps de s’interroger sur la manière dont le marché immobilier va réagir lors de la reprise des visites, des échanges et donc des ventes et des achats de logements.

Tout d’abord, la première inconnue et celle qui aura le plus d’impacts sur les conséquences, c’est la durée de ce confinement. Plus la situation de blocage du marché va durer et plus cette crise pourra donner lieu à une crise immobilière durable.

Voici donc un complément à notre article sur l’impact du coronavirus Covid-19 sur l’immobilier.

Les acheteurs seront-ils toujours là ? Avec quels moyens ?

Un achat immobilier, que ce soit pour une résidence principale, une résidence secondaire ou un investissement locatif, demande de la confiance en l’avenir et de la visibilité sur les revenus et les charges à venir.

Or, le coronavirus sera toujours présent, même après le déconfinement. Il faudra encore de nombreux mois pour trouver des solutions durables qui nous permettront de vivre en en limitant les risques. La vie ne pas reprendre son cours comme si de rien n’était, même si le confinement est levé en France dans quelques semaines.

Dans ce contexte, combien de ménages avec un projet d’achat immobilier vont engager des démarches dès que cela sera à nouveau possible ? Combien attendront quelques mois d’avoir plus de réponses à leurs interrogations ? Ne serait-ce qu’au niveau de leur emploi et de leurs revenus.

Baisse de revenus = moins de pouvoir d’achat

Beaucoup de ménages vont souffrir économiquement de cette crise malgré toutes les aides apportées actuellement par l’État :

- Augmentation du chômage à prévoir

- Baisses de revenus, de primes, d’intéressement et participation pour de nombreux autres actifs. Si le chômage partiel permet de tenir le coup pour de nombreux salariés, combien de professions libérales, d’indépendants, de chefs d’entreprise, d’artisan, etc. voient leurs revenus chuter ?

Parmi les acquéreurs potentiels, quelle solvabilité auront-ils ? La capacité d’achat des ménages devrait diminuer dans l’ensemble. Beaucoup sont déjà écartés du marché immobilier par des prix trop élevés. Le potentiel d’acheteurs avec des moyens financiers suffisants va se réduire.

Qui va payer la note de cette crise ?

En outre, qui va payer pour tout l’argent dépensé par l’État pour soutenir les Français pendant cette grave crise sanitaire d’abord, puis économique ensuite ?

Il faudra bien que l’État trouve des ressources et les risques de hausses d’impôts et de charges en tous genres n’incitent pas à investir dans une maison ou un appartement, surtout pour ceux qui doivent prendre des risques au niveau de leur endettement pour cela.

Attentisme sur une possible baisse des prix

Pour finir, du côté des acheteurs, l’attentisme pourra être d’autant plus grand qu’il est assez probable d’assister à des baisses de prix des logements dans les mois à venir.

Si c’est le cas, il n’y a aucune raison de se presser d’acheter maintenant. Autant attendre que demain cela soit moins cher et donc moins difficile à réaliser.

Les maisons devraient mieux résister si beaucoup considèrent qu’un jardin est indispensable si d’autres confinements sont possibles dans les années à venir. De même pour les appartements avec terrasse ou balcon dans les grandes villes qui seront probablement un peu plus recherchés qu’avant par ceux qui n’ont pas supporté de ne pas pouvoir prendre l’air et le soleil facilement.

L’immobilier pour valeur refuge

Certains pensent que l’immobilier ça ne baisse jamais. C’est mal connaître l’histoire récente de l’évolution des prix de l’immobilier en France.

Néanmoins, les médias répètent sans cesse que l’immobilier est une valeur refuge. C’est le cas également de certains professionnels du secteur qui tentent de maintenir leur activité par ce biais-là.

Ainsi, même si on devrait globalement assister à une forte baisse du nombre de personnes qui veulent acheter de l’immobilier après le confinement, cette tendance pourra être un peu nuancée par ceux qui pensent que l’immobilier est une valeur refuge et qui voudront en acheter rapidement dès qu’ils le pourront.

Moins de vendeurs également ?

Dans ce contexte d’incertitude et de risques de baisse des prix, on pourrait bien voir également se réduire le nombre de vendeurs.

En effet, il faut bien distinguer sur le marché de situations de vente immobilière :

- Les ventes nécessaires : cela concerne tous ceux qui doivent vendre rapidement. Que ce soit par besoin d’argent, pour financer l’achat d’un autre bien, etc.

- Les ventes de confort : certains propriétaires peuvent se permettre de retirer leur bien du marché et d’attendre un contexte plus favorable pour vendre un de leurs logements.

C’est cette seconde catégorie qui risque de se réduire, surtout si le marché ne se débloque que lentement et que les prix baissent dans quelques semaines ou mois.

À ce stade de la crise sanitaire, il est trop tôt pour observer une mortalité beaucoup plus importante qu’en moyenne. Il ne faut donc pas s’attendre à un afflux massif de bien à vendre pour cause de surmortalité.

Et les investisseurs ?

L’immobilier est l’un des seuls placements que l’on peut faire avec de l’argent que l’on n’a pas. En effet, vous ne trouverez pas de banque qui vous prête une somme d’argent importante pour investir en bourse ou sur un fond euro d’une assurance-vie. Pour créer une entreprise aussi il est difficile d’obtenir des fonds.

En revanche, si vos revenus le permettent, il est assez facile d’obtenir un crédit immobilier pour investir dans du locatif.

Cela fait partie des raisons qui expliquent pourquoi en France, on aime investir dans l’immobilier locatif.

Néanmoins, c’est un secteur très cyclique et avec des cycles assez longs. Si l’on démarre une période de baisse des prix, combien voudront encore investir alors que les rendements locatifs nets de charges et d’impôts sont déjà faibles ?

Certes les rendements bruts moyens paraissent élevés, mais lorsque vous prenez en compte toutes les charges et les impôts qui pèsent sur les loyers perçus, la rentabilité peut vite fondre si l’on n’y prête pas attention.

Pas certains que l’investissement locatif garde autant la côte dans ce contexte de crise.

De plus, certains investisseurs avec des revenus importants profitent des différents dispositifs de défiscalisation immobilière pour payer moins d’impôts. Si beaucoup d’entrepreneurs, de commerçants, d’artisans, de patrons voient des baisses conséquentes de leurs revenus et donc de leurs impôts sur le revenu, ils seront moins intéressés par un placement en loi Pinel ou autres.

Du côté des professionnels de l’immobilier

Même si cela n’influencera pas directement votre projet d’achat ou de vente, il y aura également de la casse du côté des professionnels du secteur.

En effet, de nombreuses agences immobilières, mandataires, courtiers, diagnostiqueurs immobiliers, etc. sont en difficultés et certaines sociétés risquent de disparaître ou d’avoir des diminutions d’effectifs pour la reprise.

De nombreux secteurs économiques vont devoir en passer par là. L’immobilier, dont l’activité est fortement réduite actuellement du fait des mesures sanitaires, n’échappera pas à cela.

À plus long terme, il y aura-t-il des changements durables ?

Tous les éléments vus précédemment vont fortement impacter la suite du marché immobilier en 2020. Beaucoup de zones d’incertitudes et de doutes. La situation actuelle est difficile mais on finira par réussir à vivre plus ou moins normalement même si ce coronavirus ou d’autres types de maladie nous menaceront toujours.

Mais qu’en sera-t-il du marché immobilier en 2021 et après. Cette crise va-t-elle engendrer un changement durable à certains niveaux ?

S’il est difficile de prévoir ce qui se passera à court terme après le confinement, il l’est encore plus à long terme. Tentons quand même l’exercice sur différents points.

Une crise économique qui va laisser des traces pendant plusieurs années

S’il y a une chose qui est fort probable, c’est que l’impact économique sur les particuliers, sur les entreprises, sur les services publics, sur les collectivités locales et l’État en général va être très important. Surtout si le confinement s’éternise ou se met en place à plusieurs reprises. Il sera difficile d’éviter une récession. La question est plutôt de savoir la durée de celle-ci et son importance.

Au niveau de l’immobilier, cela devrait se traduire par une capacité d’achat globale réduite pour de nombreux acquéreurs. Cela devrait continuer à peser sur la demande et sur ses moyens dans les années à venir.

Il est difficile d’imaginer des taux beaucoup plus bas qui viendraient compenser cela et permettre aux prix de rester à des niveaux aussi élevés qu’avant la crise. Mais, actuellement rien n’est impossible. Qui aurait cru que le taux immobilier moyen allait pouvoir descendre à 1.13 % alors qu’il y a 4 ans un taux moyen à 2.00 % paraissait déjà exceptionnel ?

Le scénario le plus crédible reste une baisse des prix de l’immobilier pendant une durée plus longue que les quelques mois qui suivront la sortie du confinement.

Il faudra également voir quelles seront les orientations prises par les politiques et les banques à plus long terme pour éponger les dettes très importantes qui s’accumulent de plus en plus vite.

Risque d’inflation plus forte pour réduire progressivement ces dettes ?Les avis divergent sur les pistes à suivre pour tenter de réduire le mur de la dette que les États, les particuliers et les entreprises ont devant eux.

Il peut y avoir différents scénarios pour les années à venir. Chacun d’entre eux possède ses avantages et ses inconvénients et le propos n’est pas de les détailler ici. Voici différentes choses que peut faire un État si sa dette publique devient insoutenable :

- Un scénario en mode « Japon » : une économie de taux très bas pour très longtemps avec un enchaînement de rachats progressifs des dettes par les banques centrales.

- Un scénario en mode « Grèce » : avec un défaut sur cette dette qui ne serait pas remboursée et qui aurait des répercussions importantes sur le niveau de vie de tous.

- Un scénario en mode « inflation et austérité » : une inflation plus forte sur une longue période permettrait de réduire sensiblement le niveau de cette dette (voir inflation et immobilier. De même qu’une énorme cure d’austérité pendant plusieurs années.

Beaucoup d’inconnues et des conséquences diverses pour chacun de ces scénarios sur le marché immobilier français. Le moins que l’on puisse dire c’est que les années à venir vont être délicates sur le plan économique en France comme dans de nombreux pays occidentaux surendettés.

Plus de télétravail : vers un peu moins de concentration dans les métropoles ?

Autre possible changement : certaines entreprises ont fait un bond en avant de plusieurs années dans leur capacité à mettre en place du télétravail et de nombreux échanges à distance.

Certes, le contexte pour de nombreux salariés en télétravail avec des enfants qui font « école à la maison » en même temps s’avère difficilement comparable avec une véritable configuration de travail efficace. Certaines sociétés réticentes à cette pratique auront tous les prétextes pour ne pas la développer.

Néanmoins, d’autres entreprises pourront mesurer les bénéfices possibles de ce mode de fonctionnement et tout sera techniquement en place :

- Moins de pertes de temps et d’énergie dans les transports pour les employés.

- Moins besoin de bureaux et d’espace de travail au sein de l’entreprise.

- Moins de déplacements professionnels à payer par la généralisation de la visioconférence.

Pour ceux qui auront la chance de pouvoir avoir plusieurs jours de télétravail par semaine dans leur emploi et moins de déplacements professionnels inutiles, la question du logement va se poser autrement.

Il n’y aura plus de nécessité de s’agglutiner dans les métropoles pour rester à proximité de son lieu de travail.

Ceux pour qui cette période de confinement à confirmer le besoin de plus d’espace et de nature auront des occasions de pouvoir déménager dans des endroits où le logement est moins tendu et donc moins cher.

Cela pourrait contribuer à détendre un peu les secteurs où les marchés immobiliers sont très tendus car en manque d’offres par rapport à la demande (Paris, Lyon, Bordeaux et autres grandes villes recherchées).

Cela pourrait également permettre de revitaliser des secteurs moins dynamiques où les prix des logements sont redevenus beaucoup plus abordables que lors de la précédente crise immobilière.

Un peu de décentralisation ne ferait pas de mal pour réduire les tensions immobilières d’un côté et dynamiser les secteurs géographiques sinistrés de l’autre.

Pour conclure

Nous ne sommes qu’au début de cette crise du coronavirus Covid-19, mais nous pouvons déjà percevoir qu’elle pourrait provoquer des changements non négligeables en ce qui concerne le marché immobilier en France dans les mois à venir tout d’abord. Et dans quelques années également. Souhaitons pour tous que les dégâts cessent le plus rapidement possible aussi bien pour la santé physique de tous que pour la santé économique du pays.

Envie de savoir ce qu’il s’est passé ensuite pour l’évolution du marché immobilier en France ? Découvrez notre bilan de l’immobilier en 2021.

estimation immo gratuite

de 100 banques

40 assurances de prêt !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !