Immobilier 2021 : évolution des prix, des taux, de l'IRL et autres informations à retenir

L’année 2021 a été très riche en actualités immobilières. Voici un bilan complet de toutes les évolutions du marché immobilier en 2021 en France pour un rappel exhaustif de ce qu’il s’est passé cette année-là.

Immobilier Danger reprend ces nombreuses actualités immobilières publiées en 2021 pour faire une synthèse de l’évolution des prix de l’immobilier, des taux de crédit, de l’indice de référence des loyers (IRL), des conditions pour la loi Pinel, de la taxe foncière et de la taxe d’habitation, etc. De quoi se souvenir de tout ce qui a compté pour l’immobilier en 2021.

Évolution de l’immobilier en 2021 : baisse des ventes, hausse des prix, légère hausse des taux

Pour mémoire, voici les points essentiels à retenir sur l’immobilier en 2021.

Il y a beaucoup d’informations, pour retrouver plus facilement celles qui vous intéressent, utilisez le sommaire ci-dessus.

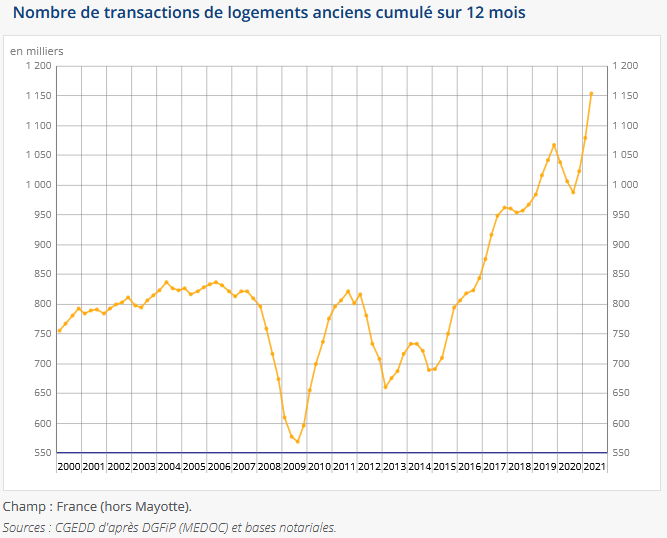

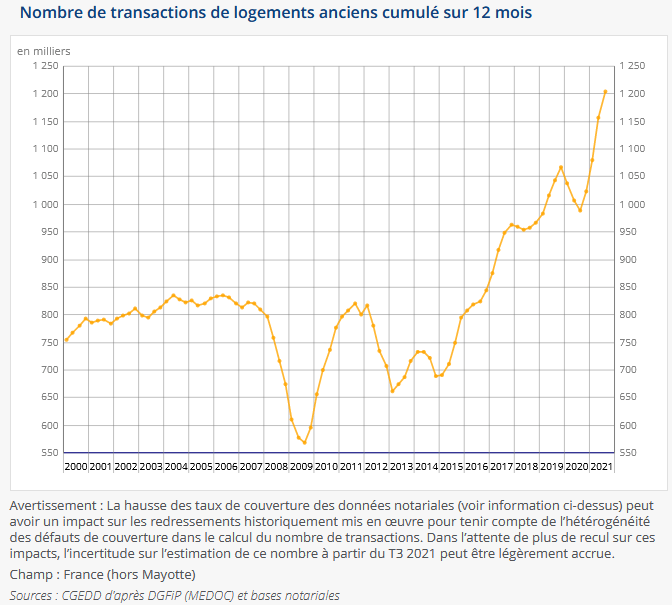

Nombre de transactions immobilières en 2021 : un record

Les conséquences des différents confinements de 2020 ont incité de nombreux Français à investir dans un meilleur logement ou à déménager vers un logement plus loin des très grandes villes grâce notamment à l’explosion du télétravail.

Après l’impact du Covid 19 sur le marché immobilier de 2020, les transactions immobilières ont explosé à un niveau encore jamais observé jusque-là. À fin septembre 2021, on est à 1 204 000 transactions dans l’immobilier ancien sur 12 mois glissants d’après l’indice notaires-INSEE :

Comme vous pourrez le voir dans nos actualités plus récentes, cela a marqué le pic des ventes de logements anciens. Le bilan de 2023 est bien moins positif.

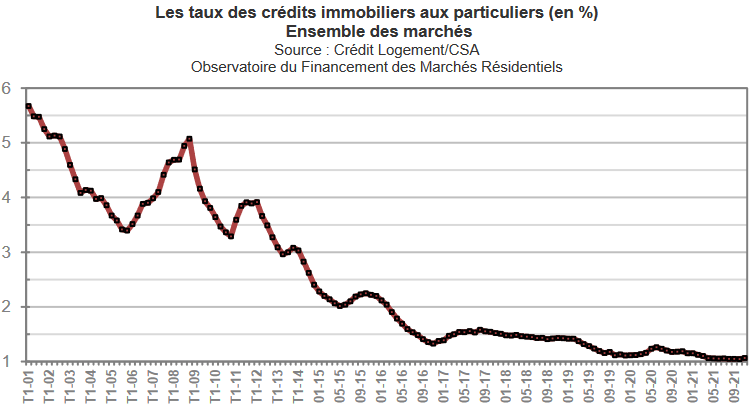

Des taux de prêt immobilier excellents sur toute l’année 2021

L’année 2021 aura été l’année où les taux de crédit immobilier ont été les plus bas sur l’ensemble de l’année. AU tout début de l’année 2021, le taux d’intérêt moyen était de 1.17 %. Il a légèrement diminué dans les mois suivants pour terminer sur un nouveau record historique avec un taux immobilier moyen en décembre 2021 de 1.05 %. Ce qui a bien aidé à dynamiser le marché et explique aussi pourquoi il y a eu un tel engouement pour les appartements et les maisons en 2021.

Les taux à fin 2021 ont été l’occasion d’améliorer les précédents records :

Les taux de crédit immobilier sont donc très bas, mais moins d’emprunteurs peuvent en profiter à cause des limitations fixées par le HCSF.

Retrouvez tout sur le taux immobilier 2021 avec un historique complet mois par mois et un point sur les meilleurs taux de l’époque pour chaque durée de remboursement.

Découvrez également tout sur l’évolution du taux immobilier en 2025 et le taux de prêt immobilier en avril 2025.

Des prix qui augmentent encore beaucoup, mais…

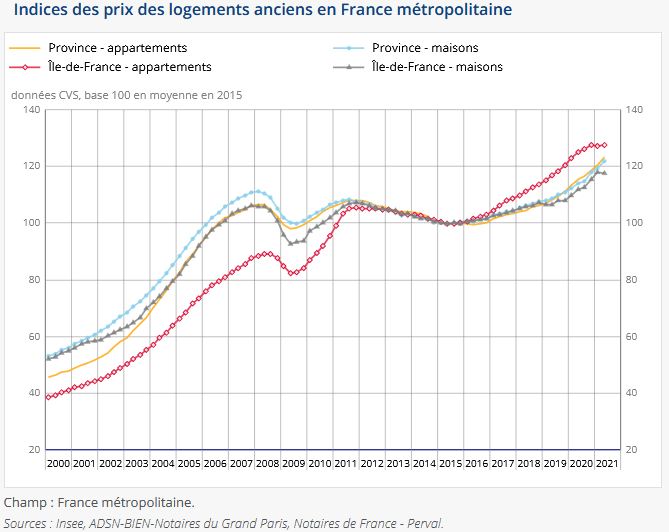

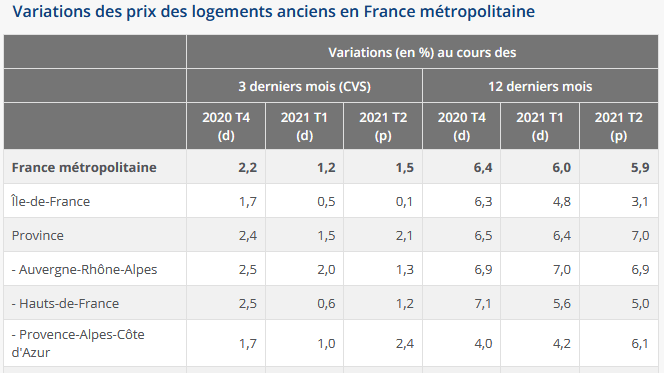

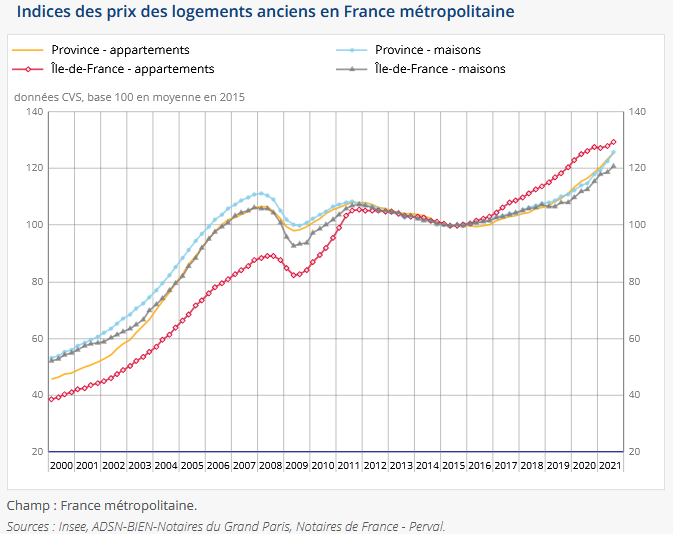

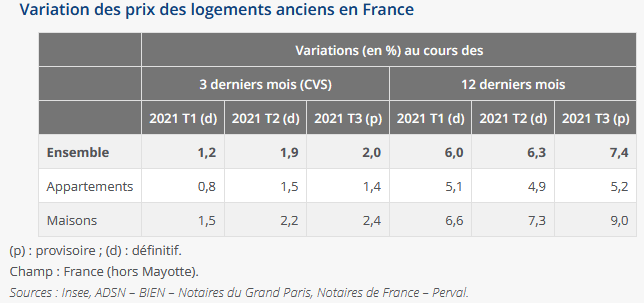

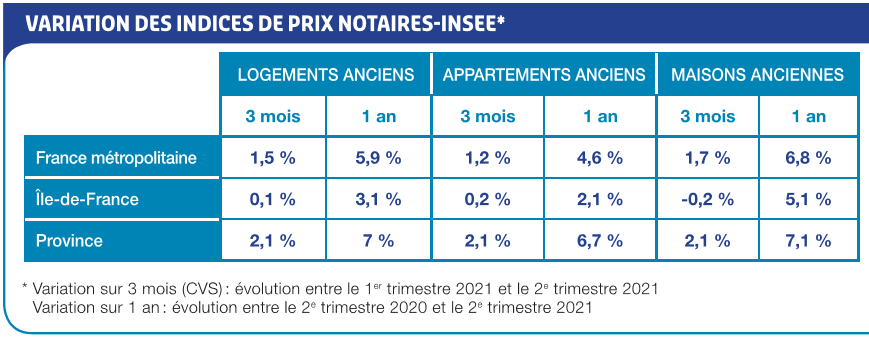

L’INSEE a communiqué fin novembre les dernières statistiques sur les prix de l’immobilier ancien au 3ème trimestre 2021. Il s’agit de données provisoires qui seront révisées dans les mois à venir.

Qui dit forte demande et nombre de transactions immobilières record dit forte hausse des prix de l’immobilier. Ainsi, voici les variations de prix pour les maisons et pour les appartements :

Ces évolutions globales ne donnent qu’une indication générale, mais cela ne présage pas de ce qui se passe réellement sur votre marché immobilier local. Il vous faudra une analyse plus spécifique à votre secteur géographique pour plus de précision. Par exemple avec la base DVF d’Etalab pour les prix réels des ventes récentes dans votre ville. Vous pouvez également faire appel à un professionnel pour obtenir une estimation de votre maison ou de votre appartement.

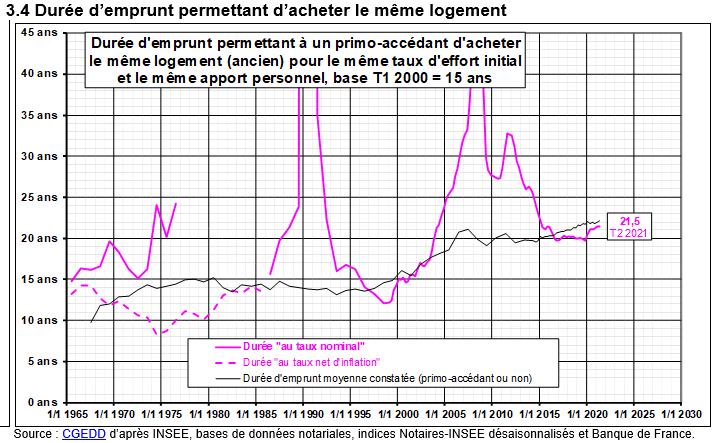

Baisse du pouvoir d’achat immobilier en 2021

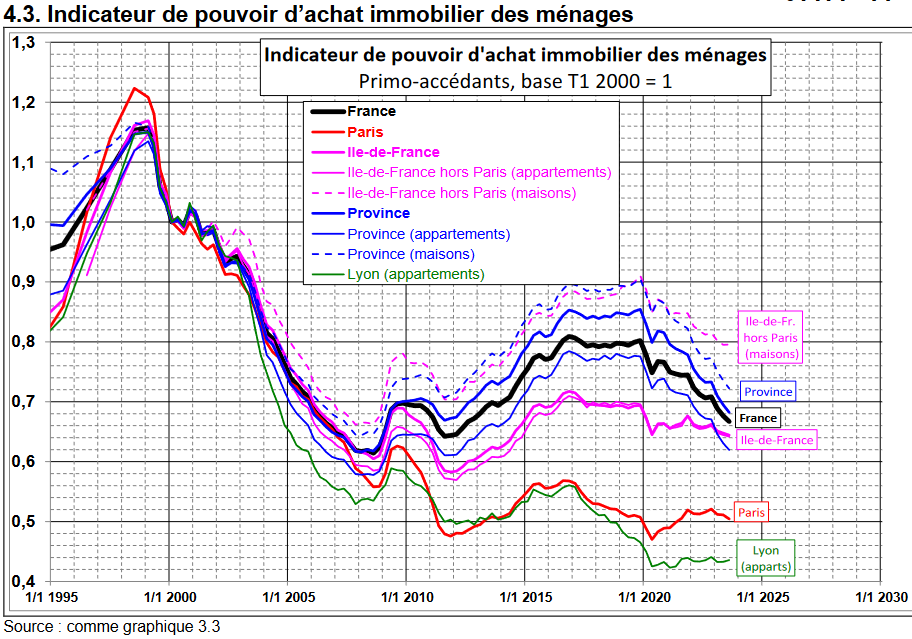

Malgré la légère baisse des taux pour atteindre des niveaux très bas, la forte hausse des prix entraine la poursuite de la baisse du pouvoir d’achat immobilier comme le montre ce graphique :

Ce n’était que le début d’une période bien moins favorable aux acheteurs. Retrouvez plus de données sur les prix des logements sur le long terme.

Vous retrouverez également d’autres informations ci-dessous concernant l’évolution des prix de l’immobilier en 2021 dans les actualités à retenir sur l’année.

Indice de référence des loyers (IRL) 2021 : quelle augmentation de loyer maximale ?

Tous les trimestres,nouvel indice de référence des loyers (IRL) est calculé par l’INSEE.

Voici les évolutions de l’indice des loyers sur 2021 par rapport à une base 100 prise au 4ème trimestre 1998 :

- IRL du 1er trimestre 2021 : 130.69. Soit + 0.09 % sur un an

- IRL du 2ème trimestre 2021 : 131.12. Soit + 0.42 % sur un an

- IRL du 3ème trimestre 2021 : 131.67 Soit + 0.83 % sur un an

- IRL du 4ème trimestre 2021 : 132.62 Soit + 1.61 % sur un an

Retrouvez toute l’évolution de l’IRL de 2004 à 2025.

Chaque année, le plus souvent à la date anniversaire du contrat de location, un propriétaire bailleur peut réviser son loyer. Cet IRL sert à limiter l’augmentation de loyer sur une année. En l’occurrence en 2021 les propriétaires bailleurs ont pu augmenter un peu plus les loyers de leurs locataires grâce à une hausse de l’IRL 2021.

Tout sur la taxe foncière en 2021

Bientôt la rentrée scolaire. C’est aussi le moment où les propriétaires d’un bien immobilier en France vont recevoir leur avis de taxe foncière pour 2021.

C’est celui qui est propriétaire d’une maison ou d’un appartement au 1er janvier 2021 qui devra payer cet impôt local pour la mi-octobre 2021.

Retrouvez toutes nos informations sur la taxe foncière en 2025 :

- Comment se calcule le montant de votre taxe foncière ?

- La liste des exonérations et abattements de taxe foncière en 2025

- Toutes les dates pour vos impôts locaux en 2025

- Tout savoir sur qui paye la taxe foncière

Taxe d’habitation en 2021 : dates, suppression progressive, calcul et exonérations

Après la taxe foncière, c’est au tour de la taxe d’habitation en 2021 de venir sur la scène des actualités immobilières avec la réception des avis d’imposition pour cette taxe. Il faudra la payer avant le 15 novembre (20 novembre par Internet) pour la plupart comme vous pouvez le voir dans notre calendrier fiscal des impôts locaux en 2021.

Cette année est la seconde où 80 % des Français ne vont plus payer une taxe d’habitation. En effet, après des réductions par tiers sur les 2 années précédentes, elle est supprimée pour la résidence principale en 2020 pour la majorité de la population.

Pour les 20 % restants, il a fallu attendre jusqu’en 2023 pour voir la suppression complète de cet impôt local. Pour en savoir plus (chiffres, conditions, etc.), retrouvez notre article sur la suppression progressive de la taxe d’habitation.

En attendant, pour cette année 2021, retrouvez :

- les détails du calcul du montant de votre taxe d’habitation

- la liste des abattements et exonérations pour la taxe d’habitation en 2021

Pour rappel, vous devez payer cette taxe pour le logement dans lequel vous habitiez en tant que résidence principale au 1er janvier de l’année 2021.

Calcul de plus value immobilière 2021

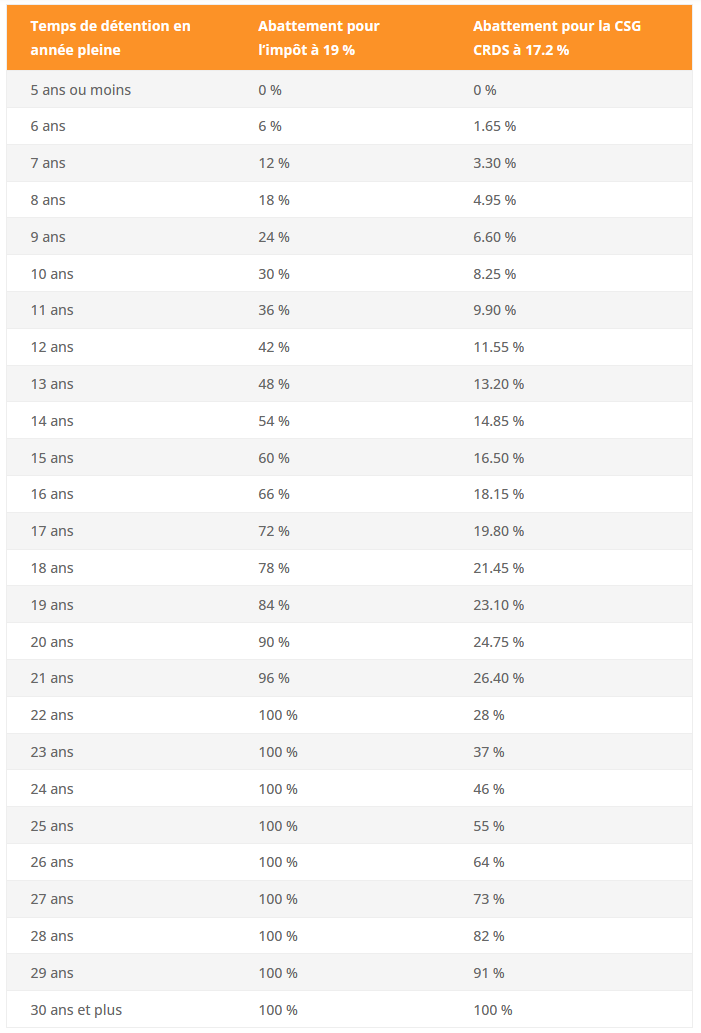

En 2021, l’imposition sur les plus-values immobilières étaient la même qu’en 2025 avec les abattements suivant sur le montant de la plus-value imposable selon la durée de détention :

Défiscalisation en immobilier en 2021

Cette année-là, le principal dispositif de défiscalisation immobilière utilisée était la loi Pinel. C’est loin d’être la seule option possible, mais c’est la plus médiatique. Il faut dire que les fortes réductions d’impôts attirent de nombreux Français fortement imposables sur leurs revenus.

Plafond de loyer en loi Pinel 2021

Voici les plafonds en vigueur pour le loyer d’un appartement en loi Pinel en 2021 selon la zone géographique :

- Zone A Bis : 17.55 € du mètre carré

- Zone A : 13.04 € du mètre carré

- Zone B1 : 10.51 € du mètre carré

- Zone B2 : 9.13 € du mètre carré

Voici comment se calcule le loyer maximum en Pinel en fonction de ces plafonds.

Depuis le 1er janvier 2019, les logements neufs en zone B2 ne sont plus éligibles à ce dispositif d’investissement défiscalisé. Seuls ceux achetés avant cette date profitent toujours des avantages fiscaux dans ces secteurs géographiques là.

Quelle réduction d’impôts en loi Pinel en 2021 ?

Voici la réduction d’impôts dont vous pouviez bénéficier avec un investissement défiscalisé en loi Pinel 2021 selon la durée d’engagement de location à loyer plafonné :

- 12% de réduction d’impôts pour un logement en location Pinel pendant 6 ans

- 18% de réduction d’impôts pour un logement en location Pinel pendant 9 ans

- 21% de réduction d’impôts pour un logement en location Pinel pendant 12 ans

Les actualités immobilières de 2021 à retenir

Baisse des prix de l’immobilier en 2021 ?

Les tendances pour l’immobilier en 2021

Comme nous l’avons vu dans notre point sur les tendances pour le marché immobilier en 2021, le bilan de l’année 2020 n’est pas si mauvais que cela. Pour l’instant, les chiffres sur les prix de l’immobilier montrent encore de fortes hausses au niveau national. Cette moyenne est portée par de fortes hausses qui sont encore visibles dans certaines très grandes villes. Seulement, quelques signes récents montrent que la tendance est en train de changer. Difficile d’imaginer une poursuite de ces fortes augmentations des prix comme on l’a observé ces 2 ou 3 dernières années.

Néanmoins, comme nous le verrons ci-dessous, il n’y a pas que des mauvaises nouvelles pour les prix immobiliers en France. C’est pourquoi notre scénario le plus probable reste une très légère hausse des prix de l’immobilier sur l’ensemble de l’année 2021. Cela ne reste qu’une moyenne générale. Les prix des logements baisseront dans de nombreux endroits, mais cela ne devrait pas être le cas partout. Les villes dynamiques et très demandées continueront de tirer la moyenne des prix vers le haut. Une petite baisse globale n’est pas à exclure pour autant, tout dépendra de l’évolution du contexte sanitaire et de l’évolution de la pandémie de Covid-19. Cependant, il est peu probable d’assister dès 2021 à une forte baisse des prix des maisons et des appartements.

Voici pourquoi.

Pourquoi les prix immobiliers auront du mal à baisser en 2021 malgré la crise

Dans notre article de synthèse sur l’immobilier en 2021, nous n’avions pas la place de développer pleinement tous les paramètres qui permettent d’expliquer pourquoi il n’y aura pas de krach immobilier en 2021, ni de véritable chute des prix. Prenons donc le temps de le faire ici afin de clarifier pourquoi, à cette heure-ci et dans le contexte actuel, un scénario de légère hausse des prix est le plus probable.

Un cycle immobilier est long, une tendance qui ne s’inverse pas brutalement

Cela fait au moins 2 ans que les prix des logements anciens augmentent fortement. Or, un cycle d’évolution du marché immobilier est très lent à comparer à un cycle boursier. Une tendance s’inscrit en général sur plusieurs trimestres voire plusieurs années. Un marché immobilier ne se retourne pas en quelques jours seulement, sauf grave crise bancaire et panique générale comme en 2008.

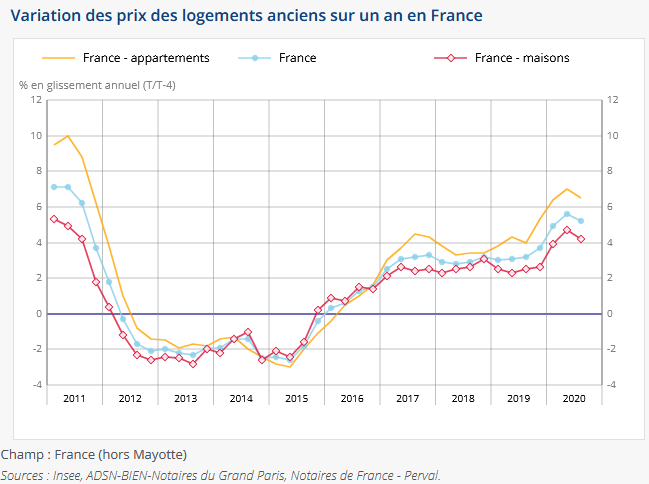

Comme vous pouvez le voir sur ce graphique de l’INSEE sur la variation des prix des logements anciens en France, la hausse moyenne est de plus de 5 % au 3ème trimestre 2020. Or, on ne va pas passer d’une telle explosion des prix à une baisse en 2 ou 3 trimestres. Il faut du temps pour que les vendeurs adaptent leur prix à une situation nouvelle.

Généralement, on observe donc une phase de quelques trimestres où le nombre de ventes de logements diminue progressivement. Puis, si la situation perdure, les prix s’ajustent à la baisse peu à peu au fur et à mesure que les vendeurs décident de diminuer leur demande au lieu de ne pas vendre. Cela peut durer un certain temps.

Surtout si les vendeurs pensent que la situation a des chances de s’améliorer dans quelques mois. Il n’y a que les vendeurs pressés qui ne pourront pas patienter jusqu’à un meilleur moment pour vendre sa maison ou son appartement.

Un taux immobilier qui baisse vers de nouveaux records et des conditions pour emprunter moins difficiles qu’en 2020

Comme nous l’avons vu sur le taux immobilier 2021, la baisse des taux d’intérêt pour les crédits immobiliers s’est accélérée en fin d’année. À tel point que les taux de crédit immobilier actuels sont en train de revenir à des niveaux records.

En outre, le HCSF a limité ces contraintes afin que les banques puissent prêter un peu plus facilement en 2021 qu’en 2020. Vous pouvez voir les critères d’octroi pour un crédit immobilier en 2021. Les banques pourront notamment faire monter le taux d’endettement jusqu’à 35 % maximum en 2021 contre 33 % l’année dernière. Cette bonne nouvelle va permettre que plus de ménages soient éligibles à un prêt immobilier et cela va permettre d’augmenter la capacité d’emprunt des Français.

De plus, les taux d’usure ont également augmenté. Ce qui permet de réduire les risques de refus de prêt immobilier. Ces derniers avaient explosé en 2020, espérons que le taux de refus diminue fortement en 2021 et que chaque emprunteur puisse avoir son crédit immobilier pour sa maison ou son appartement.

Injection massive de liquidités des banques centrales

Depuis plusieurs années, le comportement des banques centrales, avec de fortes injections de liquidités et des politiques de taux zéro, provoque une flambée des prix des actifs. Il n’y a pas que les logements qui voient leur prix grimper depuis quelques années, tous les actifs subissent le même sort. Comme l’argent a de moins en moins de valeur, les prix des biens tangibles comme une maison, un appartement ou une part d’entreprise augmentent de plus en plus.

En 2021, pour éviter une catastrophe économique, les banques centrales n’auront d’autres choix que de continuer à soutenir coûte que coûte les marchés. Elles donneront notamment aux banques les moyens de proposer des taux d’intérêt toujours plus bas pour financer les projets des entreprises comme des particuliers. Cela profitera notamment au marché immobilier avec des taux d’emprunt toujours excellents pour ceux qui arrivent à obtenir un crédit immobilier.

Une demande qui reste forte

En France, on reste très attaché à l’immobilier. Beaucoup de personnes souhaitent encore acheter un bien malgré le contexte et les difficultés du moment. Ainsi, même si la demande finançable baisse, cela devrait être un phénomène assez limité et surtout temporaire. En outre, en même temps que la demande diminue, l’offre aussi car de nombreux vendeurs, non pressés, préfèrent retirer leurs biens du marché pour le remettre en vente quand la situation leur sera plus profitable.

Ainsi, si les banques ne ferment pas plus le robinet du crédit et que les taux restent aussi bas, la demande restera malgré tout soutenu en 2021. Au moins dans les zones dynamiques. Ce qui maintiendra les prix à un certain niveau.

Un décalage de temps sur la remontée des chiffres

Enfin, même si d’ici à la fin de l’année 2021, des baisses de prix plus fréquentes ou plus franches se font sentir sur le terrain. Il faudra plusieurs mois avant que cela ne ressorte dans les statistiques officielles de l’INSEE et des notaires. En effet, il y a plusieurs mois entre le moment où un compromis de vente est signé et le moment où il est pris en compte dans les statistiques générales communiquées.

Par exemple, pour les données du 3ème trimestre 2020 affichées dans le graphique ci-dessus, il s’agit des chiffres qui n’ont été communiqués que le 26 novembre 2020 par l’INSEE. Ils tiennent compte des ventes définitives faites pendant le 3ème trimestre. Or, il y a plusieurs mois entre un compromis et un acte de vente. Ainsi, ce sont principalement des transactions qui ont eu lieu pendant le 2ème trimestre qui sont comptabilisées, soit pendant le rebond fort de mi-mai à fin juin après le premier confinement.

Attention donc à bien tenir compte de ce décalage dans le temps car il peut fausser notre perception de l’évolution des prix, notamment en cas de changement récent de tendance.

Les éléments à surveiller en 2021 pour le marché immobilier

Comme nous venons de le voir, il y a plusieurs facteurs qui font qu’il faudra du temps avant de voir une baisse des prix de l’immobilier dans les statistiques officielles et cela même si l’on peut observer quelques premières baisses ici ou là en fonction des secteurs géographiques et des types de biens.

Hausse du chômage et baisse globale des revenus

L’inconnue la plus importante reste de mesurer les conséquences de cette crise sanitaire et économique sur la capacité à acheter des Français. Pour le moment, le gouvernement a mis en place un certain nombre de dispositifs pour soutenir une majorité des Français impactés, mais cela ne remplacera pas une véritable activité économique plus dynamique.

Ainsi, il faudra suivre attentivement l’évolution du taux de chômage, voir à quel point certains Français vont subir des pertes de revenus (chômage partiel, baisse de l’activité pour les entrepreneurs, indépendants, professions libérales, artisans et commerçants, diminution des primes, des intéressement et participation aux bénéfices, etc.).

Actuellement, les banques étudient de plus près chaque dossier de financement. Elles sont notamment très attentives à votre métier, à votre secteur d’activité et à la santé financière de votre entreprise avant de vous accorder un crédit immobilier pour de nombreuses années. Elles doivent effectivement mesurer plus finement votre capacité à rembourser vos mensualités dans les mois et les années à venir.

La situation économique est le principal facteur qui tire les prix des logements à la baisse. Tout embellie de ce côté pourrait entrainer un redémarrage progressif des transactions. À l’inverse, si la situation empire dans les mois à venir, cela pèsera lourdement sur le secteur et cela finira par tirer les prix vers le bas.

Incertitude sur l’avenir qui freine les projets sur le long terme

Pour qu’un acheteur se décide à payer un appartement ou une maison avec un crédit sur 20 ou 25 ans, il faut qu’il ait un minimum de confiance en l’avenir, notamment d’un point de vue de ses revenus. Pour de nombreux Français, il n’est tout simplement pas possible d’envisager un projet d’achat immobilier à l’heure actuelle avec une situation professionnelle qui peut difficilement évoluer favorablement.

Cela reste une situation globale. Certains réussiront, malgré le contexte, à améliorer leur situation. La diminution des contacts sociaux peut laisser du temps à certains pour approfondir leurs connaissances dans leur domaine d’activité et pour se former plus amplement. Cependant, le contexte reste difficile sur le marché de l’emploi et cela impactera plus ou moins fortement le marché immobilier en 2021.

Les banques prêteront-elles plus facilement ?

L’autre élément qui peut finalement venir provoquer une réelle baisse des prix en France sera celui des banques. Depuis le début de l’année 2021, elles peuvent prêter plus facilement pour un achat immobilier qu’en 2020 comme nous l’avons évoqué ci-dessus avec les mesures assouplies du HCSF. Néanmoins, il semblerait qu’elles ne se pressent pas pour augmenter leur production de crédit immobilier.

En ce début d’année, les banques préfèrent cibler les profils de clients les plus favorables pour eux (CSP +) et ne se battent pas pour financer les autres types de profil. Au moindre risque sur la solvabilité future, elles peuvent refuser d’accorder un crédit immobilier.

Ainsi, même si les taux sont très bas et que les conditions de financement ont été améliorées, il n’est pas encore dit que les banques vont soutenir massivement les projets immobiliers et permettent d’éviter une baisse du marché. Nous ne manquerons pas de suivre de près les tendances en matière de prêt immobilier, notamment au travers de nos analyses de l’évolution des taux de crédit immobilier en 2022.

Comment s’informer sur les prix immobiliers en France ?

Pour suivre l’évolution des prix des maisons et des appartements en France, vous trouverez tous les renseignements et les outils nécessaires sur notre page dédiée au prix de l’immobilier.

Vous pourrez notamment découvrir des services comme :

- La base DVF immobilier sur les prix réels de vente

- La base Patrim

- Le site Immoprix sur les statistiques des notaires

Retrouvez également toutes les possibilités pour obtenir une estimation de maison ou d’appartement, notamment à partir de notre estimation immobilière gratuite en ligne.

Pour conclure, bien malin celui qui pourra décrire précisément ce qui va se passer pour le marché immobilier en 2021 et notamment comment vont évoluer les prix de l’immobilier en 2021. L’évolution de la crise sanitaire et les conséquences économiques de celle-ci donneront le ton.

Si la situation s’améliore, que l’emploi redémarre plus fortement et que l’espoir d’avoir passé la période la plus dure est là, il ne fait aucun doute que les Français reprendront rapidement leur projet d’achat immobilier pour ceux qui attendent moins d’incertitudes pour se lancer dans un projet aussi important que l’achat d’une maison ou d’un appartement.

Si, au contraire, les nouvelles sanitaires ne sont pas bonnes et que l’année 2021 est encore très compliquée, il se pourrait que le ralentissement des transactions et les impacts sur les ménages finissent par réellement provoquer une baisse des prix de l’immobilier en 2021. En ce mois de janvier, il est beaucoup trop tôt pour avoir un avis tranché sur la question. Nous ne manquerons pas de vous détailler tout changement de tendance dans nos prochains articles sur Immobilier-danger.com.

Interdiction de hausse de loyer pour les logements trop énergivores avant impossibilité de louer

Certains investisseurs ne pourront plus appliquer d’augmentation de loyer dans certaines villes si leur logement a un DPE (diagnostic de performance énergétique) trop élevé. Il ne faut pas que ce bien immobilier consomme plus de 331 kWh par mètre carré et par an. Cela concerne donc tous les DPE classés F ou G. C’est ce que l’on appelle des passoires thermiques.

Cette mesure est passée en application depuis le 1er janvier 2021. Elle concerne aussi bien la location meublée que la location non meublée. Elle n’est qu’une première étape avant une interdiction de louer un appartement à un locataire en 2023 lorsqu’il aura un DPE G (plus de 450 kWh/m²/an). Le gouvernement veut ainsi inciter les propriétaires bailleurs à rénover les logements trop énergivores en commençant par les habitations qui consomment le plus actuellement. Cela permettra également aux locataires de réduire les coûts du chauffage qui peuvent vite exploser dans de tels logements.

Le SDES (service des données et études statistiques du commissariat général au développement durable) a constaté que 4.8 millions des 29 millions de résidences principales en France étaient trop énergivores au 1er janvier 2018. Soit plus de 16.5 %. Ce taux est encore plus élevé pour les logements en location.

Pour le moment, ce décret ne s’applique que dans 28 grandes villes. Voici la liste des villes concernées par les restrictions sur les locations avec un mauvais DPE : Ajaccio, Annecy, Arles, Bastia, Bayonne, Beauvais, Bordeaux, Draguignan, Fréjus, Genève-Annemasse, Grenoble, La Rochelle, La Teste-de-Buch-Arcachon, Lille, Lyon, Marseille-Aix-en-Provence, Meaux, Menton-Monaco, Montpellier, Nantes, Nice, Paris, Saint-Nazaire, Sète, Strasbourg, Thonon-les-Bains, Toulon, Toulouse.

Fin de la loi Pinel pour une maison individuelle

En 2021, il n’est plus possible d’utiliser le dispositif d’investissement Pinel pour faire construire une maison individuelle et la mettre en location. Désormais, vous ne pouvez faire de la défiscalisation immobilière Pinel que pour des logements collectifs.

C’est dommage pour tous ceux qui possèdent un terrain constructible et qui pouvaient jusqu’à la fin 2020 faire construire une maison pour la louer. Cela permettait de se passer notamment des programmes de défiscalisation et c’est là que c’était le plus rentable pour l’investisseur particulier.

Vous avez néanmoins encore 2 ans pour acheter un logement neuf pour le louer avant la baisse des taux de réduction d’impôts proposés par la loi Pinel. Les conditions sur les ressources des locataires ou sur le calcul du loyer Pinel vont dépendre du secteur géographique où vous réalisez votre investissement locatif défiscalisé. Retrouvez plus d’informations sur les zones en loi Pinel et ce que cela implique.

La cotisation d’assurance emprunteur inclus dans le taux d’endettement

Dans le courant du mois de janvier 2021, le HCSF a précisé des ajustements sur le calcul du taux d’endettement. Ainsi, si son plafond augmenté à 35 % en 2021 contre 33 % en 2020 semblait une bonne nouvelle pour l’emprunteur, la réalité est moins intéressante.

En effet, il faudra désormais ajouter obligatoirement le prix de la cotisation d’assurance de prêt immobilier à vos mensualités de crédit pour les comparer à vos revenus et vérifier que votre endettement est soutenable à long terme.

Prenons un exemple simple, un emprunteur avec 2 100 € de revenus nets et une mensualité de crédit immobilier de 700 € par mois (33 % du salaire) ne pourra pas dépasser un prix de 35 € d’assurance de prêt par mois pour respecter cette nouvelle limite de 35 % de taux d’endettement maximum. Et cela sans n’avoir aucun autre crédit possible pour cette personne.

Plus que jamais, il est donc indispensable de négocier un meilleur taux d’assurance de prêt immobilier en comparant les offres du marché et en dénichant la meilleure offre possible pour votre situation personnelle (âge, profession, état de santé, etc.). N’hésitez pas à utiliser notre comparateur d’assurance emprunteur pour cela.

Assurance habitation : 160 € par an en moyenne mais fortes disparités

En matière d’assurance habitation, les Français payent en moyenne 2.3 € par m² et par an. Ce qui représente environ 160 € à l’année pour assurer son logement. C’est ce que révèle une étude du comparateur LeLynx. Ces moyennes cachent de fortes disparités entre tous les Français. Le type de bien immobilier (maison ou appartement), sa superficie mais surtout son secteur géographique vont fortement jouer sur le prix d’une assurance habitation.

C’est par exemple à Paris que le prix est le plus élevé avec 3.3 € par mètre carré et par an. Parmi les autres villes où assurer sa maison ou son appartement coûte cher on peut citer Nice (2.9 € / m² / an) ou Marseille (2.8 € / m²/ an). Pour assurer son habitation plus facilement, il faudra se tourner vers des villes comme Nantes (2 € du mètre carré) ou Strasbourg (2.2 € du m²).

Cela va également dépendre du statut de l’habitant, une assurance habitation propriétaire sera plus couteuse qu’une pour un locataire.

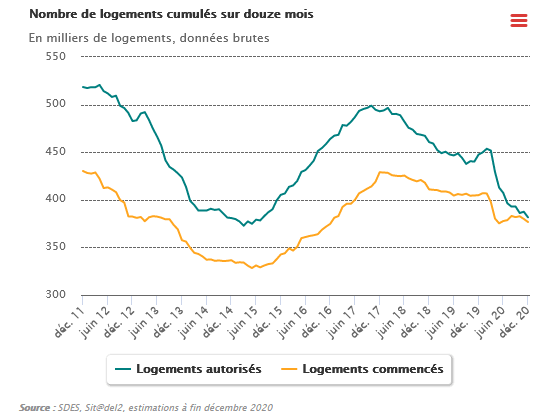

Construction de logements : les mauvais chiffres de 2020

Comme l’on pouvait s’y attendre après une année marquée par des confinements et de fortes difficultés pour faire avancer les chantiers, les chiffres de la construction de logements en France sont très mauvais pour 2020.

Depuis un pic observé en 2017, on observe une diminution globale progressive des autorisations de construction de logements en France. Comme vous pouvez le voir sur le graphique du nombre de logements autorisés cumulés sur 12 mois glissants ci-dessus, nous sommes revenus à des niveaux similaires au point bas observé en 2015.

La situation s’est un peu améliorée sur la fin de l’année 2020, mais le ministère de la transition écologique qui publie ces données, note que le 4ème trimestre 2020 est encore en retrait de 10.1 % par rapport à la période d’avant le premier confinement (décembre 2019 à février 2020) au niveau du nombre de logements autorisés à la construction.

En 2020, une autorisation de construction a été délivrée pour 381 600 logements (-14.7 % par rapport à 2019) et 376 700 logements ont été mis en chantier (-6.9 % par rapport à 2019).

Les endroits où la construction baisse le plus est en Corse (-35 %), en Ile-de-France (-25 %), en PACA (-25 %).

60 % des demandes de crédit pour un logement passe par un courtier immobilier

En moyenne, sur ces 3 dernières années, 60 % des demandes de prêt immobilier ont été gérées par un courtier immobilier d’après un sondage réaliser par Vousfinancer. Il faut dire que notamment avec le durcissement des conditions d’octroi de crédit demandé par la Banque de France et le HCSF aux banques, certains profils d’emprunteurs préfèrent mieux se faire conseiller pour obtenir un financement et négocier pour vous les conditions de leur emprunt.

Les acquéreurs les plus jeunes, dans la tranche d’âge 18-34 ans, ont fait appel à un courtier en prêt immobilier dans 65 % des cas, principalement pour obtenir de l’aide face aux difficultés d’avoir un accord pour leur prêt. Avec l’aide d’un intermédiaire expérimenté, les jeunes emprunteurs, notamment les primo-accédants, peuvent espérer mieux monter leur dossier et décrocher le fameux crédit indispensable pour réaliser leur achat de maison ou d’appartement. Le courtier peut notamment aider à bien cerner la capacité d’emprunt, à bien ajuster les mensualités par rapport à votre taux d’endettement et aux tableaux d’amortissement de vos autres crédits.

D’autres profils, plus âgés ou avec de bons revenus ou patrimoines font également appel à un professionnel du crédit immobilier afin d’obtenir de meilleures conditions globales de financement, notamment pour obtenir un meilleur taux d’emprunt.

Pour obtenir de l’aide d’un courtier en crédit immobilier, il vous suffit de remplir dès maintenant ce formulaire pour décrire votre projet et votre situation. Vous serez ensuite recontacté avec une présentation de la meilleure offre de prêt du moment.

L’assurance emprunteur coûte plus cher que tous les intérêts du crédit dans plus en plus de prêt immobilier

Cela fait quelques années qu’on le répète sur Immobilier-danger.com, vous avez bien plus intérêt à négocier et à comparer votre assurance de prêt immobilier que le taux d’intérêt de votre crédit.

En effet, de plus en plus de dossiers voit le coût total de l’assurance emprunteur dépassé celui de l’ensemble des intérêts à payer sur toute la durée des remboursements. Cela s’explique par le fait qu’avec des taux de plus en plus bas, le montant total des intérêts diminue et cela fait mécaniquement monter la part de l’assurance de prêt dans le coût total de votre crédit immobilier.

En outre, nous avons vu que depuis le début de l’année 2021, les cotisations d’assurance emprunteur sont intégrées dans le calcul de votre taux d’endettement. Trouver une meilleure assurance emprunteur permet donc d’augmenter votre capacité d’emprunt en optimisant le montant de la mensualité de remboursement que vous allez pouvoir payer tous les mois en fonction de vos revenus et de vos autres crédits et charges. Cela permet alors d’emprunter plus.

Il n’est pas rare de pouvoir économiser plusieurs milliers d’euros en comparant les offres et en trouvant un meilleur taux d’assurance de prêt immobilier. Ceci s’explique par le fait que les assurances de prêt de groupe proposées par les banques en accompagnement de votre crédit immobilier sont encore très chères pour de nombreux emprunteurs par rapport aux tarifs proposés par des assureurs spécialisés qui peuvent vous proposer un tarif individualisé en fonction de votre profil (âge, type d’achat, profession, état de santé, fumeur ou non, sports à risques ou non, etc.).

D’après le courtier en assurance de prêt Magnolia, ce phénomène d’assurance emprunteur plus chère que les intérêts était réservé aux seniors ou à ceux avec une pathologie à risque il y a 3 ans ou plus, mais désormais cela concerne quasiment tous les dossiers pour ceux qui ont plus de 40 ans.

Seulement 1.2 % des prêts immobiliers sont obtenus en CDD

Il y a quelques années, il fallait déjà avoir un CDI ou être fonctionnaire pour avoir de fortes chances d’obtenir une offre de prêt immobilier. Seulement, avec la crise sanitaire et les difficultés économiques dans de nombreux secteurs, la part des dossiers de crédit immobilier avec un emprunteur en CDD est encore en baisse. Il ne représente plus que 1.2 % des crédits immobiliers en 2020 d’après le courtier Vousfinancer, contre 1.3 % en 2019 et 1.7 % en 2018.

Pourtant, 12 % des employés en France sont en CDD. Cela confirme qu’il devient de plus en plus difficile d’obtenir un crédit immobilier sans CDI.

Même chose pour ceux qui empruntent à deux. La part des co-emprunteurs en CDD n’est que de 3.2 % en 2020, contre 4.9 % en 2018 et 5.2 % en 2017.

La situation est moins difficile pour les travailleurs non salariés (TNS) comme les chefs d’entreprise, commerçants, artisans, professions libérales, auto-entrepreneurs. À partir du moment où ils ont 3 années de bilan suffisamment solides, il est possible d’emprunter pour de l’immobilier.

Combien gagnent un investisseur immobilier ? Seuls les riches investissent en locatif ?

L’ANIL a réalisé une étude pour mieux connaître les freins et les motivations des propriétaires bailleurs à faire des travaux dans leurs biens locatifs. Il ressort de cette étude que la principale difficulté est le financement des travaux (dans 43 % des cas, contre seulement 30 % pour le 2ème frein sur « la présence du locataire dans le logement »). Un problème de financement est d’ailleurs la principale cause d’abandon des travaux par les investisseurs immobiliers (63 % des cas).

Les investisseurs interrogés sont principalement de petits bailleurs avec un seul bien immobilier locatif (38 % des cas) ou 2 investissements (19 % des cas). Ceux qui louent 5 biens ou plus représentent 23 % de l’étude.

Contrairement à l’idée que se font beaucoup de Français sur le propriétaire bailleur, il n’est pas forcément très riche. Voici la part des investisseurs par tranche de revenus nets du foyer (et donc souvent du couple) :

- 3 % gagnent moins de 7 000 € par an

- 8 % gagnent entre 7 000 € et 17 999 €

- 6 % gagnent entre 18 000 € et 22 999 €

- 9 % gagnent entre 23 000 € et 27 999 €

- 14 % gagnent entre 28 000 € et 37 999 €

- 14 % gagnent entre 38 000 € et 45 999 €

- 19 % déclarent entre 46 000 € et 72 999 €

- 10 % déclarent plus de 73 000 €

- 2 % ne savent pas

- 16 % ne souhaitent pas répondre

Ainsi plus de 54 % des bailleurs, près de 2/3 de ceux qui ont déclaré leur tranche de revenus, déclarent moins de 4 000 € par mois (souvent à 2). Et cela inclut tous leurs revenus, aussi bien leurs salaires ou retraites que leurs revenus fonciers. Pour beaucoup, l’immobilier locatif est un complément de revenus pour la retraite (52 % ont plus de 60 ans).

Vous souhaitez investir dans la pierre, mais avez besoin de vous informer avant ? Découvrez tous nos conseils précieux et nos informations complètes pour bien réaliser votre projet dans la rubrique « investissement locatif« . Vous y trouverez notamment des informations comme :

- Comment acheter pour louer ?

- Les 6 étapes pour louer un appartement à un locataire

- Les différents dispositifs de défiscalisation immobilière

- Etc.

Déclaration d’impôt 2021 et immobilier

Depuis le 8 avril 2021, il est possible d’effectuer sa déclaration d’impôt sur le revenu 2021 sur le site des impôts (impots.gouv.fr). Chaque particulier doit se plier à cette obligation chaque année et cela malgré la mise en place du prélèvement à la source.

Outre vos salaires, il y a de nombreux éléments qui portent sur l’immobilier dans votre déclaration d’impôt. En effet, il y a de nombreux crédits ou réductions d’impôts possibles dans ce secteur. Il y a notamment tous les dispositifs de défiscalisation comme les lois Pinel, Malraux, Duflot, Scellier, Denormandie, Cosse, etc. ou encore des avantages fiscaux pour certains travaux.

Il faut également déclarer ses revenus fonciers (les loyers perçus de vos investissements locatifs). Pour cela les investisseurs immobiliers peuvent s’intéresser aux contenus suivants :

- Déclarer au régime réel ou micro foncier ?

- La liste des charges déductibles de vos revenus fonciers au régime réel

- La déclaration 2044

- La déclaration d’un investissement Pinel aux impôts

- La déduction des intérêts de prêt immobilier

- Etc.

Immobilier à Paris et en Ile-de-France

De nombreuses statistiques ne se concentrent que sur Paris ou sur l’Ile-de-France. Vous retrouvez donc plus souvent de chiffres pour cette région ou cette ville. Attention, le comportement de ces marchés immobiliers très spécifiques ne représente pas forcément l’évolution globale du marché immobilier partout en France.

Baisse des prix à Paris et en Ile-de-France malgré des ventes encore fréquentes

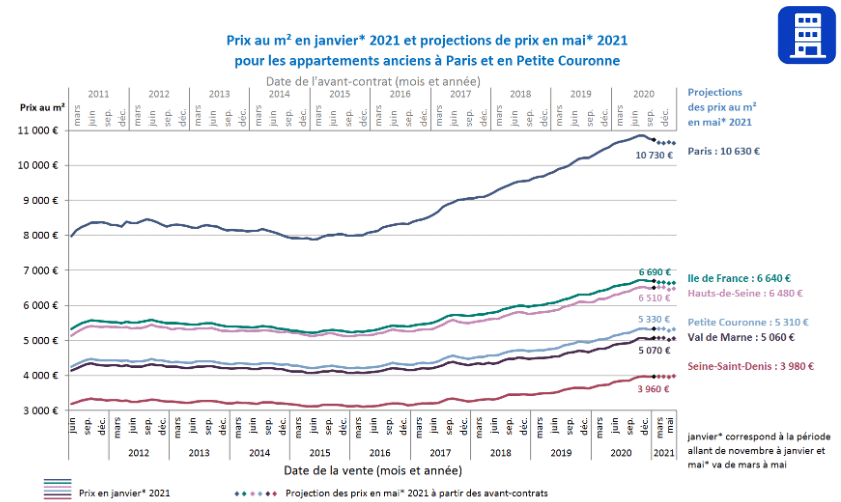

Les notaires du Grand Paris ont communiqué le 25 mars 2021 sur les derniers chiffres sur le marché immobilier en Ile-de-France.

Voilà ce qu’il faut retenir comme informations principales :

- Les prix de l’immobilier baissent à Paris : entre octobre 2020 et janvier 2021, ils ont baissé de 1.1 %. D’après les avants-contrats, cette tendance se poursuit légèrement sur les 4 prochains mois (10 630 € du mètre carré en moyenne en projection sur mai 2021 contre 10 730 € en janvier 2021). Ainsi, même si l’évolution des prix des appartements anciens à Paris sur un an est encore en hausse, ils seraient alors stables par rapport à mai 2020.

- En Ile-de-France, la tendance globale est plutôt à une très légère hausse sur un an en projection à fin mai avec +1.5 % pour un appartement. La hausse des prix est plus forte pour les maisons avec +4 % en moyenne sur un an sur toute l’Ile-de-France.

- Entre novembre 2020 et janvier 2021, il y a eu 42 600 ventes de logements anciens en Ile-de-France, c’est 1 % de plus qu’un an auparavant. Cela cache néanmoins un contraste entre les hausses des ventes de maisons sur toute la région (+6 %) et les baisses des ventes des appartements à Paris (- 6 %).

Baisse historique des prix des loyers à Paris en 2021

D’après une étude réalisée par le site LocService, les loyers des studios ont baissé en moyenne de près de 2 % à Paris sur le 1er trimestre 2021.

De nombreux étudiants arrêtent de louer un studio et préfèrent retourner chez leurs parents pour suivre leur cours à distance. Ce qui fait chuter la demande de location sur les biens de ce type sur toute la capitale (et dans les autres grandes villes étudiantes françaises).

La demande de location pour un studio chute de près de 30 %. Il y avait auparavant 3 demandes pour un bien mis en location, il n’y en a plus que 2 actuellement. Ce qui permet aux loyers de diminuer.

Les arrondissements les plus touchés sont les plus touristiques. Faute de pouvoir louer à des touristes via Airbnb ou autres sites de location courte durée, les propriétaires de studio se tournent vers un bail de location sur une plus longue durée en meublé ou en non-meublé. La baisse des loyers atteint ainsi de -4 à -5 % dans les 2e, 3e, 6e et 7e arrondissements.

80 % des emprunteurs ne connaissant pas le coût de leur assurance de prêt immobilier

En matière de crédit immobilier, les Français font très attention au taux de prêt immobilier que leur banque leur accorde. En effet, selon une enquête de l’association de consommateurs UFC Que Choisir réalisée en avril 2021, 70 % des emprunteurs ont négocié leur taux d’intérêt immobilier. C’est de loin l’élément le plus surveillé par les particuliers devant la durée ou les frais d’entrée et de sortie.

En revanche, 80 % des personnes interrogées disent ne pas connaître le coût de leur assurance de prêt immobilier. Cela peut représenter de 30 à 50 % du TAEG d’un crédit immobilier, voire plus pour des personnes avec un risque aggravé de santé. C’est donc un élément à négocier fortement car il peut impacter plus fortement que les intérêts le coût total de votre financement.

Parmi les sondés :

- 77 % ignorent quand ils peuvent demander une assurance déléguée. Retrouvez tous nos conseils et informations sur la délégation d’assurance d’un crédit immobilier.

- 62 % n’ont aucune idée des économies potentielles en choisissant une assurance emprunteur spécifique à leur profil et différente de celle de leur banque. Retrouvez toutes les informations sur notre guide de l’assurance de prêt immobilier. D’après cette enquête, l’économie moyenne pour les personnes interrogées est de l’ordre de 4 000 €.

- 35 % ne savent pas qu’ils ont la possibilité de changer de contrat d’assurance de prêt sans changer de banque.

Encadrement des loyers : de nouvelles villes veulent appliquer des restrictions sur les prix des locations

Déjà en vigueur à Paris et à Lille, l’encadrement des loyers fait des émules dans de nombreuses grandes villes en France. Ainsi, plusieurs d’entre elles ont déposé des demandes pour encadrer également les prix des locations dans leur ville.

C’est la collectivité Plaine Commune qui regroupe 9 villes au Nord de Paris (Aubervilliers, Épinay-sur-Seine, L’Île-Saint-Denis, La Courneuve, Pierrefitte-sur-Seine, Saint-Denis, Saint-Ouen-sur-Seine, Stains et Villetaneuse) avec plus de 435 000 habitants qui vient de voter et de mettre en application depuis le 1er juin une mesure d’encadrement des loyers sur son territoire.

Parmi les autres villes candidates à faire appliquer cette mesure, on retrouve d’après PAP.fr :

- Lyon et Villeurbanne ;

- Bordeaux ;

- Montpellier ;

- Grenoble et 27 villes de Grenoble-Alpes Métropole : la Bresson, Brié-et-Angonnes, Champagnier, Claix, Domène, Echirolles, Eybens, Fontaine, Le Fontanil-Cornillon, Gières, Herbeys, Meylan, Murianette, Poisat, Le Pont-de-Claix, Quaix-en-Chartreuse, Saint-Egrève, Saint-Martin-d’Hères, Saint-Pierre-de-Mésage, Sassenage, Seyssinet-Pariset, Seyssins, La Tronche, Varces-Allières-et-Risset, Vaulnaveys-le-Bas, Venon et Vif ;

- Les neuf villes de l’établissement Public Territorial Est Ensemble : Bagnolet, Bobigny, Bondy, Le Pré-Saint-Gervais, Les Lilas, Montreuil, Noisy-le-Sec, Pantin et Romainville ;

- Onze villes de l’établissement Public Territorial Grand Orly Seine Bièvre : Arcueil, Cachan, Chevilly-Larue, Choisy-le-Roi, Fresnes, Gentilly, Ivry-sur-Seine, le Kremlin-Bicêtre, Orly, Villejuif et Vitry-sur-Seine.

C’est la ministre chargée du Logement Emmanuelle Wargon qui doit vérifier si les critères d’éligibilité sont respectés et valider leur demande prochainement. Il est donc fort probablement que l’encadrement des loyers s’appliquent beaucoup plus massivement d’ici à la fin de l’année 2021.

Un nouveau DPE depuis le 1er juillet 2021

Le DPE est un diagnostic de performance énergétique qui permet à un locataire ou à un acheteur d’avoir des informations sur la consommation en énergie d’un logement. Son résultat est notamment obligatoire dans toutes les annonces immobilières car cela fait partie des critères de plus en plus étudiés par les personnes en recherche d’un bien immobilier.

Depuis le 1er juillet 2021, un nouveau DPE est mis en place. Il se veut plus fiable, notamment par une homogénéisation des modes de calcul. Il n’est par exemple désormais plus possible d’établir un diagnostic de performance énergétique sur factures d’EDF ou autres fournisseurs d’électricité.

Dans notre article sur ce nouveau DPE, vous retrouvez toutes les informations sur ces changements et la durée de validité des anciens DPE. Vous apprendrez également que cette réforme du DPE est mise en place avant un certain nombre de mesures restrictives dans les années à venir pour les logements trop énergivores, les fameuses « passoires thermiques ».

Prix d’une assurance habitation : +0.9 % sur un an

D’après une étude menée par le comparateur Assurland, le prix d’une assurance habitation augmente sur un an de 0.9 % en moyenne cette année (stable pour les appartements mais en hausse de 1.6 % pour les maisons).

Il faut prévoir 180 € par an pour assurer un appartement et 252 € pour assurer une maison.

Cependant, ces moyennes cachent d’importantes différences d’une région à une autre. Par exemple, en Bretagne la moyenne pour une assurance habitation d’appartement est à 137 € contre 233 € en Ile-de-France et en Provence-Alpes-Côte d’Azur. Pour les maisons, on note également de grand écart entre ces régions avec 207 € pour une maison en Bretagne contre 320 € pour une maison en Ile-de-France.

Retrouvez tous nos conseils et nos informations dans notre guide sur l’augmentation de l’assurance habitation.

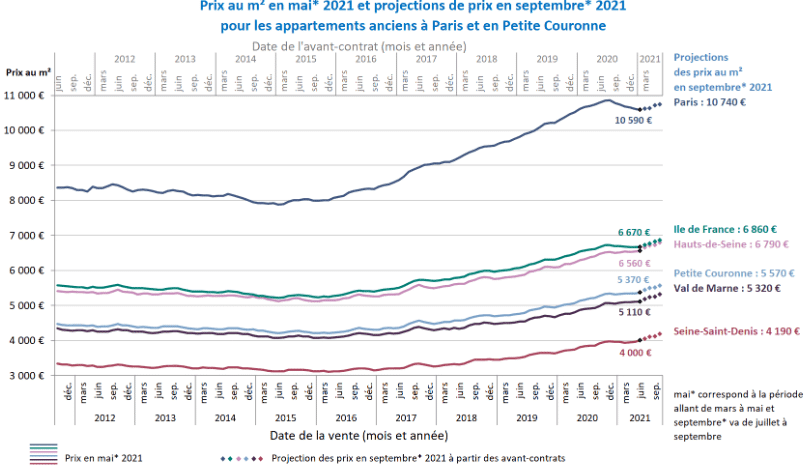

Baisse des prix de l’immobilier à Paris : -2.1 % en un an en tenant compte de l’inflation

Alors que l’inflation fait son grand retour et augmente sensiblement mois après mois, les prix des appartements à Paris affichent une baisse sur un an. En effet, d’après les chiffres des notaires de Paris sur les ventes jusqu’à fin mai 2021, sur les 3 derniers mois, les prix de l’immobilier à Paris ont diminué de 0.9 %.

La baisse n’est que de 0.2 % sur un an. Cela peut paraître peu. Néanmoins, avec une inflation sur la même période de 1.9 %, cela donne une baisse réelle des prix à Paris de 2.1 % sur un an. La situation devrait même s’accentuer puisque les notaires précisent qu’à partir de l’étude des avant-contrats (les compromis de vente déjà signés), ils prévoient une baisse de 0.9 % sur un an pour fin septembre 2021. Le prix du mètre carré serait alors à 10 740 €.

Ce phénomène de baisse des prix est localisé uniquement sur Paris. Au-delà du périphérique parisien, on observe toujours de fortes hausses en Petite et Grande Couronne :

- Petite Couronne : +4.5 % pour les prix des appartements anciens sur un an à fin mai 2021 (+5.7 % prévu d’ici fin septembre 2021) et +5.6 % pour les prix des maisons anciennes (+5.4 % en projection)

- Grande Couronne : +3.6 % pour les prix des appartements anciens sur un an à fin mai 2021 (+6.5 % prévu d’ici fin septembre 2021) et +4.9 % pour les prix des maisons anciennes (+7.7 % en projection)

Ainsi, même en tenant compte de l’inflation les prix continuent globalement d’augmenter dans tout le reste de l’Ile-de-France.

La crise du Covid-19 rabat les cartes des marchés immobiliers locaux et modifie les tensions sur l’offre et la demande dans différents secteurs et cela est aussi valable en Province. Les changements de cette crise liée au coronavirus modifient également les besoins et les goûts en matière de logement pour de nombreux ménages.

Des sanctions pour les particuliers en cas d’absence d’affichage de DPE

En ce qui concerne le diagnostic DPE sur les performances énergétiques d’un bien immobilier, il n’y a pas que la réforme du nouveau DPE 2021, dont nous avons parlé le mois dernier, qui apparaît comme changement pour les particuliers. Il y a effectivement les sanctions pour le manquement à l’obligation d’affichage du DPE dans les annonces immobilières qui est étendue aux particuliers.

Depuis la loi énergie et climat de 2019, les professionnels de l’immobilier (agents immobiliers, notaires, etc.) pouvaient être sanctionnés s’il n’indiquait pas le résultat du DPE dans une annonce immobilière. Le gouvernement durcit désormais le ton au niveau des particuliers qui font de la vente immobilière sans agence ou une mise en location de particulier à particulier.

Le vendeur ou le propriétaire bailleur recevra d’abord une mise en demeure de se conformer à l’obligation d’affichage du DPE dans son annonce immobilière avec un délai maximum pour agir. Sans correction de cela, la sanction peut aller jusqu’à une amende de 3 000 €.

Réforme de l’APL : -700 000 bénéficiaires, plus d’un milliard d’euros d’économies

Plusieurs fois repoussée depuis la mise en place du prélèvement à la source pour l’impôt sur les revenus, la réforme de l’APL sur la prise en compte des revenus actuels pour le calcul des droits à l’aide personnalisée au logement est bien entrée en application cette année. Comme attendu, cette réforme a permis à l’État de dégager plus d’un milliard d’euros d’économies. Le ministre du Logement prévoit en effet une réduction de 1.1 milliard d’euros du coût de l’APL dès cette année.

Dans les faits pour les Français, c’est surtout le nombre de bénéficiaires qui a chuté. Il est passé de 6.5 millions fin décembre 2020 à 5.8 millions en avril 2021, soit une suppression de l’APL pour 700 000 anciens allocataires.

Pour savoir si vous êtes éligibles, renseignez-vous sur le simulateur d’APL de la CAF et les conditions pour être aidé à vous loger en France. Il faut notamment pour cela ne pas dépasser les plafonds pour l’APL ou encore respecter la limite lors de votre déclaration de patrimoine à la CAF.

Où en est le marché immobilier en 2021 ?

En cette rentrée de septembre 2021, il est temps de faire un point complet sur l’évolution du marché immobilier en 2021 en France : comment se portent les ventes de logements ? Comment évoluent les prix des maisons et des appartements en Ile-de-France et en Province ? Les taux de crédit immobilier continuent-ils de baisser ? Du coup, est-ce un bon moment pour acheter un bien immobilier que ce soit pour sa résidence principale ou pour un investissement locatif ? Découvrez notre synthèse des tendances et actualités immobilières en 2021.

Pas de crise en immobilier : 1 155 000 ventes en un an, record explosé

Crise sanitaire et économique provoquée par le coronavirus Covid-19, restrictions sur les crédits immobiliers imposées aux banques par le HCSF, etc. On aurait pu s’attendre à une baisse des ventes de logements anciens en France. Il n’en est rien. Bien au contraire !

Comme le montrent les derniers chiffres communiqués par l’INSEE sur les ventes de logements anciens au 2ème trimestre 2021, il n’y a jamais eu autant de transactions immobilières sur un an. Après un précédent record à 1 080 000 ventes sur un an à fin mars 2021, on atteint désormais 1 155 000 ventes de biens immobiliers anciens sur un an à fin juin 2021 :

Cette tendance de forte activité pour le marché immobilier en 2021 s’est poursuivi tout l’été comme le laisse suggérer l’évolution de la production de crédit immobilier sur juillet et août où on garde le rythme très élevé de l’année dernière sur la même période.

Cela crée des tensions sur de nombreux marchés immobiliers locaux. L’offre est notamment beaucoup plus faible que la demande. Les vendeurs sont en position de force et les acheteurs ont moins de marge de négociation sur les prix actuellement. Cela se ressent également fortement sur la hausse des prix comme nous allons le voir ci-dessous.

Quelles augmentations pour les prix de l’immobilier en France en 2021 ?

Contrairement aux habitudes, ce n’est pas à Paris et en Ile-de-France que les prix de l’immobilier augmentent beaucoup fortement que dans le reste de la France. Non en 2021, les prix des appartements en Ile-de-France sont stables (en baisse même si on tient compte d’une inflation actuelle proche de 2 %) et cela commence à suivre le même mouvement pour les maisons en Ile-de-France. Il faut dire que la pression avait été forte ces dernières années et que la demande se fait moins forte car les besoins changent.

En revanche, les prix de l’immobilier augmentent fortement en Province, aussi bien pour l’achat d’une maison ou d’un appartement.

C’est ce que vous pouvez constater sur ce graphique de l’INSEE qui reprend l’évolution par type de biens et par secteur géographique sur ces 21 dernières années :

Dans le détail, voici les chiffres sur les variations observées sur 12 mois pour les précédents trimestres et pour différentes régions :

Sur un an (ce qui est le plus significatif), en moyenne les prix de l’immobilier en Ile-de-France augmentent un peu plus que l’inflation (3.1 % contre 1.9 %) au 2ème trimestre 2021, on peut voir que le mouvement de hausse s’essouffle rapidement. Dans le même temps, les prix des logements anciens flambent un peu partout en Province avec +7.0 % en moyenne sur une année.

Ces changements sont assez diversifiés si l’on analyse en détail par région, par département ou même par ville. Ceci ne donne donc qu’un aperçu global du marché immobilier français dans sa généralité. Il conviendra, pour ceux qui veulent vendre ou acheter de l’immobilier de se renseigner plus précisément sur leurs zones géographiques. Pour cela, il est possible d’obtenir une estimation immobilière plus ou moins fiable en fonction de la source d’information. Il y a notamment plusieurs sites pour s’informer sur les prix de l’immobilier en France. La source la plus fiable reste néanmoins celui du prix immobilier sur DVF car il est basé sur les ventes réelles et les chiffres officiels des notaires.

Quelle baisse des taux de prêt immobilier en 2021 ?

Pour continuer à acquérir des logements malgré le contexte difficile au niveau de l’emploi de ces derniers trimestres et ces hausses de prix, les Français, qui ont accès au crédit, peuvent compter sur un taux immobilier actuel record et cela sur différentes durées. De plus, ils ont tendance à augmenter fortement la durée moyenne de remboursement de leur emprunt (plus de 235 mois ces derniers mois, soit 9 mois de plus qu’il y a un an) et cela malgré des restrictions sur les durées.

En effet, la limitation des prêts immobiliers à une durée maximum de 25 ans fait partie des différents critères imposés par le HCSF pour un crédit immobilier en 2021. À cela s’ajoutent un minimum d’apport personnel et un taux d’endettement maximum de 35 % (assurance emprunteur comprise). Pour compléter ces difficultés, votre taux annuel effectif global (TAEG) ne doit pas dépasser le taux d’usure 2021 fixé par la Banque de France.

Ainsi, comme nous l’avons vu dans notre bilan sur les taux de prêt immobilier en septembre 2021, les emprunteurs qui peuvent obtenir un crédit pour acheter une maison ou un appartement profitent d’excellentes conditions de financement avec des taux historiquement bas. Par rapport au point haut de juin 2020, le taux d’intérêt moyen a baissé de 24 points de base (1.05 % contre 1.29 %).

Pour en profiter, il convient de rechercher la banque qui propose le meilleur taux immobilier 2021 pour votre profil et votre projet.

Est-ce un bon moment pour acheter de l’immobilier ? Est-ce que les prix actuels sont élevés ?

Que ce soit pour l’achat de son premier appartement ou pour réaliser un investissement locatif, il est préférable de comprendre où se situent les prix immobiliers actuels par rapport à leurs données historiques et en tenant compte du contexte. Cela peut permettre d’éviter d’acheter en pleine bulle immobilière et de profiter des périodes plus intéressantes historiquement pour investir.

Il faut que cela soit en priorité un bon moment pour acheter pour vous selon votre situation et vos objectifs à moyen et long terme, mais le contexte général ne doit pas être exclu pour autant.

Comme nous venons de le voir, cela fait plus de 3 ans que les prix des logements augmentent fortement. Si cela a commencé principalement dans les très grandes villes recherchées comme Paris, Lyon ou encore Bordeaux, c’est une tendance de variation qui s’est plus ou moins généralisée en fonction des tensions immobilières locales.

Les prix de l’immobilier dépendent de nombreux paramètres. Néanmoins, ce qui impacte le plus c’est le revenu disponible des ménages et leur capacité d’emprunt pour un logement. Pour prendre du recul et savoir où en sont les prix par rapport à ces critères, le graphique le plus utile est selon nous celui de l’évolution de la durée nécessaire pour acheter un même logement dans le temps avec le même niveau d’effort sur son revenu et le même apport personnel :

Ce graphique fait partie des différentes courbes de Friggit et du CGEDD (avec une version par secteur géographique pour plus de détails pour le graphique ci-dessus) sur l’évolution des prix des logements dans le temps. Il nous montre que même si on est loin des difficultés pour acheter observées entre 2004 et 2014, la situation est actuellement moins favorable qu’entre 2017 et 2019. Dit autrement, le pouvoir d’achat immobilier est en train de se dégrader.

Bien malin, celui qui pourra prédire avec certitude comme cela va évoluer dans les années à venir. Faut-il alors acheter une maison ou un appartement en 2021 ou attendre une amélioration ? Impossible d’y répondre. Le contexte actuel est moins bon qu’il y a 2 ans mais il est loin d’être alarmant. Rien ne dit qu’on retrouvera une meilleure période à moyen terme. L’analyse de votre situation personnelle prime dans ce cas pour savoir quand acheter votre logement.

De même pour un investisseur, acheter pour louer est moins rentable qu’avant car les prix augmentent plus vite que les loyers. En outre, il est plus difficile d’obtenir un prêt immobilier sans apport ou encore de dépasser le taux d’endettement maximum de 35 % pour optimiser le financement de son placement locatif. Ce qui peut limiter l’intérêt et réduire les possibilités en ce moment.

Défiscalisation immobilière : un « super » Pinel en préparation ?

Les avantages de la loi Pinel vont diminuer progressivement à partir de 2023. En effet, les taux de réduction d’impôt par rapport au prix d’achat en fonction de la durée d’engagement pour louer à un loyer plafonné vont être réduits dès le 1er janvier 2023 de cette manière :

- 6 ans : le taux de réduction d’impôt passe de 12 % à 10.5 %

- 9 ans : l’avantage de 18 % du prix d’achat est diminué à 15 %

- 12 ans : le taux maximal sur la durée la plus longue ne sera plus de 21 % mais de 17.5 %

De quoi réduire la rentabilité d’un investissement en loi Pinel pour ceux qui le feront à partir de 2023. Cependant, le gouvernement travaille actuellement sur un nouveau dispositif fiscal avantageux qui tient compte des inconvénients des différents dispositifs de défiscalisation immobilière dans le but de proposer une sorte de « Super Pinel » qui améliore la qualité des logements vendus et leurs adéquations avec les besoins des locataires et des communes concernés.

L’une des priorités de ce « super Pinel » sera de diminuer l’impact environnemental de la construction et de la consommation des logements dans le temps. Le gouvernement entend ainsi diminuer l’impact carbone des bâtiments et maximiser les performances thermiques. Ainsi, pour être éligible à ce prochain avantage fiscal et conservé un taux de réduction d’impôt de 21 %, les logements devront répondre à la Réglementation Environnemental 2020 (RE 2020).

D’autres critères seront également jugés afin de rendre ses immeubles et leurs alentours plus vivants, moins exigus, plus lumineux. En d’autres termes plus attractifs et désirables.

Besoin d’un financement pour acheter pour louer ? Découvrez notre guide du prêt investissement locatif.

Plus de 18 000 logements vacants de plus de 2 ans à Paris

Malgré une taxe sur le logement vacant, la ville de Paris compte 18 648 logements vacants depuis plus de 2 ans à fin 2020 d’après une étude de l’Atelier parisien d’urbanisme. Cela représente 1.3 % du parc immobilier parisien.

C’est pourtant l’une des villes où il y a le plus de demande et un cruel manque d’offre aussi bien à la vente qu’à la location. Il est, en effet, difficile d’acheter un appartement à Paris ou de louer un appartement à Paris.

Le fichier Lovac qui est géré par l’État et mis à disposition des collectivités permet d’avoir des chiffres précis pour ensuite prendre des mesures politiques pour lutter contre l’explosion des logements vacants en France. Si l’on ajoute les logements vacants de courte durée (ce que l’INSEE qualifie de vacance frictionnelle), les résidences secondaires et les locations saisonnières, on atteint un taux de 17.4 % des logements parisiens.

Les frais de notaire en 2021 : un véritable jackpot pour les départements

Lors d’un achat immobilier, il y a des droits de mutation à payer à l’État et à différentes collectivités. Il y a notamment une part importante (de 3.80 % à 4.50 % selon le département) qui revient aux départements. Cela fait partie de ce que l’on appelle communément les frais de notaire.

Avec une explosion des ventes qui devrait également se situer vers 1.2 millions en 2021, les départements vont bénéficier d’une importante rentrée d’argent. Après des collectes importantes de l’ordre de 13 milliards d’euros en 2019 et 2020, on devrait atteindre pour cette année un montant global de l’ordre de 14 milliards d’euros à se partager entre les départements selon la dynamique de leur marché immobilier et certaines compensations de solidarité entre eux.

Le savez-vous ? : qui paie les frais de notaire ? Est-ce l’acheteur ou le vendeur du bien immobilier

Prix de l’immobilier ancien : +5.9 % en un an, dont +7 % en Province

Dans leur communiqué sur la conjoncture immobilière, les notaires de France donnent également des indications globales sur l’évolution des prix de l’immobilier en France :

Avec une augmentation moyenne des prix des logements anciens de 5.9 % sur un an à la fin du 2ème trimestre, on est encore largement au-dessus de l’inflation qui était à +1.5 % sur un an à fin juin.

Comme depuis un an et demi, c’est en Province et sur les maisons que l’on observe les plus fortes hausses de prix avec une hausse de +7.1 % sur un an pour une villa hors de l’Ile-de-France. Comme nous l’avons vu le mois dernier dans les chiffres sur l’immobilier en octobre 2021, à Paris les prix des appartements sont stables (et donc baisse en tenant compte de l’inflation).

Attention, les variations de prix sont très différentes d’un secteur géographique à un autre et selon le type de bien (maison ou appartement, nombre de pièces, superficie, etc.). N’hésitez pas à demander une estimation immobilière plus précise ou à analyser les tendances dans les prix de vente de biens similaires dans votre ville ou quartier avec l’aide de la base Etalab immobilier (DVF) du gouvernement sur les prix immobiliers des dernières ventes.

Questionnaire de santé d’assurance de prêt immobilier : bientôt la fin ?

Depuis de nombreuses années, lors de la souscription d’une assurance de prêt immobilier, le coût de celle-ci dépend de différents éléments du dossier de l’emprunteur comme :

- L’âge

- La profession et les activités pratiquées (notamment pour évaluer les risques de décès, d’invalidité ou d’incapacité de travail)

- L’état de santé du souscripteur pour faire un point sur ces antécédents médicaux. Il faut pour cela remplir un questionnaire de santé d’assurance de prêt

Sur ce point, une actualité immobilière qui a fait grand bruit en ce mois de novembre 2021 : Nicolas Théry le président du Crédit Mutuel a annoncé que pour les clients fidèles (ceux qui domicialisent leurs revenus depuis au moins 7 ans au Crédit Mutuel ou au CIC) il n’y aura plus de questionnaire de santé pour leur demande de crédit immobilier pour l’achat d’une résidence principale (pour un emprunt de moins de 500 000 € et pour un emprunteur de moins de 62 ans au moins de la signature du contrat). Nous avons mis à jour les informations sur l’assurance de prêt immobilier au Crédit Mutuel.

Cela signifie pour ces clients plus de formalités médicales, pas de surprime ou d’exclusion de garanties.

Bonne nouvelle Les clients qui ont déjà souscrit un prêt immobilier avec une assurance emprunteur dans cette banque et qui remplissent ces conditions verront leur surprime ou leur exclusion de garanties supprimées dès le 1er décembre 2021.

Après la mise en place du droit à l’oubli pour un cancer guéri depuis plusieurs années, ceci pourrait marquer le début d’une nouvelle transformation importante en matière d’assurance emprunteur. Cela peut n’être aussi qu’un atout commercial et de communication qui ne sera pas suivi par les autres banques et assureurs dans les années à venir. Nous suivrons cela de près pour voir si le calcul du taux d’assurance de prêt immobilier ne tiendra plus compte du bilan médical d’ici quelques années.

DPE des logements construits avant 1975 : nouvelle formule après le couac

Depuis la sortie de la nouvelle réglementation du DPE (diagnostic de performance énergétique) depuis le 1er juillet 2021, il y a eu des problèmes de fiabilité pour tous les logements construits avant 1975. À tel point que le gouvernement avait incité les diagnostiqueurs à différer la réalisation du DPE lorsque cela était possible en attendant une mise à jour de la formule de calcul pour ces logements.Il a même suspendu ces diagnostics depuis le 24 septembre 2021 tant les résultats étaient anormaux.

Ainsi, plusieurs propriétaires qui ont un bien en vente ou à mettre en location et qui doivent obligatoirement faire réaliser ce type de diagnostic ont été bien gêné pendant ces dernières semaines. Heureusement, depuis le 1er novembre 2021, une nouvelle formule de calcul du DPE plus fiable a été mise en place.

Pour ceux qui ont été impactés par ces problèmes techniques, il y a 2 possibilités pour les logements diagnostiqués entre le 1er juillet et le 30 octobre 2021 :

- pour ceux avec une classe F ou G : le DPE sera réédité directement par les diagnostiqueurs sans frais supplémentaires pour le propriétaire.

- pour ceux avec une classe D ou E : le propriétaire est en droit de demander une réédition de son DPE sans frais supplémentaires également

C’est l’État qui prendra indemnisera les diagnostiqueurs pour ce travail supplémentaire.

Retrouvez toutes nos informations et conseils pour le DPE immobilier ainsi que sur le prix du DPE selon votre logement.

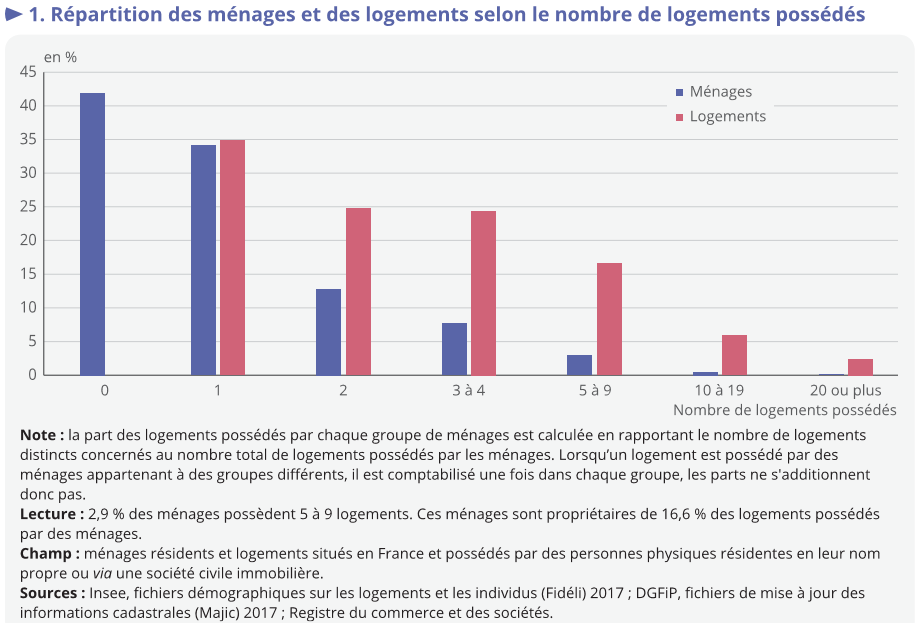

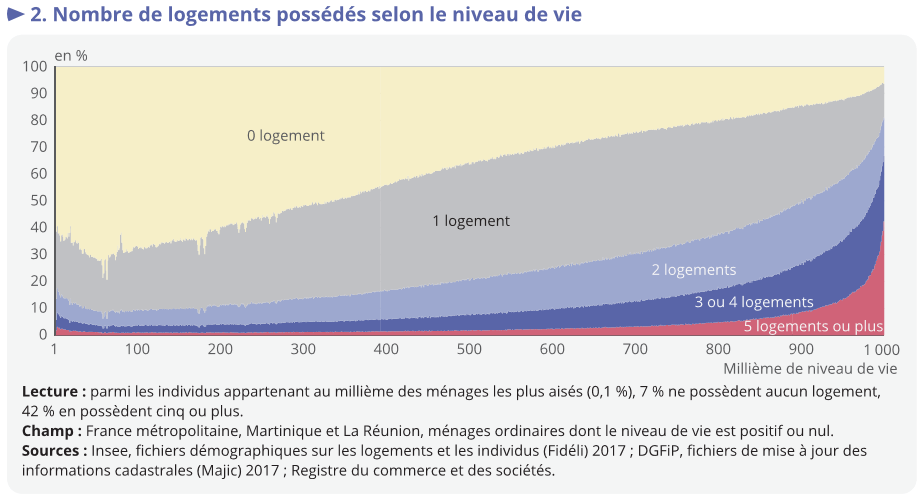

24 % des ménages possèdent 68 % des logements des particuliers

L’INSEE a publié une étude sur les ménages en France qui sont multipropriétaires de biens immobiliers. Cela concerne pratiquement un quart des ménages. 58 % des ménages sont propriétaires d’au moins un bien, mais 24 % en possèdent au moins deux. Cela se fait soit en nom propre, soit par le biais de parts dans une SCI (société civile immobilière). Cela représente un total de 7.3 millions de ménages.

La concentration des propriétés reste assez forte. 11 % des ménages sont propriétaires de 3 logements ou plus et possèdent à eux seuls 46 % du parc immobilier français détenu par des particuliers (68 % du parc pour les multipropriétaires dans leur ensemble).

Le TOP 0.1 % des plus gros propriétaires immobiliers possèdent plus de 20 logements pour un total de 2.4 % de tous les logements détenus par des particuliers.

14 % des logements sont notamment détenus par plusieurs ménages. Cela se pratique régulièrement par la création d’une SCI pour une gestion et une transmission plus efficace et encadrée.

Bien entendu, ce sont les ménages les plus aisés qui possèdent le plus de logements. De meilleurs revenus permettent d’acquérir plus facilement des logements. En outre, cela concerne également beaucoup de donations et de successions.

On remarquera tout de même que même dans un pays où l’immobilier est le placement préféré des particuliers, il y a une part non négligeable de ménages avec un niveau de vie dans le top 1 % qui ne détiennent pas du tout de logement. Cela représente 7 % des 0.1 % les plus riches et cela dépasse les 10 % pour le top 1 %.

De même, parmi ceux qui ont les niveaux de vie les plus faibles, il y a un taux de possession non négligeable.

Envie de savoir ce qu’il s’est passé ensuite pour l’évolution du marché immobilier en France ? Découvrez notre bilan de l’immobilier en 2022.

estimation immo gratuite

de 100 banques

40 assurances de prêt !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !